J-REIT市況月次レポート 2024年2月

1.REIT全体市況

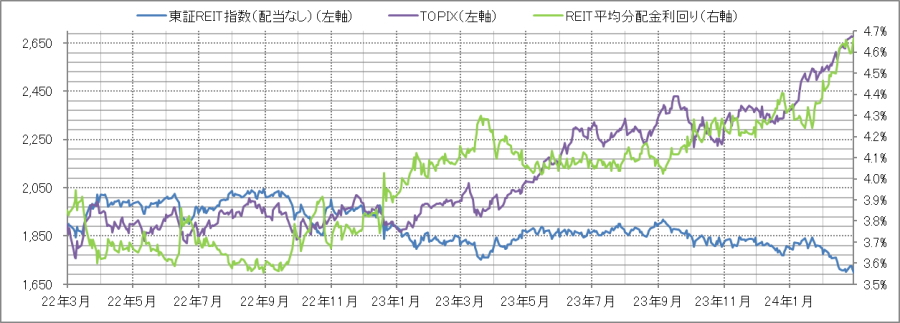

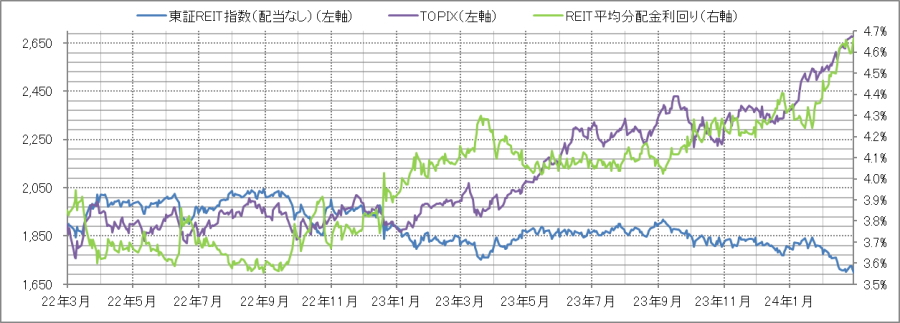

2月の東証REIT指数(配当なし)は、前月比-5.55%の下落。TOPIXが前月比+4.89%の上昇と堅調な株式相場に対し、一ヶ月通して軟調な推移であった。

米国の利下げ後退観測や日銀の金融政策が正常化に向かうとの見方から日米の金利上昇圧力が高まり、東証REIT指数は月初に1,800ポイントを下回ると、月中に掛けて下落基調が一段と強まった。月末は1,698.87ポイントと1,700ポイントを割り込み、2020年12月以来3年3ヶ月ぶり安値を更新した。投資口価格の下落に伴いREIT全体の平均分配金利回りは4.67%と2020年5月以来の高水準となっており、利回り面から見た割安感は一段と強まる。

東証が発表する投資部門別売買動向によれば、2月は個人投資家が大きく買い越す一方、外国人、国内金融機関、投資信託がいずれも売越しとなった。金利先高感を背景に特に外国人の売りが加速する。また年度末を控えた国内機関投資家も損益を確定するため売りが先行する状況となっている。

個別銘柄では、全58銘柄うち、2銘柄だけが上昇、残り56銘柄が下落と、業績回復が著しいホテルセクターを除きほぼ全面安の展開となった。

上昇した2銘柄は、星野リゾート・リート投資法人(HRR)とインヴィンシブル投資法人。HRRは、労働力不足の影響から業績回復の遅れを理由に昨年12月以降投資口価格が低迷していたが、漸く反発した。

一方、下落した56銘柄のなかでも、日本都市ファンド投資法人、GLP投資法人、サンケイリアルエステート投資法人、タカラレーベン不動産投資法人、アドバンス・ロジスティクス投資法人を中心に2月期決算銘柄が分配金権利落ちの影響から下落率が大きくなった。

個別銘柄の動向では、2月の公募増資は、タカラレーベン不動産投資法人(TLR)と産業ファンド投資法人(IIF)の2件。

TLRは、外部成長を加速し、目標であった資産規模1,500億円を概ね達成するとともに、住宅を中心とした総合型REITへ転換する。3月にサブスポンサーであったPAGグループが撤退し、MIRARTHホールディングス(タカラレーベン)が資産運用会社の株主比率90%に上昇する。これによってMIRARTHホールディングスとの関係を強化する構え。

上場時はオフィスが8割を占めるオフィスを中心としたポートフォリオであったが、今回の増資で住宅の投資比率が約4割に上昇し、住宅・オフィス・商業施設・ホテルへ分散したポートフォリオ構成となる。但し、投資口市況が逆風下の増資発表であったため、公表後の投資口価格が大きく低下し、結果的に1口当たり出資額が減少するディスカウント増資となった。新たな目標に資産規模3,000億円を掲げ更なる外部成長が想定されるが、住宅やオフィス、ホテル等の賃料増額等の内部成長による増配に注力することも求められよう。

IIFは、投資口数が20%増、調達額が487億円の大型増資となる。スポンサーのKKRが2023年3月に買収したロジスティード(旧・日立物流)が保有する物流施設28物件(取得額計1,082億円)等を取得し、資産規模は4,945億円と5,000億円が視野に入る。更に優先交渉権の取得やCPI連動賃料の導入によって、更なる収益のアップサイドポテンシャルを残す。これにより物流施設センターとしては、日本プロロジスリート投資法人、GLP投資法人に次ぐ3番目の規模となり、市場全体における影響力が高まるものと考えられる。

IIFは保有物件の再開発やバリューアップ工事を進行しているため、業績の変動要素が高いが、物件売却益や利益超過分配を活用し、分配金の安定を図る意向。

<市況データ>

|

|

2024年2月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,698.87

|

-99.84 |

|

東証REIT指数(配当込み)

|

4,166.74

|

-211.82 |

|

時価総額合計

|

14兆5,365億円

|

-8,009億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.67%

|

+0.28

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2022年3月~2024年2月の24ヶ月間)

2.個別銘柄データ

| 2024年2月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

577,000 |

-3.35% |

4.25% |

981,472 |

6.75% |

| 8952 |

ジャパンリアルエステイト投資法人 |

540,000 |

-4.59% |

4.26% |

768,347 |

5.29% |

| 8953 |

日本都市ファンド投資法人 |

88,300 |

-11.88% |

5.12% |

617,137 |

4.25% |

| 8954 |

オリックス不動産投資法人 |

158,100 |

-7.33% |

4.70% |

436,356 |

3.00% |

| 8955 |

日本プライムリアルティ投資法人 |

328,500 |

-7.07% |

4.63% |

327,573 |

2.25% |

| 8956 |

NTT都市開発リート投資法人 |

118,700 |

-5.19% |

4.53% |

175,918 |

1.21% |

| 8957 |

東急リアル・エステート投資法人 |

162,300 |

-5.64% |

4.62% |

158,664 |

1.09% |

| 8958 |

グローバル・ワン不動産投資法人 |

106,500 |

-3.01% |

5.03% |

108,931 |

0.75% |

| 8960 |

ユナイテッド・アーバン投資法人 |

141,500 |

-5.29% |

4.95% |

438,451 |

3.02% |

| 8961 |

森トラストリート投資法人 |

69,700 |

-6.94% |

4.82% |

248,132 |

1.71% |

| 8963 |

インヴィンシブル投資法人 |

61,500 |

1.32% |

5.70% |

414,333 |

2.85% |

| 8964 |

フロンティア不動産投資法人 |

429,500 |

-1.49% |

4.97% |

232,360 |

1.60% |

| 8966 |

平和不動産リート投資法人 |

135,600 |

-1.17% |

4.92% |

155,931 |

1.07% |

| 8967 |

日本ロジスティクスファンド投資法人 |

255,900 |

-6.20% |

4.05% |

238,166 |

1.64% |

| 8968 |

福岡リート投資法人 |

165,700 |

-4.99% |

4.44% |

131,897 |

0.91% |

| 8972 |

KDX不動産投資法人 |

149,900 |

-6.43% |

5.07% |

621,020 |

4.27% |

| 8975 |

いちごオフィスリート投資法人 |

78,400 |

-5.31% |

5.19% |

118,648 |

0.82% |

| 8976 |

大和証券オフィス投資法人 |

583,000 |

-7.31% |

4.70% |

278,824 |

1.92% |

| 8977 |

阪急阪神リート投資法人 |

136,000 |

-6.91% |

4.46% |

94,547 |

0.65% |

| 8979 |

スターツプロシード投資法人 |

192,200 |

-5.51% |

4.84% |

54,292 |

0.37% |

| 8984 |

大和ハウスリート投資法人 |

244,400 |

-6.25% |

4.66% |

567,008 |

3.90% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

72,600 |

-4.35% |

5.13% |

336,647 |

2.32% |

| 8986 |

大和証券リビング投資法人 |

100,800 |

-5.00% |

4.56% |

242,615 |

1.67% |

| 8987 |

ジャパンエクセレント投資法人 |

118,100 |

-3.20% |

4.54% |

157,970 |

1.09% |

| 3226 |

日本アコモデーションファンド投資法人 |

568,000 |

-7.49% |

3.83% |

285,972 |

1.97% |

| 3234 |

森ヒルズリート投資法人 |

131,100 |

-4.45% |

4.68% |

251,231 |

1.73% |

| 3249 |

産業ファンド投資法人 |

126,000 |

-5.69% |

5.38% |

317,914 |

2.19% |

| 3269 |

アドバンス・レジデンス投資法人 |

306,000 |

-5.85% |

3.85% |

438,498 |

3.02% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

389,500 |

-3.11% |

4.78% |

314,500 |

2.16% |

| 3281 |

GLP投資法人 |

118,900 |

-9.72% |

4.59% |

582,340 |

4.01% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

286,700 |

-7.37% |

3.95% |

217,273 |

1.49% |

| 3283 |

日本プロロジスリート投資法人 |

250,600 |

-4.57% |

4.07% |

711,428 |

4.89% |

| 3287 |

星野リゾート・リート投資法人 |

550,000 |

6.80% |

3.16% |

140,557 |

0.97% |

| 3290 |

Oneリート投資法人 |

254,600 |

-6.12% |

5.10% |

68,352 |

0.47% |

| 3292 |

イオンリート投資法人 |

131,500 |

-5.33% |

5.07% |

279,300 |

1.92% |

| 3295 |

ヒューリックリート投資法人 |

146,400 |

-5.73% |

4.75% |

210,816 |

1.45% |

| 3296 |

日本リート投資法人 |

328,000 |

-3.95% |

5.33% |

147,577 |

1.02% |

| 3451 |

トーセイ・リート投資法人 |

137,900 |

-3.02% |

5.30% |

51,913 |

0.36% |

| 3309 |

積水ハウス・リート投資法人 |

74,100 |

-5.61% |

4.81% |

324,668 |

2.23% |

| 3455 |

ヘルスケア&メディカル投資法人 |

130,200 |

-1.14% |

4.92% |

46,807 |

0.32% |

| 3459 |

サムティ・レジデンシャル投資法人 |

101,900 |

-5.12% |

4.91% |

85,466 |

0.59% |

| 3462 |

野村不動産マスターファンド投資法人 |

148,900 |

-7.74% |

4.46% |

702,093 |

4.83% |

| 3463 |

いちごホテルリート投資法人 |

107,000 |

-7.12% |

5.10% |

35,041 |

0.24% |

| 3466 |

ラサールロジポート投資法人 |

140,900 |

-5.69% |

5.19% |

263,201 |

1.81% |

| 3468 |

スターアジア不動産投資法人 |

55,500 |

-3.98% |

5.48% |

131,646 |

0.91% |

| 3470 |

マリモ地方創生リート投資法人 |

119,700 |

-5.00% |

5.46% |

28,396 |

0.20% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

424,500 |

-4.07% |

4.31% |

258,096 |

1.78% |

| 3472 |

日本ホテル&レジデンシャル投資法人 |

75,200 |

-1.70% |

4.20% |

17,698 |

0.12% |

| 3476 |

投資法人みらい |

44,200 |

-2.00% |

5.28% |

84,309 |

0.58% |

| 3481 |

三菱地所物流リート投資法人 |

349,500 |

-5.41% |

4.59% |

175,968 |

1.21% |

| 3487 |

CREロジスティクスファンド投資法人 |

142,500 |

-7.65% |

5.10% |

89,447 |

0.62% |

| 3488 |

ザイマックス・リート投資法人 |

114,000 |

-5.47% |

5.44% |

28,460 |

0.20% |

| 3492 |

タカラレーベン不動産投資法人 |

95,500 |

-8.96% |

5.63% |

66,022 |

0.45% |

| 3493 |

アドバンス・ロジスティクス投資法人 |

117,600 |

-8.27% |

4.81% |

79,309 |

0.55% |

| 2971 |

エスコンジャパンリート投資法人 |

115,400 |

-2.78% |

5.45% |

40,617 |

0.28% |

| 2972 |

サンケイリアルエステート投資法人 |

84,800 |

-9.59% |

4.91% |

39,610 |

0.27% |

| 2979 |

SOSiLA物流リート投資法人 |

113,600 |

-5.18% |

4.87% |

82,644 |

0.57% |

| 2989 |

東海道リート投資法人 |

122,500 |

-1.61% |

5.42% |

34,104 |

0.23% |

---------------------------------------------------------------------------------------------

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら