J-REIT市況月次レポート 2019年6月

1.REIT全体市況

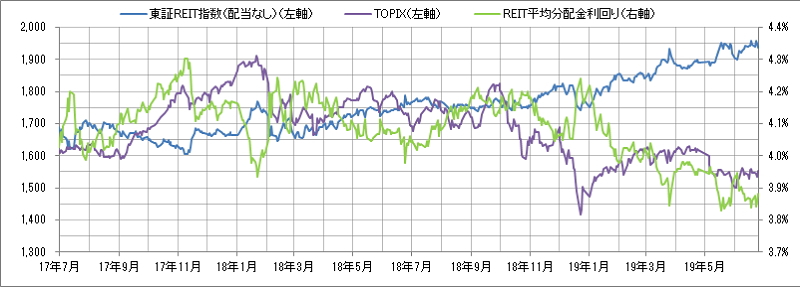

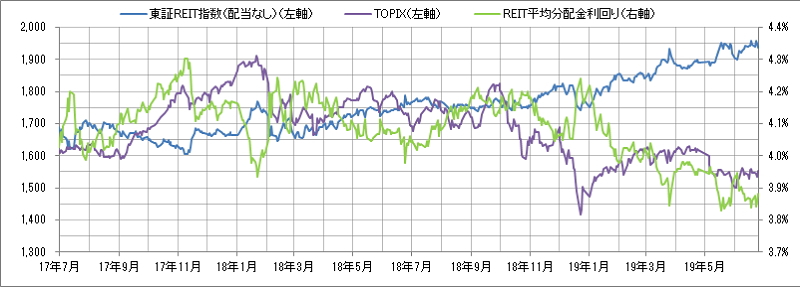

6月末の東証REIT指数(配当なし)は、前月比+1.14%の上昇。米国の早期利下げ観測を背景に、国内長期金利がマイナス圏で一段と低下。相対的にREITの分配金利回りが注目されたことに加え、スターアジアグループによるスターアジア不動産投資法人とさくら総合リート投資法人への合併提案によってREITの再編期待が高まったこと等を背景に、5月下旬の調整局面から一転して上昇基調となった。20日に1ヶ月ぶりに1,950ポイントを回復すると、25日終値は1,956.57ポイントと2016年4月以来3年2ヶ月ぶり高値を付けた。

不安定な海外情勢を除けば、オフィス市況を裏付けとした好調な業績、長期金利の低下圧力、再編期待のREIT内外の要因を背景に、現在の投資口市況に死角がない状況と言える。但し、高値圏が続いている点から、短期的には調整局面も想定されよう。

好調な投資口市況を受け、2019年上半期(1月~6月)における日銀の買入額は計240億円と、前年同期の372億円を大きく下回った。買入額が縮小しており、日銀へ依存度が弱まる。

東証が発表する投資部門別売買動向によれば、6月は外国人投資家が233億円の売越しとなる一方、国内の投資信託が274億円の買越しとなり、5月とは異なる動きを示した。

銘柄別では、全63銘柄うち43銘柄が上昇。サンケイリアルエステート投資法人が前月比+10.5%、タカラレーベン不動産投資法人が+7.42%、ヘルスケア&メディカル投資法人が+6.59%、三井不動産ロジスティクスパーク投資法人が+6.39%と、新興の銘柄が高い上場率を示した。

個別銘柄の動向では、6月は、ユナイテッド・アーバン投資法人、日本プロロジスリート投資法人、CREロジスティクスファンド投資法人と、3件の公募増資が発表された。

物流施設銘柄の増資が続く背景には、物流施設銘柄の投資口市況が大きく改善したことが指摘できる。2018年は、物流施設銘柄の新規上場や大型増資が相次いだことや、物流施設の需給環境に対する懸念、内部成長余地が限定的なこと等から、東証REIT指数をアンダーパフォームする状況が続いたが、2019年は他の用途と比較した出遅れ感や、需給環境の見直し、個別銘柄の運用戦略の変更等を好感し、投資口価格が上昇した。その結果、プレミアム増資により1口当たり分配金や1口当たりNAVの向上を図りながら、資産規模の拡大及び安定を実現した。

5月に公表されたスターアジアグループの合併提案に対抗し、さくら総合リート投資法人(SSR)は、投資法人みらいとの合併計画を発表した。今後合併契約を締結し、8月30日に合併契約の承認を議案とする投資主総会を開催する予定。

一方、スターアジアグループは、関東財務局に対しSSRの投資主総会の招集を請求していたが、これが認められ、8月30日に投資主総会を開催することを発表した。これにより議案の相反する2つの投資主総会が同日に別々に開催される可能性が高まる。(但し、スターアジアグループが、SSRが主催する投資主総会の開催の差止仮処分を東京地裁に申請中)

最終的には投資主総会における決議結果によって、投資法人みらいもしくはスターアジア不動産投資法人のいずれかと合併(又は合併の可能性が高まる)と考えられるが、今回の事例によって、REITの合併制度及びその手法における課題、買収防衛策の必要性が問われることとなろう。

<市況データ>

|

|

2019年6月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,938.82

|

+21.90 |

|

東証REIT指数(配当込み)

|

3,947.76

|

+58.19

|

|

時価総額合計

|

14兆5,660億円

|

+2,725億円

|

|

平均分配金利回り(時価総額による加重平均)

|

3.88%

|

-0.03

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2017年7月~2019年6月の24ヶ月間)

2.個別銘柄データ

| 2019年6月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

価格騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

738,000 |

-0.54% |

2.86% |

1,042,056 |

7.15% |

| 8952 |

ジャパンリアルエステイト投資法人 |

656,000 |

1.71% |

3.02% |

908,698 |

6.24% |

| 8953 |

日本リテールファンド投資法人 |

218,000 |

-0.27% |

4.10% |

570,728 |

3.92% |

| 8954 |

オリックス不動産投資法人 |

196,600 |

1.03% |

3.62% |

542,616 |

3.73% |

| 8955 |

日本プライムリアルティ投資法人 |

467,000 |

0.65% |

3.15% |

431,041 |

2.96% |

| 8956 |

プレミア投資法人 |

141,800 |

2.38% |

3.93% |

186,750 |

1.28% |

| 8957 |

東急リアル・エステート投資法人 |

187,200 |

5.70% |

3.11% |

183,007 |

1.26% |

| 8958 |

グローバル・ワン不動産投資法人 |

134,300 |

2.68% |

3.47% |

129,181 |

0.89% |

| 8960 |

ユナイテッド・アーバン投資法人 |

180,600 |

0.89% |

3.82% |

561,682 |

3.86% |

| 8961 |

森トラスト総合リート投資法人 |

175,200 |

1.57% |

4.19% |

231,264 |

1.59% |

| 8963 |

インヴィンシブル投資法人 |

55,800 |

-3.46% |

5.97% |

316,210 |

2.17% |

| 8964 |

フロンティア不動産投資法人 |

460,000 |

0.33% |

4.56% |

228,160 |

1.57% |

| 8966 |

平和不動産リート投資法人 |

126,500 |

2.43% |

3.79% |

128,378 |

0.88% |

| 8967 |

日本ロジスティクスファンド投資法人 |

246,700 |

2.03% |

3.82% |

223,282 |

1.53% |

| 8968 |

福岡リート投資法人 |

173,800 |

-0.69% |

4.25% |

138,345 |

0.95% |

| 8972 |

ケネディクス・オフィス投資法人 |

771,000 |

3.21% |

3.50% |

330,381 |

2.27% |

| 8975 |

いちごオフィスリート投資法人 |

102,300 |

0.89% |

4.14% |

156,753 |

1.08% |

| 8976 |

大和証券オフィス投資法人 |

773,000 |

2.93% |

3.21% |

380,221 |

2.61% |

| 8977 |

阪急阪神リート投資法人 |

150,500 |

1.83% |

4.12% |

104,628 |

0.72% |

| 8979 |

スターツプロシード投資法人 |

178,300 |

-0.45% |

4.96% |

45,248 |

0.31% |

| 8984 |

大和ハウスリート投資法人 |

260,100 |

1.36% |

4.05% |

539,708 |

3.71% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

86,800 |

-1.48% |

4.25% |

387,332 |

2.66% |

| 8986 |

日本賃貸住宅投資法人 |

83,800 |

-2.90% |

4.77% |

137,437 |

0.94% |

| 8987 |

ジャパンエクセレント投資法人 |

158,200 |

-1.86% |

3.56% |

206,562 |

1.42% |

| 3226 |

日本アコモデーションファンド投資法人 |

604,000 |

5.41% |

3.22% |

292,651 |

2.01% |

| 3227 |

MCUBS MidCity投資法人 |

101,400 |

-2.78% |

4.50% |

166,613 |

1.14% |

| 3234 |

森ヒルズリート投資法人 |

152,600 |

2.07% |

3.72% |

286,119 |

1.96% |

| 3249 |

産業ファンド投資法人 |

134,000 |

3.00% |

4.49% |

240,398 |

1.65% |

| 3269 |

アドバンス・レジデンス投資法人 |

320,500 |

2.07% |

3.35% |

432,675 |

2.97% |

| 3278 |

ケネディクス・レジデンシャル・ネクスト投資法人 |

190,900 |

3.02% |

4.11% |

173,234 |

1.19% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

469,000 |

-0.11% |

4.22% |

361,704 |

2.48% |

| 3281 |

GLP投資法人 |

122,800 |

1.66% |

4.32% |

470,744 |

3.23% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

309,500 |

4.03% |

3.27% |

198,338 |

1.36% |

| 3283 |

日本プロロジスリート投資法人 |

248,900 |

5.42% |

3.60% |

582,769 |

4.00% |

| 3287 |

星野リゾート・リート投資法人 |

554,000 |

0.00% |

4.75% |

122,912 |

0.84% |

| 3290 |

Oneリート投資法人 |

287,600 |

1.95% |

4.80% |

68,998 |

0.47% |

| 3292 |

イオンリート投資法人 |

138,000 |

1.47% |

4.35% |

245,274 |

1.68% |

| 3295 |

ヒューリックリート投資法人 |

187,100 |

4.06% |

3.65% |

234,062 |

1.61% |

| 3296 |

日本リート投資法人 |

419,000 |

-1.30% |

4.33% |

188,521 |

1.29% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

18,030 |

2.74% |

4.21% |

160,454 |

1.10% |

| 3308 |

日本ヘルスケア投資法人 |

177,500 |

1.37% |

4.77% |

13,247 |

0.09% |

| 3451 |

トーセイ・リート投資法人 |

118,700 |

0.42% |

5.86% |

33,594 |

0.23% |

| 3309 |

積水ハウス・リート投資法人 |

80,600 |

-0.62% |

3.97% |

343,645 |

2.36% |

| 3453 |

ケネディクス商業リート投資法人 |

264,700 |

-1.08% |

4.85% |

134,388 |

0.92% |

| 3455 |

ヘルスケア&メディカル投資法人 |

126,100 |

6.59% |

5.44% |

39,217 |

0.27% |

| 3459 |

サムティ・レジデンシャル投資法人 |

112,800 |

5.13% |

5.67% |

56,862 |

0.39% |

| 3462 |

野村不動産マスターファンド投資法人 |

165,700 |

-1.60% |

3.87% |

753,488 |

5.17% |

| 3463 |

いちごホテルリート投資法人 |

127,500 |

0.47% |

4.96% |

32,509 |

0.22% |

| 3466 |

ラサールロジポート投資法人 |

127,600 |

4.16% |

4.96% |

153,728 |

1.06% |

| 3468 |

スターアジア不動産投資法人 |

119,000 |

4.29% |

5.27% |

64,358 |

0.44% |

| 3470 |

マリモ地方創生リート投資法人 |

117,000 |

-0.26% |

5.86% |

15,484 |

0.11% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

366,500 |

6.39% |

3.52% |

138,904 |

0.95% |

| 3472 |

大江戸温泉リート投資法人 |

84,800 |

-0.93% |

5.61% |

19,957 |

0.14% |

| 3473 |

さくら総合リート投資法人 |

88,500 |

-4.01% |

5.72% |

29,471 |

0.20% |

| 3476 |

投資法人みらい |

52,200 |

5.45% |

6.00% |

82,562 |

0.57% |

| 3478 |

森トラスト・ホテルリート投資法人 |

139,600 |

-0.36% |

4.53% |

69,800 |

0.48% |

| 3481 |

三菱地所物流リート投資法人 |

280,000 |

3.44% |

3.92% |

68,828 |

0.47% |

| 3487 |

CREロジスティクスファンド投資法人 |

114,800 |

-3.12% |

5.17% |

26,536 |

0.18% |

| 3488 |

ザイマックス・リート投資法人 |

126,200 |

1.20% |

4.63% |

28,193 |

0.19% |

| 3492 |

タカラレーベン不動産投資法人 |

102,800 |

7.42% |

5.97% |

35,517 |

0.24% |

| 3493 |

伊藤忠アドバンス・ロジスティクス投資法人 |

102,500 |

2.30% |

4.49% |

36,607 |

0.25% |

| 2971 |

エスコンジャパンリート投資法人 |

107,900 |

3.25% |

5.82% |

25,572 |

0.18% |

| 2972 |

サンケイリアルエステート投資法人 |

118,900 |

10.50% |

3.01% |

28,488 |

0.20% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら