J-REIT市況月次レポート 2018年5月

1.REIT全体市況

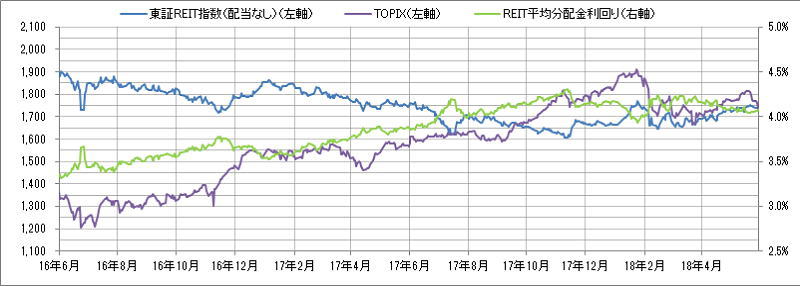

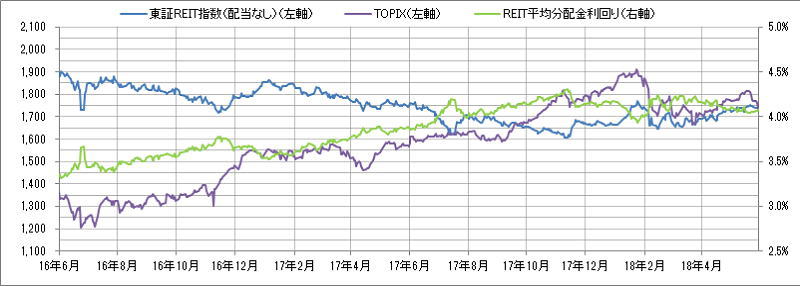

5月末の東証REIT指数(配当なし)は、前月比+0.33%の上昇。海外情勢の影響を受け乱高下した株式相場と対照的に、一ヶ月通して1,720~1,750ポイントのレンジで安定的に推移した。

米国の利上げペース加速との見方が強まり、東証REIT指数は中旬に調整する場面もあったが、下旬に南欧の政治リスクが高まると、長期金利が低下。株式相場が急落するなか、東証REIT指数は金利低下を背景に堅調に推移した。

但し、東証が発表した投資部門別売買動向によれば、投資家のREIT投資に対する慎重な姿勢が見られる。売買シェアの46%を占める外国人投資家は5ヶ月ぶりに売越し、また14ヶ月連続売越しの投資信託も売越し幅が2月以来となる100億円超に増加した。売り主体の投資家が多勢のなか、日銀が96億円に買入額を増加し、相場を下支えする構図となっている。投資家の慎重な姿勢は、米国の利上げ観測が高まっていることが要因と言えよう。

個別銘柄の価格では、イオンリート投資法人(ARI)が前月比+8.37%、インベスコ・オフィス・ジェイリート投資法人(IOJ)が+6.95%、ケネディクス商業リート投資法人(KRR)が+4.53%上昇した。ARIはスポンサーであるイオンの業績回復に伴う株価上昇がREITにも波及、IOJは増資を発表した前月の下落の反動、KRRは物流施設を投資対象に追加する方針が好感された等の要因がそれぞれ考えられる。

個別銘柄の運用動向では、積水ハウス・リート投資法人と積水ハウス・レジデンシャル投資法人が合併し、オフィスビルと住居を中心とした総合型REITとなった。資産規模は4,408億円となり、全REITの中で11番目にランクする。

5月は、投資法人みらい(MIR)とケネディクス・オフィス投資法人(KDO)が公募増資を発表した。

MIRは、2016年12月上場来初めての増資となる。上場時は旗艦物件である品川シーサイドパークタワーと川崎テックセンターの2物件で運用資産(取得額)の過半を占め、ポートフォリオの集中リスクが懸念され、投資口価格が低迷していた。2017年にスポンサーである三井物産を活用して物件入替えを行い、集中リスクを軽減するとともに、商業施設の再生案件を取得し、収益のアップサイドも狙う。これらの取り組みによって、2018年は投資口価格がIPO発行価格の183,000円を超える水準で推移している。投資口価格が安定するなか、増資を行い資産規模を徐々に拡大しながら更に分散を図る意向。今後は中期目標である1口当たり分配金5,700円をどのように組み立てるかに視点が移る。

KDOは、2015年以降物件入替えに注力した結果、資産規模が4,000億円手前で停滞していた。3年半ぶりに増資を行い、ポートフォリオの最大物件となるCROSS PLACE浜松町(取得額207億円)を取得し、資産規模4,158億円に拡大するとともに、フレーム神南坂等の売却益を分配金の希薄化に対応する。なお、売却益による内部留保は27億円程度(増資後の1口当たり6,400円程度)に積み上がる。不動産の高騰期に大型物件を取得するリスクが伴うが、潤沢な内部留保を抱えダウンサイドリスクへの耐性が強化されていると言えよう。

また、不動産価格が高騰し物件取得が出来ない環境下で、保有物件を売却し将来のリスクに備えて売却益を内部留保する動きや、投資対象を拡大及び緩和して取得機会の拡大を狙う動きが進んでいる。

ユナイテッド・アーバン投資法人は、イオンモール宇城と碑文谷ショッピングセンターを売却する。碑文谷ショッピングセンターは2016年にリニューアル工事を施したばかりで、直近期のNOI利回りはリニューアル前の5.4%から7.5%へ大きく上昇した。イオンモール宇城の売却損(約29億円)を碑文谷ショッピングセンターの売却益(約100億円)と相殺し、差引き売却益60億円が発生するが、税法上の圧縮記帳を活用して内部留保する予定。

ケネディクス商業リート投資法人は、商業施設特化から物流施設を20%の範囲内で組み入れる方針へ変更。Eコマースの進展から商業施設市況が低迷するなか、競合が少ない中小規模の物流施設を投資対象に加える。

<市況データ>

|

|

2018年5月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,734.13

|

+5.65 |

|

東証REIT指数(配当込み)

|

3,379.45

|

+20.86

|

|

時価総額合計

|

12兆3,801億円

|

+2,303億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.08%

|

±0

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2016年6月~2018年5月の24ヶ月間)

2.個別銘柄データ

| 2018年5月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア |

| 8951 |

日本ビルファンド投資法人 |

610,000 |

-0.81% |

3.20% |

861,320 |

6.96% |

| 8952 |

ジャパンリアルエステイト投資法人 |

571,000 |

0.53% |

3.24% |

790,955 |

6.39% |

| 8953 |

日本リテールファンド投資法人 |

197,400 |

-3.71% |

4.49% |

516,797 |

4.17% |

| 8954 |

オリックス不動産投資法人 |

171,900 |

3.12% |

3.87% |

474,444 |

3.83% |

| 8955 |

日本プライムリアルティ投資法人 |

395,500 |

-0.38% |

3.65% |

365,047 |

2.95% |

| 8956 |

プレミア投資法人 |

107,700 |

0.56% |

4.74% |

141,840 |

1.15% |

| 8957 |

東急リアル・エステート投資法人 |

149,300 |

1.43% |

3.62% |

145,956 |

1.18% |

| 8958 |

グローバル・ワン不動産投資法人 |

110,200 |

0.55% |

3.78% |

97,602 |

0.79% |

| 8960 |

ユナイテッド・アーバン投資法人 |

166,800 |

-0.60% |

4.09% |

509,589 |

4.12% |

| 8961 |

森トラスト総合リート投資法人 |

161,700 |

-0.98% |

4.51% |

213,444 |

1.72% |

| 8963 |

インヴィンシブル投資法人 |

50,000 |

2.25% |

5.89% |

239,659 |

1.94% |

| 8964 |

フロンティア不動産投資法人 |

449,000 |

-0.44% |

4.49% |

222,704 |

1.80% |

| 8966 |

平和不動産リート投資法人 |

106,000 |

1.24% |

4.34% |

107,574 |

0.87% |

| 8967 |

日本ロジスティクスファンド投資法人 |

224,600 |

1.31% |

3.98% |

207,755 |

1.68% |

| 8968 |

福岡リート投資法人 |

174,500 |

3.07% |

4.09% |

138,902 |

1.12% |

| 8972 |

ケネディクス・オフィス投資法人 |

675,000 |

0.45% |

3.91% |

288,485 |

2.33% |

| 8975 |

いちごオフィスリート投資法人 |

84,200 |

3.57% |

4.66% |

129,019 |

1.04% |

| 8976 |

大和証券オフィス投資法人 |

637,000 |

-1.55% |

3.52% |

313,326 |

2.53% |

| 8977 |

阪急リート投資法人 |

137,500 |

-1.57% |

4.33% |

87,794 |

0.71% |

| 8979 |

スターツプロシード投資法人 |

164,400 |

2.11% |

5.26% |

42,214 |

0.34% |

| 8984 |

大和ハウスリート投資法人 |

256,600 |

-1.69% |

3.98% |

494,468 |

3.99% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

81,200 |

-1.93% |

4.56% |

325,681 |

2.63% |

| 8986 |

日本賃貸住宅投資法人 |

87,400 |

2.58% |

4.45% |

143,341 |

1.16% |

| 8987 |

ジャパンエクセレント投資法人 |

145,000 |

1.97% |

3.79% |

189,327 |

1.53% |

| 3226 |

日本アコモデーションファンド投資法人 |

490,500 |

0.20% |

3.63% |

237,658 |

1.92% |

| 3227 |

MCUBS MidCity投資法人 |

84,200 |

2.06% |

4.06% |

138,351 |

1.12% |

| 3234 |

森ヒルズリート投資法人 |

140,000 |

-0.36% |

3.91% |

245,090 |

1.98% |

| 3249 |

産業ファンド投資法人 |

121,600 |

0.41% |

4.40% |

206,576 |

1.67% |

| 3269 |

アドバンス・レジデンス投資法人 |

284,900 |

1.06% |

3.70% |

384,615 |

3.11% |

| 3278 |

ケネディクス・レジデンシャル・ネクスト投資法人 |

159,800 |

-0.87% |

4.51% |

125,112 |

1.01% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

484,500 |

-0.10% |

3.88% |

338,522 |

2.73% |

| 3281 |

GLP投資法人 |

121,600 |

3.49% |

4.19% |

413,766 |

3.34% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

258,500 |

3.03% |

3.73% |

151,738 |

1.23% |

| 3283 |

日本プロロジスリート投資法人 |

227,000 |

-1.43% |

3.80% |

496,211 |

4.01% |

| 3287 |

星野リゾート・リート投資法人 |

556,000 |

3.35% |

4.60% |

123,355 |

1.00% |

| 3290 |

Oneリート投資法人 |

251,100 |

0.56% |

5.27% |

47,533 |

0.38% |

| 3292 |

イオンリート投資法人 |

123,000 |

8.37% |

4.67% |

218,614 |

1.77% |

| 3295 |

ヒューリックリート投資法人 |

171,100 |

1.30% |

4.07% |

189,921 |

1.53% |

| 3296 |

日本リート投資法人 |

331,000 |

-0.45% |

5.01% |

129,673 |

1.05% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

14,780 |

6.95% |

5.76% |

127,749 |

1.03% |

| 3308 |

日本ヘルスケア投資法人 |

170,900 |

-2.90% |

4.80% |

12,755 |

0.10% |

| 3451 |

トーセイ・リート投資法人 |

112,300 |

-0.18% |

5.79% |

26,323 |

0.21% |

| 3309 |

積水ハウス・リート投資法人 |

71,400 |

1.28% |

3.95% |

268,613 |

2.17% |

| 3453 |

ケネディクス商業リート投資法人 |

242,100 |

4.53% |

5.15% |

122,914 |

0.99% |

| 3455 |

ヘルスケア&メディカル投資法人 |

106,800 |

0.66% |

4.91% |

20,624 |

0.17% |

| 3459 |

サムティ・レジデンシャル投資法人 |

95,100 |

-0.52% |

5.65% |

43,423 |

0.35% |

| 3462 |

野村不動産マスターファンド投資法人 |

152,400 |

-0.20% |

4.06% |

658,642 |

5.32% |

| 3463 |

いちごホテルリート投資法人 |

131,000 |

-2.38% |

6.60% |

33,402 |

0.27% |

| 3466 |

ラサールロジポート投資法人 |

110,800 |

-1.34% |

4.62% |

121,880 |

0.98% |

| 3468 |

スターアジア不動産投資法人 |

106,800 |

1.42% |

5.20% |

50,263 |

0.41% |

| 3470 |

マリモ地方創生リート投資法人 |

116,700 |

0.60% |

5.87% |

15,444 |

0.12% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

341,500 |

-3.12% |

3.39% |

89,737 |

0.72% |

| 3472 |

大江戸温泉リート投資法人 |

86,300 |

-3.68% |

5.54% |

20,310 |

0.16% |

| 3473 |

さくら総合リート投資法人 |

91,600 |

-2.24% |

5.90% |

30,503 |

0.25% |

| 3476 |

投資法人みらい |

184,100 |

0.05% |

6.08% |

62,051 |

0.50% |

| 3478 |

森トラスト・ホテルリート投資法人 |

144,700 |

0.00% |

4.35% |

72,350 |

0.58% |

| 3481 |

三菱地所物流リート投資法人 |

266,300 |

0.91% |

3.94% |

56,988 |

0.46% |

| 3487 |

CREロジスティクスファンド投資法人 |

114,800 |

0.53% |

5.08% |

26,536 |

0.21% |

| 3488 |

ザイマックス・リート投資法人 |

114,900 |

0.88% |

4.72% |

25,669 |

0.21% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら