J-REIT市況月次レポート 2017年6月

1.REIT全体市況

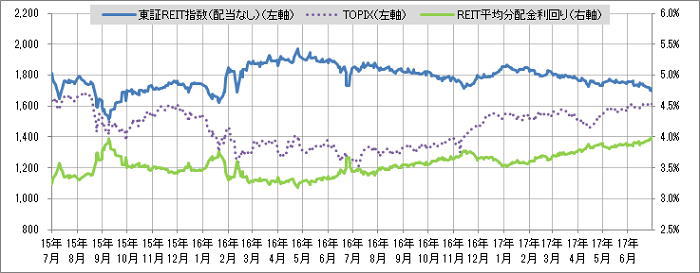

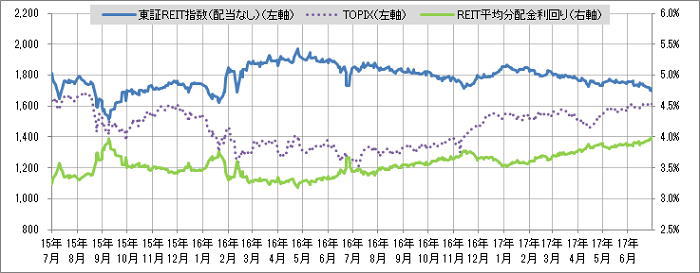

6月末の東証REIT指数(配当なし)は1,694.36ポイントと、前月比-3.10%の下落。円安基調を背景に1年10ヶ月ぶり高値を更新したTOPIXと対照的に、東証REIT指数は軟調に推移する。

8日、日銀の金融緩和の出口に関する報道をきっかけに、月初の水準より一段下落した。中旬に一旦回復し、1,750ポイントを回復する場面もあったが、米国の利上げ継続観測や欧州の緩和縮小を背景に、長期金利が上昇に転じると、月後半はじりじりと下値を切り下げる展開となった。2016年6月のブレグジット及び11月のトランプショックの急落時を下回り、月末は2016年2月以来1年4ヶ月ぶりに1,700ポイントを割り込んだ。

中期的に見ると、4月から5月は1,750ポイント付近で下げ止まる様相も見られたが、6月に入ると再び下落基調となり、また下落幅も拡大している。この背景には、足元の長期金利の上昇に伴うREIT分配金利回りとの利回り差の縮小や金利コスト増加の懸念に加え、都心部のオフィスビル供給に伴う賃貸市況悪化の懸念、そして毎月分配型投資信託のREIT換金売り、これら3つの要因が重なったと考えられる。特に6月は用途を問わず時価総額の大きい銘柄の下落率が大きかった点から、インデックス型投資信託の売却による影響が大きいと考えられる。

一方、REIT全体が下落基調のなか、平和不動産リート投資法人、Oneリート投資法人、日本リート投資法人、インベスコ・オフィス・ジェイリート投資法人、スターアジア不動産投資法人、マリモ地方創生リート投資法人が月末に掛けて年初来高値を更新した。これらの銘柄は時価総額が比較的小さいため、投資信託の換金売りの影響が小さい。また分配金利回りが高いため、全体が下落基調の中で相対的に下落リスクが小さい点が見直されていると見られる。REIT全体の分配金利回りが4%台と3年9ヶ月ぶり高水準のなか、投資口価格の下落局面においては、投資口価格の水準よりも分配金利回りに照準を定めたインカムゲイン投資にシフトしている。

6月における日銀の買入れ額は計96億円。これに伴い2017年上半期(1月-6月)の買入れ額は計469億円となり、年間900億円の買入枠に対し、進捗率は52.1%。

個別銘柄の動きでは、ジャパン・ホテル・リート投資法人(JHR)が公募増資を発表した。JHRは、2012年合併以降、好調なホテル市況を背景に、直近3年間で6回の公募増資を実施、資産規模が1,500億円から3,200億円へ倍増した。公募増資により1口当たり利益の希薄化が生じるも、合併による負ののれんを活用することで、分配金を増額しながら資産規模を拡大する。東京オリンピックを控えホテルの開発ラッシュが追い風となり、当面は更なる外部成長が期待できよう。

REIT全体の物件売買状況を見ると、2Q(4月-6月)の物件取得額は計2,580億円と、1Q(1月-3月)比-54%の減少、前年同期(2016年4月-6月)比でも-25%と大きく減少した。その一方、2Qの物件売却額は計671億円と、1Q比-2%、前年同期比-4%と微減であった。REITの物件取得が減少する一方、物件売却が継続する背景には、投資口市況の低迷による公募増資の減少に加え、不動産価格のサイクルから見て、キャップレートが下限に近いと判断されていると見られる。現在のREIT市場は、ポートフォリオの整理や物件売却益を目的とした調整期であると言えよう。

日本プロロジスリート投資法人、野村不動産マスターファンド投資法人が、相次いで物流施設を売却する。個別物件の収益性に現状問題はないが、首都圏内陸部や関西圏で供給過多に伴う需給悪化懸念から、早期に売却し物件売却益を獲得する動きも出ている。

<市況データ>

|

|

2017年6月末現在

|

(前月末比)

|

|

東証REIT指数(配当なし)

|

1,694.36

|

-54.20

|

|

東証REIT指数(配当込み)

|

3,180.48

|

-90.74

|

|

時価総額合計

|

11兆4,344億円

|

-3,522億円

|

|

平均分配金利回り(時価総額による加重平均)

|

4.00%

|

+0.12

|

<東証REIT指数と予想分配金利回りの推移> (グラフは2015年7月~2017年6月の24ヶ月間)

2.個別銘柄データ

| 2017年6月末現在 |

証券

コード |

投資法人名 |

投資口価格

(円) |

騰落率

(1ヶ月) |

予想分配金

利回り |

時価総額

(百万円) |

時価総額

シェア

|

| 8951 |

日本ビルファンド投資法人 |

574,000 |

-2.71% |

3.15% |

810,488 |

7.09% |

| 8952 |

ジャパンリアルエステイト投資法人 |

559,000 |

-3.95% |

3.16% |

731,904 |

6.40% |

| 8953 |

日本リテールファンド投資法人 |

207,500 |

-3.62% |

4.13% |

553,444 |

4.84% |

| 8954 |

オリックス不動産投資法人 |

165,900 |

-5.42% |

3.69% |

444,612 |

3.89% |

| 8955 |

日本プライムリアルティ投資法人 |

389,500 |

-8.03% |

3.69% |

359,509 |

3.14% |

| 8956 |

プレミア投資法人 |

109,800 |

-7.73% |

4.51% |

144,606 |

1.26% |

| 8957 |

東急リアル・エステート投資法人 |

136,600 |

-0.87% |

3.88% |

133,540 |

1.17% |

| 8958 |

グローバル・ワン不動産投資法人 |

385,500 |

-3.63% |

4.04% |

86,313 |

0.75% |

| 8960 |

ユナイテッド・アーバン投資法人 |

160,500 |

-1.53% |

3.96% |

490,341 |

4.29% |

| 8961 |

森トラスト総合リート投資法人 |

181,500 |

1.06% |

4.71% |

239,580 |

2.10% |

| 8963 |

インヴィンシブル投資法人 |

48,300 |

-7.29% |

5.73% |

186,478 |

1.63% |

| 8964 |

フロンティア不動産投資法人 |

463,500 |

-4.33% |

4.25% |

229,896 |

2.01% |

| 8966 |

平和不動産リート投資法人 |

87,400 |

1.51% |

4.53% |

88,698 |

0.78% |

| 8967 |

日本ロジスティクスファンド投資法人 |

233,500 |

-1.97% |

3.60% |

205,480 |

1.80% |

| 8968 |

福岡リート投資法人 |

172,900 |

-1.54% |

3.97% |

129,156 |

1.13% |

| 8972 |

ケネディクス・オフィス投資法人 |

600,000 |

-2.76% |

4.07% |

242,931 |

2.12% |

| 8973 |

積水ハウス・レジデンシャル投資法人 |

118,400 |

-1.82% |

3.73% |

130,892 |

1.14% |

| 8975 |

いちごオフィスリート投資法人 |

69,900 |

4.33% |

5.54% |

107,107 |

0.94% |

| 8976 |

大和証券オフィス投資法人 |

567,000 |

0.53% |

3.78% |

282,292 |

2.47% |

| 8977 |

阪急リート投資法人 |

138,800 |

-3.74% |

4.03% |

82,933 |

0.73% |

| 8979 |

スターツプロシード投資法人 |

146,900 |

-0.07% |

5.68% |

37,721 |

0.33% |

| 8984 |

大和ハウスリート投資法人 |

266,900 |

-6.42% |

3.69% |

451,061 |

3.94% |

| 8985 |

ジャパン・ホテル・リート投資法人 |

79,500 |

-1.00% |

4.45% |

299,072 |

2.62% |

| 8986 |

日本賃貸住宅投資法人 |

83,000 |

0.36% |

4.43% |

136,125 |

1.19% |

| 8987 |

ジャパンエクセレント投資法人 |

125,100 |

-4.72% |

4.20% |

163,343 |

1.43% |

| 3226 |

日本アコモデーションファンド投資法人 |

470,000 |

-4.37% |

3.49% |

227,725 |

1.99% |

| 3227 |

MCUBS MidCity投資法人 |

336,500 |

-4.40% |

4.73% |

99,814 |

0.87% |

| 3234 |

森ヒルズリート投資法人 |

138,200 |

-2.19% |

3.79% |

241,938 |

2.12% |

| 3249 |

産業ファンド投資法人 |

510,000 |

2.00% |

3.93% |

202,554 |

1.77% |

| 3269 |

アドバンス・レジデンス投資法人 |

279,500 |

-4.87% |

3.61% |

377,325 |

3.30% |

| 3278 |

ケネディクス・レジデンシャル投資法人 |

280,100 |

-2.54% |

4.62% |

97,780 |

0.86% |

| 3279 |

アクティビア・プロパティーズ投資法人 |

480,500 |

-5.97% |

3.82% |

319,635 |

2.80% |

| 3281 |

GLP投資法人 |

121,100 |

-3.04% |

4.07% |

345,508 |

3.02% |

| 3282 |

コンフォリア・レジデンシャル投資法人 |

242,400 |

-1.10% |

3.80% |

136,639 |

1.19% |

| 3283 |

日本プロロジスリート投資法人 |

239,400 |

-0.54% |

3.85% |

456,380 |

3.99% |

| 3287 |

星野リゾート・リート投資法人 |

577,000 |

0.87% |

4.13% |

99,631 |

0.87% |

| 3290 |

Oneリート投資法人 |

209,400 |

6.19% |

5.69% |

39,639 |

0.35% |

| 3292 |

イオンリート投資法人 |

123,900 |

1.72% |

4.73% |

202,689 |

1.77% |

| 3295 |

ヒューリックリート投資法人 |

175,500 |

-4.20% |

3.78% |

183,398 |

1.60% |

| 3296 |

日本リート投資法人 |

297,700 |

1.29% |

5.38% |

116,627 |

1.02% |

| 3298 |

インベスコ・オフィス・ジェイリート投資法人 |

105,000 |

3.45% |

5.48% |

85,632 |

0.75% |

| 3308 |

日本ヘルスケア投資法人 |

170,900 |

1.42% |

4.80% |

12,755 |

0.11% |

| 3451 |

トーセイ・リート投資法人 |

107,200 |

0.19% |

6.03% |

19,639 |

0.17% |

| 3309 |

積水ハウス・リート投資法人 |

134,100 |

-4.28% |

4.03% |

129,943 |

1.14% |

| 3453 |

ケネディクス商業リート投資法人 |

237,400 |

-2.14% |

5.11% |

120,528 |

1.05% |

| 3455 |

ヘルスケア&メディカル投資法人 |

101,200 |

2.43% |

5.09% |

19,542 |

0.17% |

| 3459 |

サムティ・レジデンシャル投資法人 |

86,200 |

3.48% |

6.09% |

24,395 |

0.21% |

| 3460 |

ジャパン・シニアリビング投資法人 |

146,200 |

4.13% |

4.79% |

12,390 |

0.11% |

| 3462 |

野村不動産マスターファンド投資法人 |

153,700 |

-7.74% |

3.84% |

642,947 |

5.62% |

| 3463 |

いちごホテルリート投資法人 |

115,500 |

-1.28% |

5.28% |

29,751 |

0.26% |

| 3466 |

ラサールロジポート投資法人 |

113,300 |

1.16% |

4.16% |

124,630 |

1.09% |

| 3468 |

スターアジア不動産投資法人 |

107,500 |

8.04% |

7.79% |

44,537 |

0.39% |

| 3470 |

マリモ地方創生リート投資法人 |

93,400 |

0.86% |

7.01% |

8,496 |

0.07% |

| 3471 |

三井不動産ロジスティクスパーク投資法人 |

336,000 |

0.00% |

3.09% |

75,264 |

0.66% |

| 3472 |

大江戸温泉リート投資法人 |

87,400 |

-1.35% |

5.38% |

15,400 |

0.13% |

| 3473 |

さくら総合リート投資法人 |

82,500 |

3.64% |

6.67% |

27,473 |

0.24% |

| 3476 |

投資法人みらい |

170,300 |

5.12% |

5.99% |

50,026 |

0.44% |

| 3478 |

森トラスト・ホテルリート投資法人 |

152,600 |

0.99% |

3.94% |

76,300 |

0.67% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

バックナンバー

※2013年11月以前のバックナンバー(PDF)はこちら