<ハイライト>

-

回答者の主要な層は40~70代の男性、なかでも60代及び70代が増加傾向にある。市場創設して17年が経過し、REITの理解は概ね進んでいる。REIT投資額は100万~500万円が最も多いものの、500万円以上の割合が増加。REIT市場規模が拡大するなか、一人当たりの投資額が増加している。

-

現在のREITの投資割合を20%未満とする層が半数近くを占め、REITを分散投資と位置付ける。一方、7割の回答者がREIT投資期間を5年以上と考え、投資期間を長期化する動きが顕著となっている。例年の調査から、投資口価格の変動と投資期間に相関性が見られ、投資口価格の変動率が高いと投資期間が短くなり、投資口価格の変動率が低いと投資期間が長くなる傾向にある。2018年は東証REIT指数1,700~1,800ポイントの水準で比較的安定している点からも、投資期間の長期化を裏付ける結果となっている。

-

銘柄選択基準として「分配金利回り」が他の項目を圧倒する。分配金利回りを基準にインカムゲイン投資として長期運用する傾向にある。但し、投資口価格が上昇すれば売却益を得て、相対的に分配金利回りがREIT高い銘柄へ買い換えする動きも見られる。一方、投資口価格が既に高い水準で推移し、純資産価格(NAV)に対する注目が弱まっている点から、キャピタルゲインを目的とする投資姿勢は後退する。

-

2018年は、好調なオフィス需要や訪日客によるホテル需要増を背景に、REITのファンダメンタルは好調に推移。また日銀の金融緩和継続により金利上昇リスクは限定的と見る。これを受け、今後のREIT投資姿勢として、1口当たり分配金の成長を期待、REITの投資割合を20%~40%に増やしたいというREIT投資へ積極的な姿勢が見られる。

-

REIT投資未経験者の多くは、REIT投資を希望する。しかし、2017年にREITの投資信託から資金が流出し純資産額が減少した背景から、REITの投資信託やETFへ投資を希望する割合が大きく減少した。一方、REIT個別銘柄へ投資したいとする割合が増加しており、個人投資家の視点がREITの投資信託から個別銘柄の選別へ移りつつある。

|

<調査目的及び手法>

- 調査目的:

J-REIT(不動産投資信託)は、市場創設から17年が経過しました。2018年9月現在、61銘柄が上場、市場全体の時価総額は12兆円を超えました。

リーマンショック後一時低迷しましたが、合併やスポンサー交代等の再編を経て、アベノミクスとともに成長を重ねた結果、REITは不動産を保有・運用する主体として不動産市場を牽引する存在まで成長しました。

REITの運用実績を見ると、不動産の賃貸事業に特化し、高く安定した分配金実績を継続し、かつてない低金利のなか平均分配金利回りは4%で推移しており、投資家においては金融資産の一つとして認知が高まっています。

このような市場環境のなか、J-REITポータルサイト「JAPAN-REIT.COM」では、個人投資家がJ-REITの投資環境の変化及び商品性をどう捉えているのか、その実態把握と今後の市場動向予測、またJ-REIT市場の更なる拡大を目的とし、個人投資家を対象にアンケートを実施しました。

- 調査手法: 「JAPAN-REIT.COM」内にアンケートフォームを設置

- 調査期間: 2018年6月15日~2018年7月20日

- 対象: 個人投資家

- 回答数: 479

<アンケート結果>

1. 回答者の属性 (n=479)

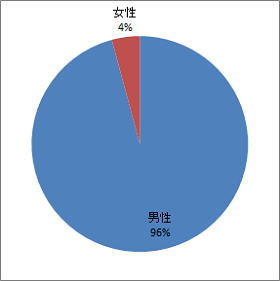

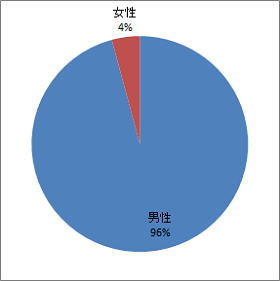

性別では、男性が96%と圧倒的に多く、例年同様女性の関心の低さが指摘できる。

年齢層も例年の分布と大きく変わらないが、昨年よりもシニア世代(60歳代)が3%増加する一方、若年層(30歳代)が4%低下。日本の人口構造が変化するなか、回答者の年齢層の分布も徐々に変化が表れている。

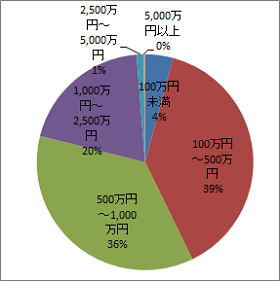

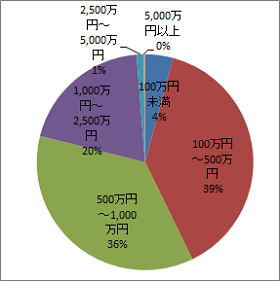

年収別も例年と大きく変わらないものの、「100万円~500万円」が昨年より3%増加、「1,000万円~2,500万円」が2%増加する一方、中間層である「500万円~1,000万円」が3%低下した。1,000万円以上の富裕層が一定数存在する点と、年齢の分布と併せて見ると、年金受給者が増加している点が推測できる。

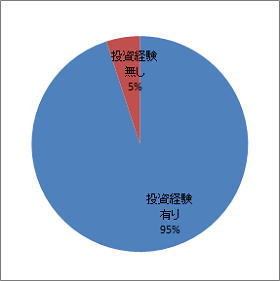

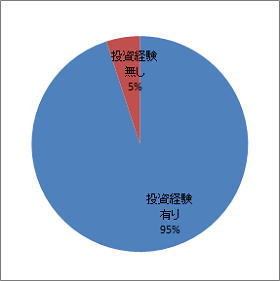

J-REIT個別銘柄への投資経験を持つ割合は95%と高い。

|

<性別>

|

<年齢>

|

|

<年収>

|

<J-REIT投資経験>

|

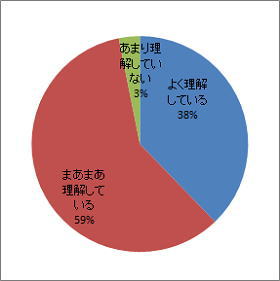

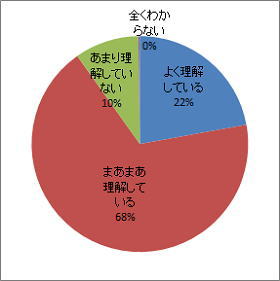

2. J-REITのしくみを理解している?各銘柄の特徴を理解している?(n=479)

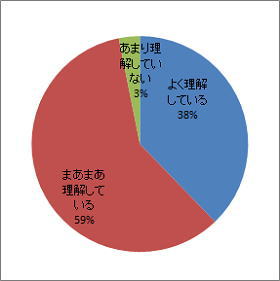

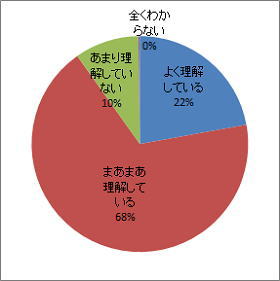

回答者の97%がREITの仕組みを理解、90%が銘柄の特徴を理解していると認識されており、REITの17年のトラックレコードや市場拡大を背景に、個人投資家におけるREIT認知度は高く安定している。

<J-REITの仕組みを理解している?>

|

<銘柄の特徴を理解している?>

|

3. J-REIT投資を始めた理由は?(n=投資経験あり455、延べ回答数2,350)

REIT投資を始めた理由に、回答者の85%が「分配金利回りの高さ」を挙げる。REITをインカムゲイン投資の対象とする認識が根付いている。

分配金利回りの次に「少数で不動産投資」「換金性・流動性の高さ」がランクする点から、不動産投資でありながら流動性が高い特徴が支持されている。

また「決算期が分散」が昨年よりランクアップした。決算期が分散しているREITの特徴が投資家に受け入れられている。REIT銘柄数が61まで増加したことから、投資家が決算期を分散して投資する余地が拡大したことも一因と言えよう。

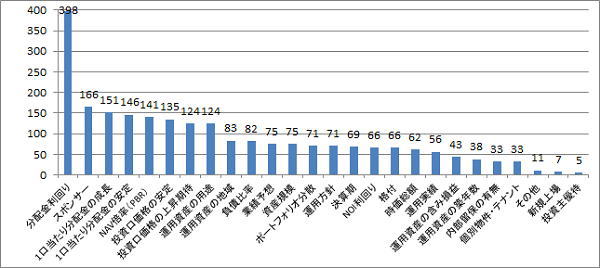

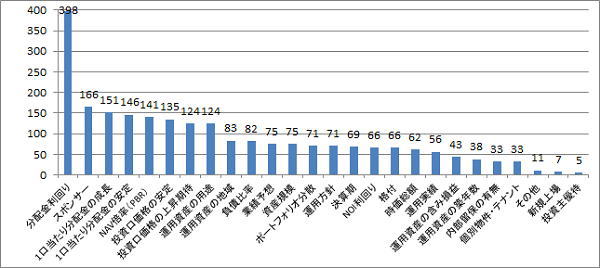

4. 銘柄選択の基準は?重要視することは?(n=投資経験あり455、延回答数2,331)

銘柄選択の基準に、回答者の87%が「分配金利回り」が挙げ、他の項目を圧倒する。設問3にてREITがインカムゲイン投資として認識されている点からも、分配金利回りが投資指標として最も活用されている。

2番目に「スポンサー」がランクする。運用主体がどの企業であるか、投資家が重要視していることが分かる。

また「分配金の成長」が「分配金の安定」」が上回り、3番目にランクしたことが今年の調査結果の特徴と言える。昨年は「分配金の安定」を重視する投資家の方が多かったが、好調なオフィス市況等を背景に収益増加期待が高まっている。

一方、投資口価格の安定や上昇期待を挙げる回答者は25%程度と昨年よりも低下した。既に投資口価格が高い水準にあることや、外国人投資家の投資口売買シェアが高く投資口価格が海外情勢の影響を受けやすい環境下から、投資口価格の推移に注視する傾向が低くなっている点が指摘できる。

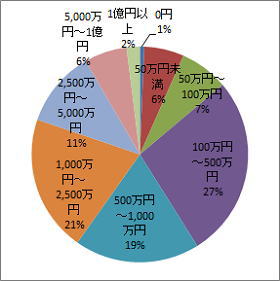

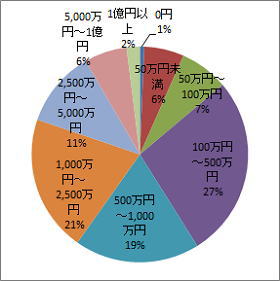

5. 現在のJ-REIT投資額は?金融資産全体に占める割合は?(n=投資経験あり455)

REIT投資額は「100万円~500万円」が全体の27%を占め、例年同様に最も高い。しかし昨年より「100万円未満」が減少する一方、「500万円以上」が増加。REIT市場規模が拡大するなか、一人当たりのREIT投資額も増加する傾向にある。

現在の金融資産全体に占めるREIT投資額の割合は、例年同様「20%未満」とする割合が半分近くを占め、REITを分散投資と位置付ける。

<現在のJ-REIT投資額>

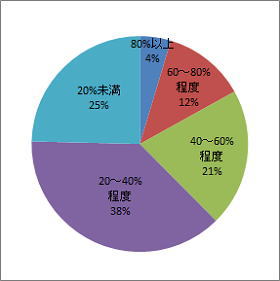

<J-REIT投資額が金融資産全体に占める割合>

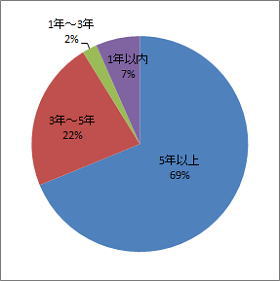

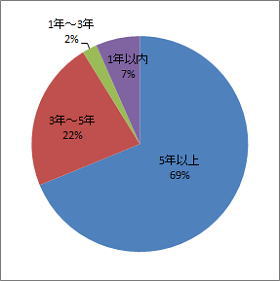

6. J-REIT投資運用期間(予定含め)は?(n=投資経験あり455)

投資期間を「5年以上」とする割合が69%と、昨年の62%から7%増加、一昨年前の55%と比較すると14%増加し、REIT投資期間の長期化の傾向が高まっている。

例年の調査によれば、投資口価格の変動と投資期間に相関性が見られる(具体的には、投資口価格の変動が大きいと投資期間が短くなる一方、投資口価格の変動が小さいと投資期間が長くなる傾向)。2018年は3月以降投資口価格が安定的に推移し変動が小さいことや、分配金水準が増加傾向にある点から、長期投資を視野に入れる投資家層が増えていることが分かる。

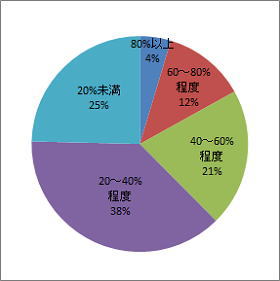

7. 今後J-REIT投資額を金融資産全体の何%にしたい?(n=投資経験あり455)

昨年同様に、REITの投資割合を金融資産全体の「20%~40%」を希望する層が38%と最も高い割合を示す。

一方「60%~80%」と自身のポートフォリオの半分以上をREITにしたい層が12%と、昨年の8%から増加する一方、「20%未満」に抑えたい層が昨年の30%から25%へ低下。REITの好調なファンダメンタルを背景に、REIT投資割合を高めたい傾向にある。

設問5の現在の投資額と比較してみても、今後REIT投資割合を高めたい意識が高い。

8. 売却しよう(もしくは売却した)とする要因は?(n=投資経験あり455、回答数=1,164)

売却の要因として、REIT投資経験者の46%が「売却益の確定」を挙げ、昨年同様に最も多い。次に「他のREIT銘柄へ乗換え」「分配金利回りの低下」が続く点から、長期投資でインカムゲインを目的とするが、投資口価格が上昇すれば、利益を確定し、相対的に利回りの高い他のREIT銘柄へ乗り換える動きも想定される。

一方、「純資産価格(NAV)との乖離」が昨年より後退した。背景には、インカムゲインを目的とした投資スタンスが主流となるなか、割安感のある銘柄を物色しキャピタルゲインに着目する投資スタンスが薄れていると見られる。

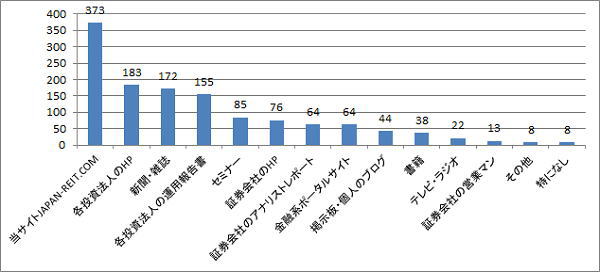

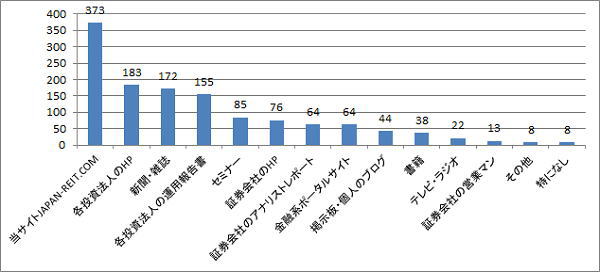

9. 投資情報はどこで手に入れる?(n=479、回答数=1,305)

本アンケートを行っている経緯から、本サイト「JAPAN-REIT.COM」を利用する投資家が78%と高い割合を示す。毎日更新される分配金利回りやNAV倍率の一覧等、REIT銘柄の情報を横断して比較できる利便性の高さが評価されている。

2番目には、例年「新聞や雑誌」がランクしていたが、今年は3番目に後退した。REITのファンダメンタルは安定している一方、新規上場規模が小さい点や投資口価格の公募割れが続く等、他の金融商品に比較して話題性に乏しい点が指摘できる。

一方、各投資法人のサイトが2番目にランクアップした。情報量が多く即時性が高い点、リニューアルによって内容がより充実しより見やすく改良されている点が評価に繋がっていると見られる。

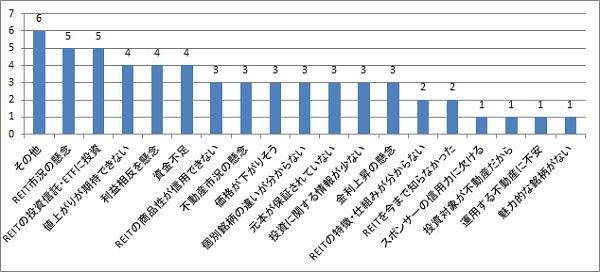

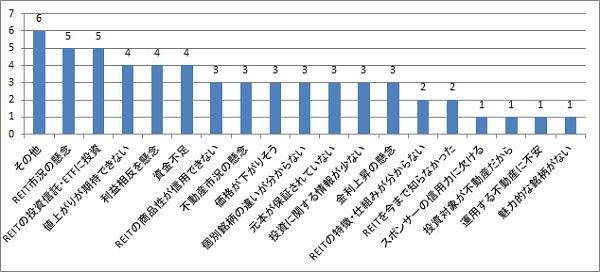

10. J-REIT個別銘柄に投資しない理由は?(n=投資経験なし24)

REIT投資の未経験者がREITに投資しない理由として、「その他」が最も多く、その内容として、勤務先の社内規則により投資が出来ない理由が最も多かった。本サイトのユーザに金融機関等の機関投資家が多いことも影響していると考えられる。

次に「REIT市況の懸念」「REITの投資信託やETFに投資する」と続く。

投資しない理由として突出するものはなく、大別すると、個別銘柄が選択出来ないため投資信託やETFに分散投資する、市況に対する懸念、利益相反等のREITの仕組みに対する懸念の3つに分類できる。

一方、今年の調査の特徴として、昨年2番目にランクアップした「金利上昇の懸念」が今年は後退した。日銀の金融緩和が継続し、当面金利上昇リスクは限定的と投資家に認識されている。

11. 今後J-REITに投資したい?(n=投資経験なし24)

REIT投資の未経験者のうち、83%と高い割合がREITに投資したい意向を示しているが、「今後もREIT投資はしない」とする割合が昨年の7%から17%へ大きく上昇した。また「REIT個別銘柄」への投資希望は昨年の45%から54%へ上昇する一方、「REITの投資信託やETF」への投資希望は昨年の48%から29%へ大きく減少し、昨年から逆転する結果となった。

REIT個別銘柄へ投資したい割合が増加する一方、REITの投資信託やETFの投資を希望する割合が減少した背景には、昨年、毎月分配型投信が個人投資家の長期投資に適さないとの金融庁の指摘により、金融機関の販売姿勢が変化し、REITの投資信託から資金が流出した。その結果、純資産額が減少しREITの投資信託への信頼性が揺らいだ。資産運用会社は、REITのファンダメンタルと毎月分配型投資信託の問題を切り分けて説明することが求められよう。

12. J-REIT投資(または追加投資)するために望むことは?(n=479、延べ回答数1,770)

昨年と同様に「1口当たり分配金の成長」が最も高く、回答者の半数を超えた。好調な賃貸市況を背景にした収益の増加と金利コストの減少に伴い、分配金の増加基調が続いている。また不動産価格の上昇に伴い、REITが保有資産を売却し、ポートフォリオを入れ替える事例も多く、売却益によって一時的に分配金を増額する銘柄や、内部留保が積み上がっている銘柄も増加している。但し、不動産価格の上昇により更なる外部成長が難しい点や都心部のオフィスの大量供給も続く点から、賃料上昇率はやや鈍化していくことが想定され、今後の分配金の成長を期待するには投資家による銘柄の選別が求められよう。

また投資口の下落(利回りの上昇)を期待する割合も上昇している。現在投資口価格が高い水準で推移しているため、新たに投資するためには、一定の分配金利回りを確保したいとの意見も多い。

13. 皆様からのご意見(一部抜粋)

- 配当が安定しているので、頑張り過ぎず下がらないようにして欲しい。

- 流動性の低い銘柄が多すぎて、初心者には不安が多い。

- 表面的な情報は別として、全般的にまだまだ情報不足は否めず、もっともっと株主との距離を近くする努力をして欲しい。

- 日銀の介入によってJ-REIT市場がゆがめられているが、その結果一般投資家の投資機会を奪っている。この先どうするつもりなのか。

- 昨年投資口価格が安定せず、非常に不安を感じていましたが、 今年に入り比較的に安定しており、安心して投資できるようになってきました。

- 米国REITのように、より多種類で規模が拡充できるよう期待する。

- 以前からリートの物件に対する鑑定評価に不安を感じています。この信頼性はどの程度か判断できない。

- 個人年金の一部とするために投資、主として安定的な市場形成を望む

- リスク分散でJ-REITを購入しているが、天災地変の洗礼を受けていないのでその場合の影響が不安、J-REITとしてどのような防衛策をっとているのか例えば保険等の実情を知りたい。

- 成熟期から衰退期といったサイクルは必ず来ると思うので、その見極め方法を知りたい。

- NISAを主体に19銘柄のREITを保持しています。今後金利の上昇は避けられないと考えますが、分配金水準の現状維持と企業努力で投資口価格の水準維持を望みたい。

- 地震・津波対策に対する不安を感じる

- 日銀の買入が将来的な心配ごとの一つです。いわゆる金融緩和の出口戦略でいずれJ-REITも売却対象にならざるを得ない筈だが、その時にどのような影響が出るのか気になります。更に、不動産価格もバブル気味ですが、いずれ価格下落も起きうるので、J-REIT運用会社の経営戦略も難しい状況と考えます。それが今後J-REIT価格と配当利回りにどのような影響を及ぼすかも気になります。要するに、実態の無い無責任な安倍政権とアベノミクスによる超金融緩和をどのように政治家がコントロールしてくれるかを考えると、将来的な心配に耐えませんね。

- スポンサー企業との関係性のさらなる情報開示、透明性の確保。

- 不動産を所有していると、古くなったり、安くなったり、借り手が見つからなかったりするリスクがあるのですが、リートはそこそこの利回りで、上記の問題の心配も少ない。

- 現在、年金の補完の手段として利用しています。従って、配当金額については安定配当を重視しています。J-REITについては既に十数銘柄を保有していますが、購入時には特にスポンサーのブランドイメージを重視しています。

- 平均で4%、上位は5%後半というUSハイイールドよりもスプレッドが維持され、かつ当面は円金利の上昇はなく、不動産市況の急落は考えづらい状況では極めて有利な運用であると思います。

- リート指標、リートの個別価格でもよいが、金利、為替、景況などマクロ指標との相関がいまいちあるのかどうか、したがって中期的に何により投資判断すればよいかわからない。

- リート指標に、事務所型、リゾート型、住居型、物流型など細分化したものがありますか。不勉強ですが細分化したものも必要だと思います。

- WEB動画などで銘柄紹介をしてもらえると助かります。本サイトでも時々資産運用会社から動画説明をされていますが、非常に有益です。

- 最近、REITの仕組に反して納税してまで内部留保を図る不届きなリートが複数あるのは、非常に腹立たしい リートは長期投資に向く商品だが、投資家は命に限りがある。永続前提の法人向けの運用方針はやめて欲しい。

- 上場リートで扱うべきでない案件は整理して、個人投資家や私募ファンドに任せるように業界全体でしていくべき。上場して資金調達が有利なんだから、インバウンド狙いのビジネスホテルや10億以下の居住用物件、駐車場等への投資は控えて、大規模な医療・物流・商業施設を手掛けていく事こそが上場リートの使命だと思う。そうする事で2020年以降の不動産下落にあってもリートが栄えていく事ができるはずだ。

- 不動産会社による不動産投機の失敗を挽回するために制度が始まったが、信頼できない不動産会社が運営しているものがある。これに対して歯止めをかけないと、市場から信頼されない。

- J-REITへの投資の魅力は分配金の安定による利回りの高さにあるこは言うまでもないが、これも借入金の低金利に支えられている要因が大である。しかしこの低金利が当面は続くもののいつまでも続くとは限らないので、金利の変動が現実に見え始めたたら不動産価格の低下等も踏まえて手持ちのREITは1部を除いて一旦売却し次のチャンスまで見守りたい。

- 運用利回りがよいので投資している。

- 高利回りの良い投資対象だと考えて年金代わりに最適と勧めている。投資口の上げ下げに一喜一憂せずに、分配金を楽しめばよい。借入比率も比較的低いし、銀行も見捨てるわけにもいかず、物件が見えるという、こんな安全な投資はないと考えている。

- 入手できる情報が株式に比べると少ない。

本アンケートに関するお問い合わせ: JAPAN-REIT.COM運営事務局(アイビー総研株式会社 03-5405-9525 info@ibrc.jp)