1. 再び大幅な売り越しに転じた投資信託

東証が公表した5月の部門別売買動向に拠れば、主要投資家の中で証券会社の自己取引だけ(※1)が唯一の買い越しとなっている。

いわゆる委託取引先の主要投資部門が全て売り越しになる事態は、この統計値の公表が始まった2003年4月以降で、2016年10月、2017年12月に続く僅か3回目の事例である。

さらに注意が必要な投資家の動向として投資信託の売り越し額が上げられる。

投資信託は、2017年4月から1年以上売り越しを続けている。

3月には8億円弱まで売り越し額が減少し、2018年1月には300億円を超えるなど2017年5月から続いた100億円を超える売り越しが10ヶ月で止まることになった。

しかし5月の売り越し額は再び100億円を超えるものとなり、投資信託の売り越し基調が再開した可能性が生じている。

2. J-REIT価格動向のアノマリー

このように売買動向を見るとJ-REITの価格形成は 2018年7月以降に暗雲が漂っている状況だ。

さらにJ-REIT価格には7月から9月の第3四半期に低迷することが多いというアノマリーも存在している。

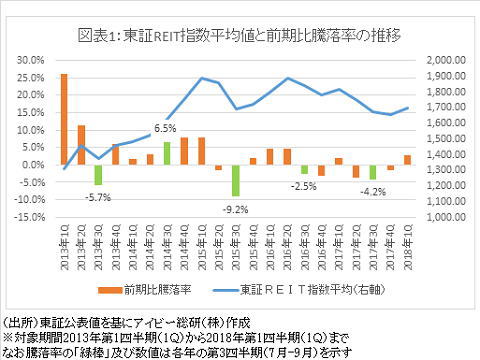

図表1は、日銀の異次元緩和が始まった2013年以降における四半期ごとの東証REIT指数の平均値を前四半期と比較したものだ。

第3四半期は端的に言えば「1勝4敗」、2013年から2017年まで5年間の平均騰落率は他の四半期はプラスとなっているが、第3四半期だけがマイナス3.0%となっている。

J-REITの価格形成の上で理論的に影響を与える要素として、まず増資や新規上場によって投資口の供給が増加し需給が悪化することが挙げられる。

しかし第3四半期に供給が増加するということはなく、最近では第1四半期に増資が多くなる傾向が強い。

次に価格形成に与える要素として、決算や業績見通しの開示によるファンダメンタルズが与える影響が挙げられる。

しかしJ-REITの場合は、周知の通り決算期が分散しているため、第3四半期に決算を開示する銘柄(5月期、6月期、7月期)の影響は少ない。

つまりファンダメンタルズ変化の影響が第3四半期に集中するとは考えられない。

あえて価格形成に与える影響を挙げるとすれば、日銀の緩和措置公表のタイミングとなろう。

2013年以降で見れば市場に影響を与える大幅な政策措置を打ち出した時期は、異次元緩和の開始が第2四半期(2013年4月)、追加緩和は第4四半期(2014年10月)、マイナス金利政策導入は第1四半期(2016年1月)と第3四半期は該当していない。

しかし金融緩和策は価格上昇に繋がるものであり、第3四半期に価格が下落する要因とはならない。

このような点から見て、J-REIT価格の第3四半期下落は、経験則(アノマリー)と言えるだろう。

但し、冒頭に記載した通り、一時収束に向かったと考えられていた投資信託の売り越しが「息を吹き返した」かたちになっている。

7月の第8営業日(11日)に公表される6月の部門別売買動向を改めて確認する必要はあると考えられるが、投資信託の高水準の売り越しが続くようであれば、価格下落に転じやすい7月以降のJ-REIT投資には慎重な姿勢で臨む必要がありそうだ。

※1:政策上、常に買い越し主体となる日銀を除く。