1. 9月の価格動向

9月のJ-REIT価格は、8月中旬から月末にかけての上昇を受けて利益確定の動きが多くなり乱高下する展開となった。東証REIT指数は、2日から5日の下落で1,890ポイントと1,900ポイントを割り込むこともあったが、その後は6営業日上昇し16日には1,950ポイントを超えた。権利落ちの影響もあり月末は前月末と同じ水準となる1,921ポイントで取引を終えた。

7月、8月と2か月連続で全面高とも言える値動きであったが、9月には一服した。東証REIT指数の25日移動平均で見ても、9月中旬以降は1,920ポイント程度で横ばいの推移となっている。

2. 2025年度上半期の価格動向

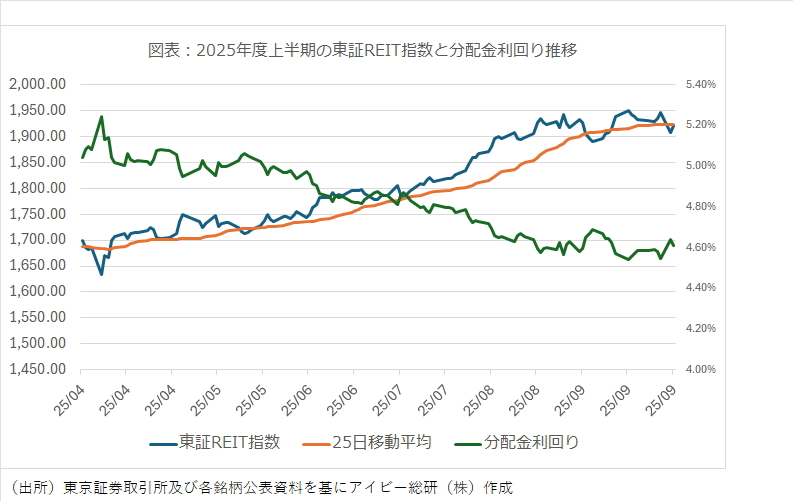

2025年度上半期(4月~9月)に東証REIT指数は13.6%の上昇となり、前述の通り1,900ポイント台で取引を終えた(図表)。前月比騰落率も4月から9月まで6ヶ月連続で上昇となっている。

個別銘柄では、積水ハウス・リート投資法人の0.1%下落以外はすべての銘柄の価格が上昇した。

価格上昇率3位までを見ると、ホテル特化型の星野リゾート・リート投資法人(32.9%上昇)、総合型の福岡リート投資法人(27.7%上昇)、オフィス特化型のグローバル・ワン不動産投資法人(25.3%上昇)となっており、用途別での傾向は出ていない。

一方で、価格上昇率が低かった用途として、物流系銘柄が挙げられる。物流特化型8銘柄の価格は、東証REIT指数の上昇率を上回る銘柄はなく、価格上昇率が最大となった銘柄はGLP投資法人(13.2%上昇)であった。また価格上昇率下位10銘柄のうち5銘柄が物流特化型となっている。

3. 2025年度下半期の懸念材料

2025年度下半期(25年9月~26年3月)の価格動向の懸念材料は、国内外の長期金利動向と考えられる。

業績面では、含み益率が高い銘柄が多いため物件売却益の計上が継続して期待できる状況が続くことに加え、賃貸市場も大半の用途で好調な状況が続く可能性が高いためだ。

唯一賃貸市況に懸念材料があるとすれば、ホテル賃貸市場であり、拡大するインバウンド(訪日客)に占める中国および韓国の高い比率が、コロナ禍前から変化していない点だ。日中関係や日韓関係が悪化した場合には、インバウンドの拡大に急ブレーキがかかる可能性がある。

従って最も懸念すべき点は、国内長期金利の急上昇リスクと考えられる。すでに国内長期金利の上昇基調は続いており、9月中旬以降は年初から見ても最も高い1.6%を超える水準となっている。

更に積極財政派とされる高市氏が自民党の新総裁になったため、長期金利が一時的に急上昇するリスクが高くなっている。ガソリン税の暫定税率撤廃や所得税の基礎控除額の大幅な引き上げは、インフレ下で実質賃金がマイナス状態となっている中で経済を活性化するものとされている。

一方で、長期国債増発の可能性が高まることになるため、その点を材料視して投資家による長期国債の投機的な動きが生じる懸念がある。このリスクが顕在化した場合には、J-REIT価格は下落する可能性があると考えられる。

J-REIT価格は上半期に上昇したが、分配金利回りでは4.6%を超える水準を維持している。東証REIT指数が2,000ポイントまで上昇しても分配金利回りは4.4%程度と高い水準であり、10年国債利回りが仮に下半期に2%まで上昇しても利回りの乖離幅は2.4%程度と高い状態は維持できる。従って国内長期金利の急速な上昇が無ければ、価格上昇余地はある状況と考えられる。