1. 証券会社が2025年度上半期の最大の買い手

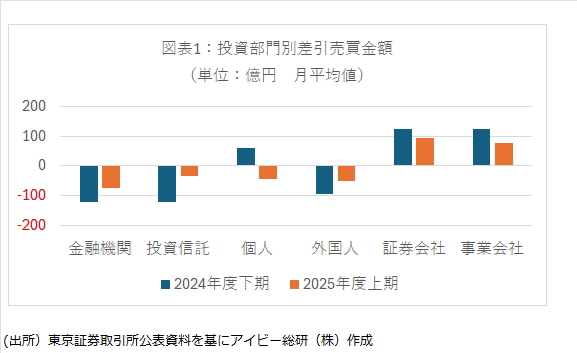

図表1の通り、2025年度上半期(4月~9月)の差引売買金額で見ると、最大の買い手は月平均で90億円を超える買い越しとなった証券会社であった。次いで事業会社が75億円の買い越しとなっているが、その他の投資部門売り越しとなっている。

2024年度下半期(2024年10月~2025年3月)と25年度上半期の比較では、個人が買い越しから売り越しに転じた以外は、売り越し主体と買い越し主体ともに減少している。

特に投資信託は、売り越し額が120億円から33億円まで減少している。毎月分配型投資信託が新NISAの対象外となったため、24年度上半期から大幅な売り越しとなっていた。毎月分配型の投資信託は、毎月同額の分配金を投資家に支払う商品設計となっているが、基準価格と比較すると分配金額が大きい(利回りが高い)。J-REITの利回りを大幅に超える利回りとなっているため、資金流入が続かないと分配金支払のための換金のため、売り越しになりやすい。従って売越額の減少は、投資家の資金流入が再開したものと考えられる。

2. 2025年度上半期の月別動向と今後の注目点

前述の通り、個人投資家は25年度上半期に売り越しに転じているが、月別で見るとその要因はJ-REITの大幅な割安感解消と考えられる。図表2の通り、6月から売り越しが続いているが、東証REIT指数が大幅に反発した時期と重なっている。つまり24年度下半期に割安感から投資を行っていた個人投資家は利益確定の動きに出ていると考えられる。

また証券会社に次ぐ買い越し主体となっている事業会社は、月別で見ると買い越し額は大きくないが安定的な買い越し傾向となっている。J-REITの割安感に注目した機関投資家だけでなく、各銘柄が投資家への還元策として行っている投資口の買入れ(事業会社の自社株買いに相当)が影響していると考えられる。

今後の注目点としては外国人の売買動向と言えるだろう。外国人投資家の売り越し要因となっていた米国長期金利の高止まり傾向が変化した8月以降、買い越しに転じている。米国10年債利回りで見れば、4%以下の水準が続いているため、J-REIT市場全体の利回り4.5%は利回り面から見て投資可能な水準になっていると考えられる。

東証REIT指数は年初来高値を23日にも更新しているが、外国人投資家の買い越しが続くようであれば上昇余地はあると考えられる。東証REIT指数が2,000ポイントまで上昇しても、単純計算ではあるが利回りは4.4%程度と米国10年債利回りと比較して高い状態が続くためだ。