1. 直近のJ-REIT価格動向

J-REIT価格は軟調な動きが続いている。東証REIT指数は、18日に昨年来安値を更新すると、19日には1,795ポイントと1,800ポイントを割り込んだ。その後はやや反発はしているが、25日時点では1,850ポイント台を回復出来ていない。

株式市場では、日銀が1月の政策決定会合でYCC(イールドカーブコントロール)の範囲を変更しなかったことを受けて為替が円安に転じたこともあり、価格が回復傾向にある。一方で、内需株であり円安の恩恵を受けない利回り投資商品であるJ-REITに対しては、12月にYCCの範囲を拡大し実質的に0.25%利上げを行った影響が出ていると考えられる。具体的に昨年末と1月25日の終値で比較すると、日経平均株価は5%上昇したが、東証REIT指数は2.9%の下落となっている。

2. 外国人投資家の需要回復がJ-REIT価格上昇のカギ

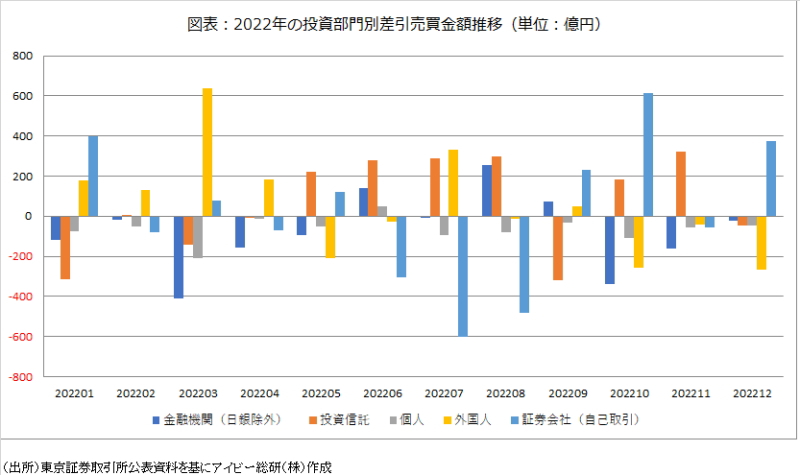

2022年の投資家の売買動向を見ると、今後のJ-REIT価格回復の条件が見えてきそうだ。

J-REIT価格は1月の急落後は、端的には夏までは上昇基調であったがその後は下落基調となった。

価格上昇を牽引した投資主体が外国人投資家であった。図表の通り、3月を中心に7月までは買越基調となっていた。一方で夏以降の価格下落を押しとどめた主体が、投資信託と証券会社(自己売買部門)であった。

前年にあたる2021年は東証REIT指数が初めて年平均で2,000ポイントを超えた年となったが、2022年は1,960ポイントとなった。外国人投資家の動向を見ると、2021年最大の買越主体となり月平均で200億円を超える買越しを行ったが、2022年は投資信託に次ぐ月平均で60億円程度の買越しに留まった。

現在の東証REIT指数は過去と比較すれば低い水準ではない。例えば2018年から2019年の平均は1,871ポイントとなっている。その2年間と比較すれば分配金は増加しているが、東証REIT指数が2,000ポイント台を安定的に維持できる水準までとはなっていない。つまり安定的に2,000ポイント台を維持するためには、2021年のように外国人投資家の大幅な買越しが必要と考えられる。

なお昨年末のコラムで、2023年の東証REIT指数の水準を1,700ポイントから2,100ポイントのレンジと記載している。これは外国人投資家の大幅な買越しも期待出来るとして上値水準を設定しているが、そのための要素については次回の連載で記載する予定としている。