1. 需給が価格動向を左右する

J-REIT価格は12月に軟調な展開が続き、東証REIT指数は20日には2,100ポイントを辛うじて維持する水準まで下落した。11月初旬の急落から下旬には一時2,200ポイントを超える水準まで回復していたが、その分を打ち消す状態になっている。

一方で、昨年末の東証REIT指数は1,800ポイント程度であったことと比較すると、高い価格水準で今年の取引を終えることになりそうだ。2019年はリーマンショック後初めて東証REIT指数が2,000ポイントを超えたという点も含め、J-REITに投資した投資家にとって良い1年になったと言えるだろう。

さて、2020年のJ-REIT市場の見通しを記載する前に、ファンダメンタルズがJ-REIT価格に与える影響について検証しておきたい。

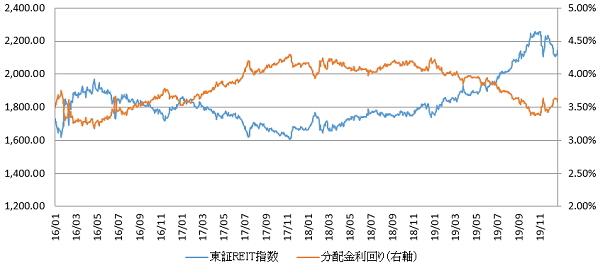

図表1は日銀がマイナス金利政策を導入した2016年からの東証REIT指数と分配金利回りの推移を示したものである。年別に東証REIT指数を見ると、2017年だけJ-REIT価格が下落した年となっている。

一方で2017年のJ-REITのファンダメンタルズは好調であった。例えば2016年末と2017年末の予想分配金を比較すると、2017年の方が5.7%増加している。同様の比較を2018年と2019年(※1)で行うと3.9%となっている。つまりファンダメンタルズの改善という点では、2019年よりも2017年の方が大きかったことになる。

本連載で記載してきた通り、2017年の価格下落は投資信託が大幅に売り越しとなったためだ。J-REITの増配基調は2020年も続くと考えられるが、需給悪化要因が生じた場合には、価格が下落すると考えるべきだろう。

J-REITは不動産賃貸業であるためファンダメンタルズが大幅に改善することはない。つまり株式市場とは異なり、ファンダメンタルズを重視して投資することは、高値圏でJ-REIT価格が推移している中では注意が必要だと考えられる。

2. 需給は米国10年債利回りに左右される

2019年にJ-REIT価格が大幅上昇した要因は、昨年時点では想定されていなかった米国債利回りの低下と言えるだろう。上昇が想定されていた米国10年債利回りが急速に低下したため、「利回り狩り」の対象としてJ-REITに対する投資家の需要が高くなった。

この点を補完する材料として、日本の10年国債利回りとJ-REIT価格の関連性が挙げられる。現在の日本の10年国債利回りは、昨年末とほぼ同じ水準となる0%程度まで上昇している。

一方でJ-REIT価格は図表1の通り、昨年末よりも大幅に高い水準を維持している。つまり米国の長期金利動向が、現在のJ-REIT価格を支えていると考えられる。

この点から米国債利回りが再度低下し1.5%を切る水準になるとすれば、J-REIT価格は高値を更新する動きになりそうだ。

可能性があるとすれば、米国大統領選が本格化する8月以降と考えられる。東証REIT指数では2,500ポイントまで上昇しても分配金利回りは3.0%以上を維持するため、この水準まで上昇する可能性もあると考えている。

また米国債利回りが低下しなくても現状の2.0%以下の水準で推移すれば、下落余地は小さいと考えられる。現状の分配金水準でも東証REIT指数が1,920ポイント程度まで下落すれば、分配金利回りが4.0%程度まで高くなる。

この水準まで下落する可能性は低いため、東証REIT指数では一時的に2,000ポイントを割り込む程度の下落となりそうだ。さらに米国債利回りが低い水準で維持されることになるため、ファンダメンタルズが安定しているJ-REITに対し「利回り狩り」が続き、需給の大幅な悪化はないだろう。

3. 米国金利が上昇すれば価格が大幅に下落するリスクに留意

2019年にFRB(米連邦準備制度理事会)が行った利下げは景気悪化への予防措置としての側面が強く、景気が改善すれば米国金利が上昇する可能性もある。一方で大統領選前に利上げを実施することは難しいと考えられるため、このシナリオの実現性が高いと考えている。

従って2020年のJ-REIT価格は東証REIT指数で見れば、2,000ポイントから2,200ポイント程度で推移することになりそうだ。なお第1四半期は、J-REITの増資が多くなるため需給が悪化し、J-REIT価格が弱含む局面もあると考えている。その後は、金利低下余地を探りながら価格が回復する動きが想定される。

なお、米国景気への懸念が減少しFRBが利上げする可能性もあり、この場合には東証REIT指数が1,920ポイント以下まで下落すると見ている。

2018年にJ-REITの利回りは4.0%を超えて推移していたことから、米国金利が上昇すれば需給悪化が顕在化し分配金利回りが4.0%以上の水準となる価格水準まで、大幅に下落するというリスクには留意したい。

(※1)2019末の数値は12月25日時点で算出

【図表1】東証REIT指数と分配金利回りの推移(2016/01/04-2019/12/25)