今回は、2月7日上場したCREロジスティクスファンド投資法人(証券コード3487、CREL)について記載します。

1. CREロジスティクスファンド投資法人の概要

CRELは、名称の通り投資用途を物流施設とし、スポンサーは物流施設の開発や運営を行う株式会社シーアールイー(証券コード3458)です。

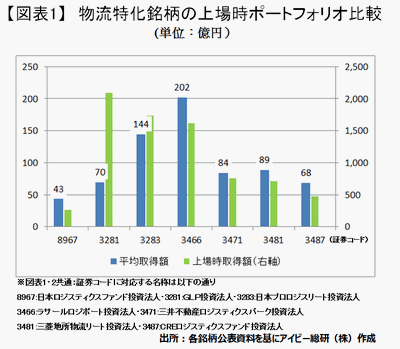

物流施設特化型としては2017年9月に上場した三菱地所物流リート投資法人(証券コード3481)に続く上場となり、CRELを含めて7銘柄となりました。

上場時のポートフォリオは、スポンサーが開発した7物件、取得額で477億円となりました。

図表1の通り、上場時の取得額は物流施設特化型の中では少ないものとなっていますが、1棟当たりの平均額では平均的な数値です。

CRELは、物流施設のテナントが1拠点当たり5,000坪未満で同一物件の入居テナントが1社または2社程度となっている物件需要が8割を超えている(※1)としています。

の点から資産規模が1,000億円程度までの成長ステージ1では、現状のテナント需要に該当するテナント数が少ない物件を中心にポートフォリオを構築し、その後は他物流施設銘柄の取得が多い大規模物件の取得を行うことで分散効果を図るとしています。

2. 投資口価格の推移

価格面で上場日のCRELに対する評価を見れば、公募価格である11万円が終値となったことから一定の評価を受けたとも言えます。

しかし、分配金利回りは5.34%(※2)と市場全体の単純平均値4.59%以上となっているだけでなく、CRELを除く他物流銘柄の平均値3.93%と比較すると(図表2参照)極めて高いものとなっています。

このように高い利回りとなった背景には、前述の通り物流特化型だけで7銘柄目になることや物流特化型銘柄のスポンサーが外資系も含め大企業だけで構成されていることがあるものと考えられます。

投資家から見れば、当面は「様子見」というスタンスになり高い利回りのままで上場日の取引を終えたかたちとなりました。

3. 投資のポイント

今後の投資を検討するポイントとして、分配金の原資であるテナントとの貸借は契約期間中の賃料更改が無い長期固定契約であり、さらに実質的に中途解約ができない内容となっている点が挙げられます。

収益(売上)の安定性は極めて高いため、長期投資を視野に入れることが可能であれば高い利回りの現状の価格水準では有望な銘柄と考えられます。

但し、借入金比率が2019年6月期時点でも47.7%(※2)と高い点は懸念材料です。

物流特化型銘柄では借入金比率が40%以下となっている銘柄が多く、直近決算期ではCRELと同様の借入金比率だったGLP投資法人も2月5日に公表した増資後には43%弱まで低下します。

CRELは、当面の資産規模目標を1,000億円としていますので、物件取得には借入金比率が高いことから増資が必要であり、比較的早い段階で行う可能性があるのです。

現状の価格水準で推移が続いた場合は、増資を行うことで価格が下落し分配金の希薄化が起きる可能性があります。

従って増資によって分配金が減少する可能性があるという懸念材料を理解した上で、投資の判断を行うことが重要だと考えられます。

※1:2017年12月27日付「新投資口発行及び投資口売出届出目論見書」に拠る

※2:2018年2月7日付「2017年12月期、2018年6月期、2018年12月期及び2019年6月期の運用状況の予想に関するお知らせ」に拠る。

なお分配金利回りの算出は、上場時取得資産の固定資産税・都市計画税が費用化される2019年6月期の1口当たり分配金2,940円を基にしている(2,940円×2÷110,000円)