今回は、24日公表された積水ハウス・リート投資法人(SHR)と、積水ハウス・レジデンシャル投資法人(SHI)の合併について記載します。

1. 本合併の概要

本合併は、存続投資法人がSHRとなる吸収合併方式となり、SHRを1とするとSHIが0.825となる合併比率で、SHRの決算期(4月)に合わせて5月1日に実施されます。合併によりSHIを1口保有する投資家が端数投資主となることを避けるため、SHRは投資口を2分割する予定です。

合併理由は、現状のオフィス系のSHRと住居系のSHIともに資産規模が同一用途における他銘柄との比較で資産規模が中位であり、SHRにおいては物件数が少ないためポートフォリオ分散効果が低いことなど、SHIは資産規模拡大の速度が緩やかなことなどが課題となっていたことを挙げています(※1)。

本合併によって資産規模を拡大することで、市場における存在感を増す効果を狙っています。また、機関投資家の投資スタイルが世界的にパッシブ化し、指数などに連動した投資商品が増えているため、時価総額を大きくする必要性が高くなっていることがあるとしています。

資産規模は本合併で4,398億円弱となり、J-REIT59銘柄中で11位に上昇(合併前はSHIが30位、SHRが33位)します。

2. 本合併による投資家のメリットは?

投資家から見て本合併は、歓迎できるものと考えられます。

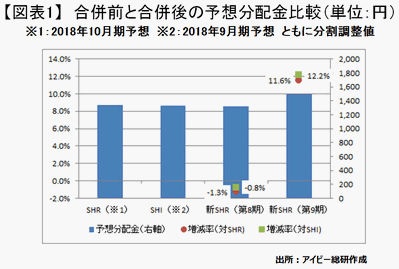

まず分配金ですが、合併後のSHR(新SHR)は、図表1の通り合併直後の2018年10月期(第8期)は合併報酬などの合併関連費用は950百万円程度発生する(※2)ことから若干減少しますが、2019年4月期(第9期)との比較では10%を超える増配となります。

また、第8期の予想分配金には、本合併直後の資産入替に伴い売却する物件の売却益(1口当たり488円程度※2)は、税務上と会計上の所得の差異が生じることから、業績予想の開示時点では織込まれていません。従って第8期も合併前と比較して大幅な増配になる可能性が高いものと考えられます。

次に、本合併により資産規模が4,000億円を超えることは、安定的な成長を確保することにも役立つものとなります。

現在はSHR、SHIともに価格は堅調に推移していますが、長期的には価格が低迷する局面も出てきます。J-REIT価格が低迷している時期は、不動産価格も下落し高い利回りで物件が取得できる好機でもあります。価格低迷時に増資を行うと分配金を減少させる要因となりますが、規模が大きい銘柄であれば増資による出資額増加の影響がそれまでの出資総額に対して少なくなりますので、分配金への影響を回避できることになるのです。従って、本合併によって新SHRは安定的な成長の基盤を確保できたという見方ができるのです。

3. 本合併によるデメリットは?

このように本合併は投資家のメリットも大きいものですが、あえてデメリットを2点だけ指摘しておきます。

まず1点目として、SHIの既存投資家は新SHRが投資口を2分割しても端数部分が生じることです。合併では避けられないものですが、長期保有を志向していた投資家にとっては端数部分が強制的に売却される結果になるためです。

2点目は、同一スポンサーが運営する銘柄間の合併においても資産運用会社に合併報酬が支払われるという点です。

前述の通り、新SHRの第8期分配金は合併報酬の影響で減配予想となっています。この点は、すでに合併している野村不動産傘下の野村不動産マスターファンド投資法人や大和ハウス工業傘下の大和ハウスリート投資法人の合併でも同様であり本合併だけの事例ではありません。

既存銘柄が上場している中で、別の投資法人を上場させるというスポンサーの考え方は理解できます。しかし既存上場銘柄の投資用途を拡大することで2銘柄での運営を回避するという選択肢もあったはずです。結果的に同一スポンサーの銘柄間で合併が成立した場合にも、投資家に分配すべき利益が合併報酬というかたちで運用会社に支払われることになっているのです。

他スポンサーの銘柄との合併であれば、投資家利益に繋がる限り合併報酬は許容されるものと考えられますが、同一スポンサー間の合併においては大幅に制限すべきものと考えられます。

※1:2018年1月24日付「合併説明会資料」に拠る。

※2:2018年1月24日付「積水ハウス・リート投資法人と積水ハウス・レジデンシャル 投資法人の合併後の2018年10月期及び2019年4月期の運用状況及び分配金の予想に関するお知らせ」に拠る。