今回は、前回に続き、高い利回りの銘柄に投資する場合の注意点について記載します。

前回では、年初からのJ-REIT価格の下落局面では、高利回り銘柄の価格変動が少なかったため、結果として有効な投資手段であったことを記載しました。

また高利回り銘柄の投資妙味として、長期投資の場合には、価格下落があったとしてもトータルリターンでは優位になる可能性を指摘しました。

1. 高利回り銘柄のリスクとは?

一方で、注意点として高利回り銘柄が長期投資で妙味が生じるためには、分配金が一定水準で推移することが重要です。

価格が下落してしまったとしても、分配金収益でトータルリターンがプラスとなるという点が、高利回り銘柄投資のポイントとも言えるからです。

この点で高利回り銘柄に投資する場合には、低利回り銘柄に投資する時と比較して、分配金の減少リスクをより重点的に検証する必要があります。

現時点で高利回り銘柄になっているということは、投資家の需要が少ないことを意味しています。

またJ-REITは不動産賃貸業ですので、一般的な企業のように、新商品の開発で投資家の評価が大幅に変化するということが少ない業態です。

つまり高利回り銘柄は、一部投資家の売却による価格下落に弱いという側面がある一方で、価格上昇力が弱いという特徴があるのです。

2. 増資に伴う希薄化リスク

高利回り銘柄の分配金減少リスクとして最も注意が必要な点は、増資による希薄化です。

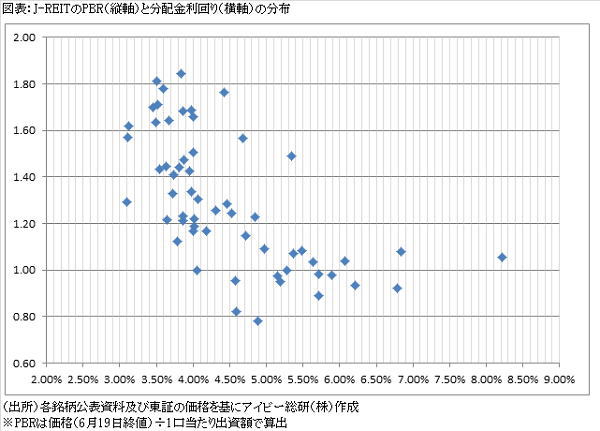

図表の通り、高利回り銘柄のPBRは低い数値となっているものが多くなっています。

PBRが低い銘柄が増資を行った場合、希薄化が進むことが多いため、1口当たり分配金が減少する可能性があります。

従って、高利回り銘柄で過去に増資を行っていることがあれば、その増資前と増資後の1口当たり出資額(出資総額を発行口数で除することで算出)の変化を検証する必要があります。

1口当たり出資額が減少していれば、希薄化を伴う増資を行う可能性がある銘柄ということになります。

特に減少幅が5%を超えるような増資を行っている銘柄の場合には、希薄化が進みますので注意が必要です。

また増資を過去に行っていない銘柄では、借入金比率を確認する必要があります。

同一用途の銘柄と比較して借入金比率が高い銘柄は、物件を取得して規模を拡大するために増資が必要となる可能性が高いためです。

JAPAN-REIT.COMでは、同一用途の銘柄での比較が可能(http://www.japan-reit.com/hikaku/)となっていますので、参考にしていただければと思います。

3. 被合併リスク

次に、高利回り銘柄の特有の分配金減少リスクとして、被合併銘柄となる点が挙げられます。

前述の通り、高利回り銘柄はPBRが低いため増資が難しい状況です。

スポンサーから見れば、物件を傘下のREITに売却することが難しい状況になるのです。

従ってスポンサーが傘下のREITの運営を続けるメリットがなく、他REITと合併した方が適切という判断を行う可能性が高まります。

合併する側のREITとしても、物件取得が難しい中で短期的に規模拡大を図れることになるため、メリットが生じます。

一方で、投資家から見れば、過去にトップリート投資法人(被合併銘柄)と野村不動産マスターファンド投資法人(証券コード3462)の合併のように、合併比率によっては分配金が大幅に減少するリスクが生じます。

端数投資口が合併比率によって発生した場合には、その分は売却され、投資資金の一部が投資家に支払われることになります。

長期投資を考慮していたとしても、この部分に売却損は実現してしまうかたちになります。

このように高利回り銘柄に投資する場合には、そのリスク(注意点)を考慮して慎重な判断が必要と考えられます。