1. 東証REIT指数と10年国債利回りの相関性

東証REIT指数は英国のEU離脱決定後に回復しましたが、その後8月から下落傾向が続いています。

7月に日銀が金融政策決定会合を行い、金融緩和の総括を行うと公表し、10年国債利回りが明確に上昇に転じた時期と重なっています。

従って10年国債利回りの上昇がJ-REIT価格下落の要因とも見えますが、2016年を通じた動向を見る限り、別の要因が大きいと筆者は考えています。

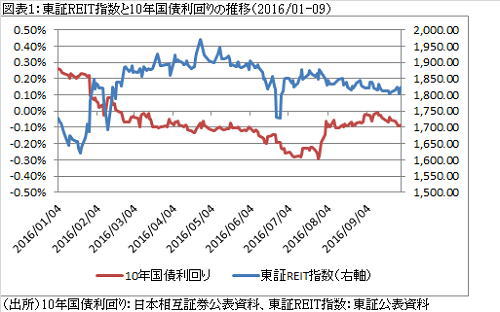

それは、「図表1」の通り、10年国債利回りとJ-REIT価格が連動する動きとなっていない時期が多いためです。

具体的に、連動した時期は以下の時期です。

(1)マイナス金利導入後の2016年1月末から3月下旬にかけて、10年国債利回りの低下とJ-REIT価格の上昇は時期が重なっている。

(2)7月末に日銀が金融緩和の総括を行うと公表し、10年国債利回りが上昇するとJ-REIT価格は下落傾向になっている。

一方で、連動性が見られない時期は以下の時期です。

(1)東証REIT指数は4月25日の年初来高値から下落傾向になっているが、10年国債利回りは7月下旬まで低下傾向が続いていた。

(2)日銀が9月に行った金融政策決定会合後に10年国債利回りは再度低下したが、J-REIT価格の下落傾向は続いている。

このように連動性が見られない点は、「図表2」の通り、スプレッドの推移でも明確になっています。

10年国債利回りとJ-REIT価格に連動性が高ければ、スプレッドは一定の範囲に収斂するかたちになるはずですが、そのような傾向は出ていません。

2. J-REIT価格下落の要因は?

従ってJ-REIT価格下落の要因は、10年国債利回りの変動以上に他の要素が大きいものと考えます。

改めて2016年2月から4月に東証REIT指数が大きく上昇した要因を振り返ると、外国人投資家の大幅な買越しがありました。

この3ヶ月間に外国人投資家は2,600億円を超える買越しとなりましたが、この数値は年間4,000億円に迫る最大の買越しとなった2007年を超える状態です。

一方、米国では12月に利上げの可能性が高くなっているため、今後外国人投資家の大幅な買越しは期待できない状態です。

過去の動きから考えると、J-REIT価格の下落は、外国人投資家が大幅買越しとなる前がJ-REIT投資に適切だと考える投資家が多いため、現状は買い手不在の状況が続いていることが要因だと考えられます。

こうなると、J-REIT価格は短期的には弱含み、2015年第4四半期(9月-12月)の東証REIT指数平均値の1,721ポイント程度までは下落することもありそうです。