今回は、7月12日に東証が6月のJ-REITに関する投資家の売買動向を公表したことによって、2016年上半期の数値がまとまりましたので、この点について記載します。

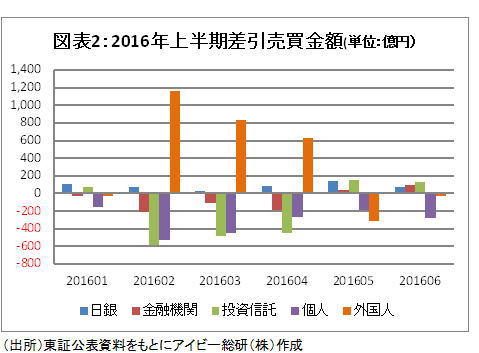

概略として2016年上半期の売買動向は、黒田総裁による金融緩和策が始まった2013年以降と比較してもかなり特異な動きになっています。

具体的には以下の通りです。

【金融機関(日銀を除く)】

金融機関は、上半期だけで総額408億円(月平均68億円、図表1参照)の売越しとなった。

日銀がマイナス金利策を打ち出した2月以降は買越し基調が期待されていたが、2月から4月にかけて売越しとなった(図表2参照)ことが影響している。

なお、売買金額はマイナス金利策導入後に急増しているため、短期での利益確定を主眼として投資になっている可能性がある。

【投資信託】

投資信託は、上半期だけで総額1,170億円(月平均195億円)の売越しとなった。

投資信託は、2013年以降J-REIT価格上昇の牽引役となっていたが、上半期はJ-REIT市場開設から最大の売越し主体となった。

個人投資家が、株式市場の低迷によりJ-REITの投資信託を売って利益確定を行った影響が出た可能性があるが、円高により今後の円安を見越して海外REITの投資信託へ資金流出が続いていると考えられる。

【外国人】

外国人は、上半期だけで総額2,239億円(月平均373億円)の買越しとなった。

2016年の数値は上半期だけであるが、月平均の買越し額は東証REIT指数が最高値をつけた2007年を超える買越し額になっている。

この点は、日銀が1月に打ち出したマイナス金利策の後に為替相場が従来の金融緩和と異なり円安とならなかった影響が大きいと考えられる。

外国人投資家から見れば、円安になることは、投資元本に為替差損を生じることになるためだ。

このような投資家の動向の影響が2016年下半期に与える影響としては、外国人投資家の買越し基調が上半期と同様とはならないと考えられるため、金融機関の買越し姿勢の影響が強くなりそうです。

前述の通り、外国人投資家が上半期に大幅に買越しした要因は、為替が円高となったことが影響しているとみられますが、すでに円高が進行しているため、さらに円高が進むとは考えにくい状況です。

つまり外国人投資家は、下半期には利益確定に動く可能性が高いと考えられます。

この場合、外国人の売りを金融機関の買いで吸収できないと、J-REIT価格は下落に転じることになります。

筆者は、日銀が7月以降に行う金融緩和によってマイナス金利幅を拡大することになれば、金融機関の買越しが増加する可能性はあると見ています。

しかし、下半期は金融機関や投資信託の投資動向が上半期以上に重要となりますので、投資家としては常に売買動向に注意をはらう必要がありそうです。