1. 直近のJ-REIT投資口市況

J-REIT価格は、8月下旬から9月上旬の急落局面を脱し反転を示しています。

東証REIT指数は9月10日に取引時間中ですが1,500ポイントを割り込む場面もありましたが、その後は1,600ポイント回復を目指した展開が続いています。

但し、J-REIT価格は7月上旬と9月上旬の急落により価格水準は大幅に下落しました。

東証REIT指数で見ると、7月上旬の下落で一時的に1,600ポイント台まで下落した後に1,700ポイントを回復しましたが、9月上旬の下落で1,500ポイント台の推移になっています。

今回の下落は、各銘柄の業績悪化やその懸念が生じて発生したものではなく、中国の経済状況悪化や米国の利上げによる投資環境の悪化懸念など、海外市場が要因となっています。

2. 2011年急落時と異なる2つ事象とは?

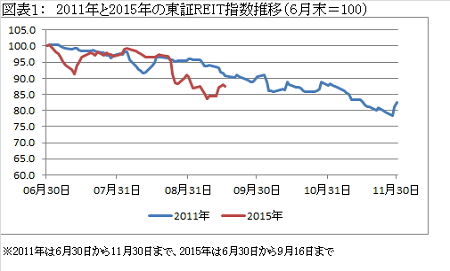

このように海外市場が要因となる大幅下落は、2011年8月以来となります。前回の急落は、ギリシャの債務問題が深刻化する中で、米国での財政の崖問題が発生したことで生じました。

東証REIT指数は2011年6月の1,000ポイント台から8月上旬と10月上旬に急落し、11月末には800ポイントになりました。

「図表1」の通り、前回の急落では東証REIT指数は20%程度下落していますので、今回の急落でも同様の下げ幅になる可能性があります。

具体的には2015年6月末の東証REIT指数は1,800ポイントでしたので、1,450ポイント程度まで下落する可能性があると考えられます。

一方で、前回の急落と今回の急落ではJ-REITを取り巻く環境は異なる点が多くあります。

具体的には、日銀の政策とオフィス賃貸市況はJ-REIT価格の反発に大きく寄与するものと考えられます。

まず日銀の政策ですが、日銀のJ-REIT銘柄の買入れは2011年と2015年のそれぞれ6月から8月の月平均買入れ額は前者が65億円、後者が98億円となっています。

但し、J-REITの時価総額を見ると前者の期間は3兆5千億円程度であるのに対して後者は10兆円程度となっています。従って日銀によるJ-REIT買入れが市場価格に与える影響は、2011年当時よりは少なくなっています。

しかし、日銀が異次元緩和を行うことで金融機関のJ-REIT買越し額は大幅に増加しています。

具体的には日銀を含む金融機関の買越し額は、月平均で2011年の92億円に対し2015年(※1)は226億円となっています。

今回の急落で金融機関は7月に売越しに転じるなど様子見の姿勢となっていますが、市況が落ち着けば大幅な買越し主体としてJ-REIT価格の反発に寄与するものと考えられます。

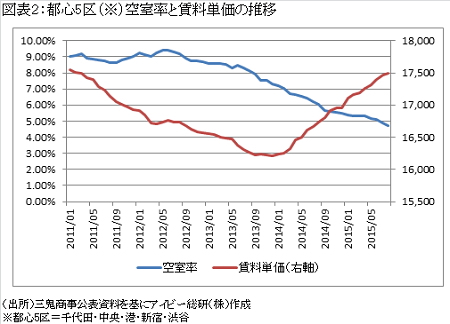

次にオフィスビルの賃貸市況ですが、こちらは「図表2」の通り2011年と2015年では様相が全く異なっています。

2011年当時は、3月の東日本大震災に加えてオフィスビルの大量供給が翌年始まることになっていたため、空室率と賃料単価は共に悪化を続ける状況でした。

2015年は、7月には空室率が貸主有利の目安とされる5%を割込み、賃料単価も2011年当時を上回る状況になっています。

3. 2011年との違いから推測する今後の投資環境は?

このような点からオフィスビル系の銘柄は、保有物件の収益が増加する可能性が極めて高くなっています。

リーマンショック以降のオフィスビル系銘柄は、既存物件の収益減少を新規物件取得と金利低下による支払利息の減少で補う状況が続いていました。

2015年後半になり、オフィスビル系銘柄は既存物件だけで収益が増加する余地が大きくなっているのです。

株式市場と比較して、J-REIT価格は急落後の反発が少ない展開が続いています。

その要因として、株式市場は円安が進展すると業績改善期待による投資が増加することに対してJ-REITには業績改善期待が少ないことがあるものと考えられます。

しかし、前述の通りオフィスビル系銘柄の業績の改善余地は大きくなっていますので、今後は業績改善を期待したJ-REIT投資が増加する可能性がある状況と言えるでしょう。

米国の利上げなど今後のJ-REIT価格が急落する要素はありますが、多くの銘柄の利回りが4%を超えていますので、1年程度の投資リターンをみれば投資妙味がある時期と考えられます。

※1:部門別売買統計が公表されている8月までの月平均値