1. 直近のJ-REIT価格動向

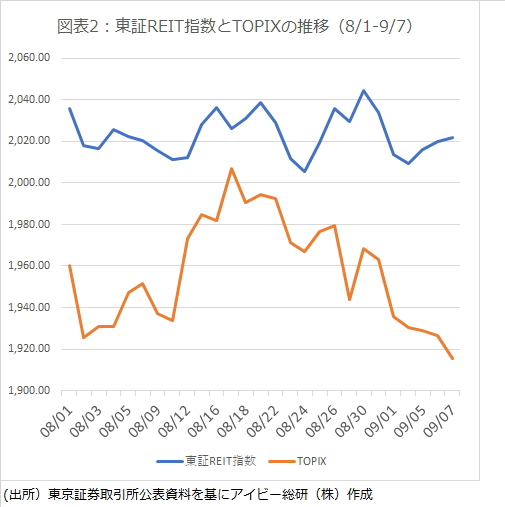

J-REIT価格は、安定的な値動きが続いている。東証REIT指数は7月27日以降2,000ポイント台で推移が続き、この期間の高値2,044(8月31日)、安値2,005(8月24日)と狭いレンジでの推移となっている。

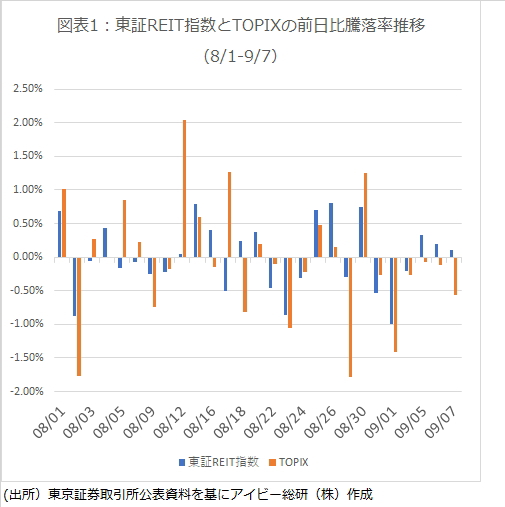

前日比騰落率を東証REIT指数と同様に時価総額で算出されるTOPIXと比較した図表1の通り、株式市場と比較すると値動きの安定性が高いことが分かる。

東証REIT指数はTOPIXと比較すれば時価総額で40分の1程度の規模であり、指数としては乱高下しやすい点を考慮すれば、J-REIT価格の値動きが少ないことが示されている。TOPIXは8月中旬に大幅に上昇したことも騰落率に影響しているが、TOPIXは8月の安値を9月2日以降割り込んでおり、J-REIT価格の安定性は高い状態と言えるだろう。

更に8月中旬からはJ-REIT価格にとっては逆風となる米国10年債利回りの上昇基調が続き、9月からは3%を超える水準で推移することが増えている。

J-REITの価格は、株式市場と同様に6月に米国10年債利回りが3%を超える動きとなっていた時には軟調な動きとなっていた。図表2の通り8月中旬からのJ-REIT値動きは株式市場とは異なるものとなっている。

2. J-REIT価格の安定要因と今後の注意点

この要因として、J-REITの分配金が安定している点が挙げられる。

株式市場の下落は、米国FRB(連邦制度準備理事会)がインフレ抑制を重視しているため、景気悪化懸念が強まっていることが主要因と考えられる。

一方でJ-REITは収益源である賃貸市場が景気に対して遅効性がある点に加え、高騰している不動産売買市場を生かし売却益計上が期待できる状況が続いている。つまり分配金という側面だけで見れば、景気悪化に対するディフェンシブ性が強い投資主体と投資家から見られていると考えられる。

従って短期的には、J-REIT価格には上昇余地がありそうだ。FRBのインフレ抑制策は11月の米国中間選挙までは続く可能性があり、投資家は利上げによる景気悪化懸念を更に強めることが想定されるためだ。

但し、J-REIT価格が上昇するためには、米国10年債利回りがFRBの利上げにも関わらず大幅に上昇しないという条件が必要だ。

J-REITの分配金利回りは9月7日時点で3.6%程度であり、米国債利回りが6月中旬のように急速に上昇し3.5%を超える状況になれば、J-REIT価格の下落は避けられないと考えられる。特に物流系や住居系銘柄は市場平均利回りを下回っている銘柄が多いことから、米国10年債利回りが上昇した場合には価格下落リスクが高くなりそうだ。

またJ-REIT本来の投資スタンスである中長期的な投資をこれから開始するという面はリスクが高いと考えられる。

ホテル系銘柄を除けば、J-REITの分配金はこれまでの平均と比較すると高い状態で推移しているため、東証REIT指数が2,000ポイントを超えていても過熱感は少ない。

しかし、中長期的には分配金水準は現状より下落する可能性が高いため、東証REIT指数が2,000ポイント台を維持することは難しいと考えられるためだ。