今回は、物流施設の価格について記載します。

前回、GLP投資法人(GLPJ)がスポンサーの資本構成変更の影響を回避するために、第三者が一時的にスポンサーから物件を取得し、GLPJは平成30年3月1日以降にその第三者から取得するというブリッジスキームについて記載しました。

このスキームを利用した背景には、物流施設価格高騰の影響があり、スポンサーの資本構成変更後に改めて売買価格を決定すると、現状の金額では取得できない懸念をGLPJ側は持っていたようです。

実際に物流施設の価格は高騰を続けています。この傾向を示すために、不動産鑑定評価で用いられるキャップレート(CR)の推移について、J-REIT保有物件の動向からみることとします。

1.キャップレートとは?

CRとは、不動産鑑定手法における不動産評価額を算出するために利用される手法です。評価対象物件の将来におけるキャッシュフロー(CF)を平準化し、CRで除することで、不動産評価額(この場合は直接還元法といいます)を算定します。

つまり直接還元法では、評価額=CF÷CRで算出されることになります。

CRの算定について不動産鑑定基準では4点を記載していますが、実際にはその中の「類似の不動産の取引事例との比較で求める」という手法が主流になっていると考えられます。

この点からCRの推移が、投資用不動産売買市場の動向を最も端的に示すものとなります。

2. J-REITの物流施設のキャップレート推移

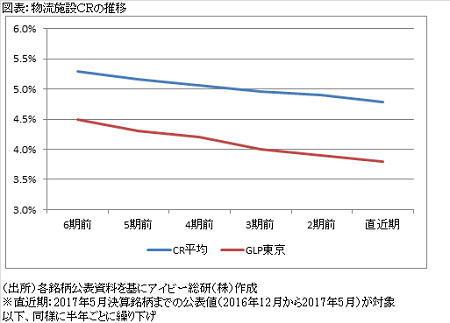

図表は、3年前から継続的にJ-REITが保有している物流施設132物件のCRの推移を示したものです。

CRは平均では、5.3%から3年間で4.8%まで0.5%低下しました。

CFが同一だとすると不動産の評価額は3年間で10%を超える上昇(5.3%÷4.8%)を示すことになります。

CRの低下傾向は継続的な事象となっていますので、前述のGLPJの懸念は当然であり、将来取得する予定がある物件に関しては、早い時期の売買契約締結は妥当と考えられます。

なお、地域的な傾向としては、直近のCRが3.8%と最も低い(=不動産の取引利回りが低い)「GLP東京」を含め、CRが4.0%未満の全ての物件が東京圏の湾岸地域に所在しています。

対象をCRが低い10位までとすると、CRが4.2%までの14物件が対象となりますが、「GLP越谷Ⅱ」と三郷市所在の「GLP三郷Ⅱ」を除く12物件が東京の湾岸地域に所在しています。

一方で、3年間のCR低下幅が0.8%と最も大きい物件は3物件ありますが、地域的な傾向はなく、例えば「プロロジスパーク海老名」のように交通利便性の向上がCRに影響しているようです。

物流施設は、景気上昇期には荷物量の増加によるテナント需要の拡大という面だけでなく、景気後退期にはネット通販に移行するテナントが拡大するためテナント需要が見込めるという状況です。

従ってCRの低下傾向はまだ続く可能性が高いと考えられます。