1. スポンサー変更の概要

大江戸温泉リート投資法人(OOR)は、2023年12月12日に運用会社である大江戸温泉アセットマネジメントの株主変更を公表した。

これまでの運用会社の株主は、ローンスターグループ傘下の大江戸温泉物語(株)であったが、アパグループが全株式を取得し、1月19日に運用会社の名称をアパ投資顧問に変更した。また2024年1月22日には投資法人の名称を2月27日付で「日本ホテル&レジデンシャル投資法人」に変更することも公表した。

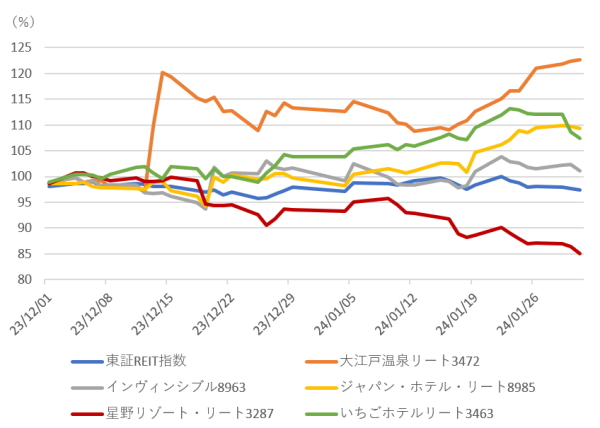

このスポンサー変更は、投資家に支持された。図表の通り、OORの価格はスポンサー変更時に大幅に上昇した。東証REIT指数が軟調な中でも堅調に推移していることから、短期的な利ざやを目的に価格が上昇したのではなく、投資家が今後にも期待していると考えられる。

2. 短期的なメリットは財務面の改善か

OORの場合だけでなく、スポンサー変更での短期的なメリットは少ない。OORの場合では、既存ポートフォリオの多くを占めるホテルの運営は引き続き大江戸温泉物語が続けることになっている。

また、住宅を加えたポートフォリオ方針への変更も維持するとしている。今後の外部成長のイメージとして年間200億円の物件取得を掲げており、ホテルと住宅をそれぞれ100億円程度増加させる方針を示している。アパグループは傘下に賃貸住宅の会社を持っているが、ホテル運営としての印象が強い会社である。

直近期(2023年11月期)での住宅比率13%程度だが、上記のように外部成長を行うと今後は高くなる。従ってスポンサーの長所が発揮しにくいポートフォリオになる可能性もありそうだ。

その一方で、脆弱な財務面の改善は急速に進みそうだ。OORは130億円弱を借り入れしているが、95億円分は2024年5月末までに借り換えとなる。実質的に借入金の大半が短期借入となっており、また調達金利は高い水準となっている。スポンサー変更によって、調達金利の大幅な引下げや借入金の長期化も進むと考えられる。

3. 既存ポートフォリオの収益力増加が投資ポイント

中長期的に見る場合、スポンサー運営物件の保有比率を高める必要があると考えられる。従って外部成長が必要になるが、現状の価格水準では増資が難しい。OORの1口出資額は88,000円弱であり、前述の図表の通り価格は上昇したものの72,800円(2月7日時点)であることから、増資を行うと分配金の減少に繋がりかねない。

そのため、増資が可能な水準まで価格が上昇する必要がある。現状のポートフォリオで、より収益力を高め、分配金のさらなる増加が期待できるかという点がOORの投資ポイントと考えられる。

【図表】ホテル系銘柄の価格推移(2023年11月末=100)