1. 直近のJ-REIT価格動向

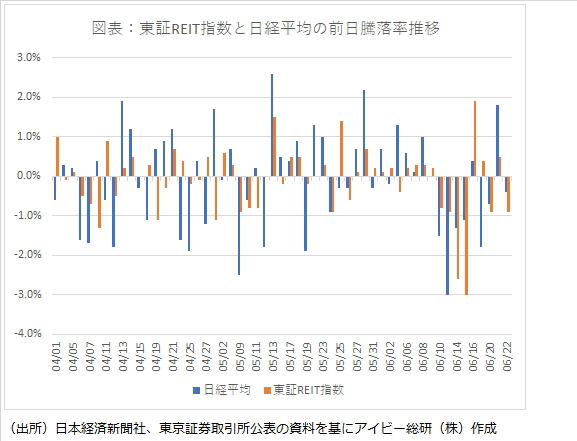

2022年4月以降のJ-REIT価格は、乱高下する株式市場と比較すれば穏やかな値動きが続いていた。図表は4月から6月22日までの東証REIT指数と日経平均の前日比騰落率を示しているが、5月末までは同様の値動きを示した時は株式市場の変動幅が大きくなっていた。

しかしJ-REIT価格にも乱高下の波が及ぶ状態になった。6月15日は前日比3%の下落となり、4月以降としての下落幅は6月13日の株式市場と同様に大きなものとなった。

価格急落の要因は、米国の長期金利大幅上昇に加え6月13日に株式市場が大幅に下落したことで、リスク回避の動きが強まったためと考えられる。東証REIT指数は15日に1,900ポイントを割り込んでいたが、米国の10年債利回りが16日以降低下したことで、続落とならず1,900ポイント台を回復した。但し、米国の長期金利動向に対してJ-REIT価格は強い影響を受ける状態になっており、今後も同様の傾向は続くことになりそうだ。

2. インフラファンド初の合併となるか

日本再生可能エネルギーインフラ投資法人(RJIF)に対するスポンサーのリニューアブル・ジャパン(RJ社)のTOB(※1)に対抗する動きが出た。同業のカナディアン・ソーラー・インフラ投資法人(CSIF)が、RJIFに対し6月16日に合併に向けた提案を行った。またCSIFのスポンサー側は、RJIFの投資口を3%保有していることも併せて公表している。

本件合併ではCSIFを存続投資法人とし、合併比率は1:0.86以上(CSIF:RJIF)としている。従ってCSIFの当期(2022年12月期)及び次期(2023年6月期)予想分配金が3,750円となっているため、合併が成立した場合RJIFの投資家の分配金は3,200円以上(3,750円×0.86)となる。RJIFの当期(2022年7月期)及び次期(2023年1月期)の予想分配金は3,200円としている(※2)ため、「計算上」RJIFの投資家は合併が成立した場合に、RJIFの予想分配金と同額程度の分配金受領が可能となる。

一方で、本件TOBのTOB価格は115,000円となっているが、本件合併比率で6月22日のCSIF価格(126,400円)で計算すると、RJIFの価格は108,704円となる。差額は6,296円となるため、本件合併でRJIFの投資主は2期分の分配金(3,200円×2)を受領しないとTOB価格を上回らない。言い換えれば1年以上の投資を考慮している投資家であれば、TOB価格を上回るリターンとなる可能性がある合併比率となっている。

また合併比率は最低水準が示されているが、1:1までRJIFの投資家にとって条件が上がらない限りRJIFの投資家には端数投資口が発生する可能性がある。例えば現状の合併比率でCSIFが投資口を5分割した場合には合併比率は5:4.3になる。

この場合、RJIFの投資家は端数となる0.3口分に関しては合併に伴い換金される。保有するCSIFの投資口は4口となるため、分配金は2,960円(3,750円÷5分割×4口)となる。前述の通り本件合併でRJIF投資家の分配金が「計算上」変化しないと記載したのは、端数投資口が発生しない場合に限定されるためだ。

なお、本件合併に伴い、CSIFは本件TOB期間の延長を求めていたが、RJIF側は本件TOB価格を含む諸条件に対し明らかに上回るものではないこと等を挙げ、当初予定通り6月23日までが買付期間となっている。本件TOBが成立した場合、当然ながら本件合併の前提条件が消滅するため、RJIFは上場廃止となる。

一方で本件TOBが成立しなかった場合は、RJ社によるTOB価格の引き上げか、本件合併に向けた動きが進展することになる。前号で記載した通り、RJ社は本件TOBを行うようになった要因の一つとして、FIT制度での太陽光発電所の売買価格が高騰していることを挙げており、この点だけで見ればTOB価格の引き上げは可能と考えられる。

※1:本件TOBに関しては前回及び前々回に記載しているので、そちらを参照ください。

※2:本件TOBが成立した場合には、2022年7月期は無配となることをRJIFは公表している