1. 直近のJ-REIT価格動向

11月のJ-REIT価格は、安定的に推移している。東証REIT指数は11月24日まで2,050ポイントを超えた水準が続き、終値ベースで見れば高値2,096ポイント、安値2,056ポイントと50ポイント以内での値動きとなっている。

11月になり3月・9月決算銘柄の2021年9月期実績及び2022年3月期と2022年9月期の業績予想が公表された。これで年1回決算のジャパン・ホテル・リート投資法人(8985)を除き、2021年度上半期中の決算実績と2021年下半期及び2022年上半期の業績予想が出揃った。

2021年度(4月以降)のJ-REIT価格の値動きは6月までの上昇期を経て、方向性がはっきりしない状態になっている。その理由としてJ-REITの業績見通しに不透明感が強いことが挙げられる。

2. J-REIT価格上昇の要件は、オフィス賃貸市場悪化の歯止め

業績が堅調な物流系銘柄は、6月までの価格上昇で分配金利回りが3.0%を切る銘柄が大半となり、利益確定による売却の動きも加わって価格上昇の牽引役とはならない状況になっている。

更にJ-REITの主要な投資用途であるオフィス市場は悪化が続いている。東京都心5区(千代田・中央・港・新宿・渋谷)のオフィスビル空室率は、オフィス賃貸仲介大手の三鬼商事の調べに拠れば、2020年末の4.49%から10月に6.74%まで悪化が続いている。

日本ビルファンド投資法人(NBF)やジャパンリアルエステイト投資法人(JRE)は6月までに上昇した価格水準を11月時点でも維持しているが、その他のオフィス系銘柄やオフィスを組み入れる総合型銘柄の価格は軟調になっている。投資家はオフィス賃貸市況悪化の懸念を強め、時価総額が大きいNBFやJRE以外のオフィス系銘柄を売却していると考えられる。

従ってオフィス賃貸市況悪化に少なくとも歯止めが掛かることが、J-REIT価格が改めて上昇に転じるための条件の1つとなっている。

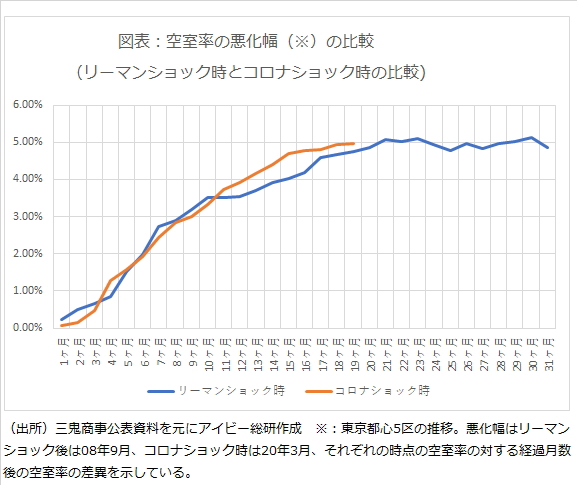

オフィス賃貸市況の急激な悪化は、リーマンショック時以来であるが、コロナ禍の影響を受けて同様の空室率悪化幅を続けている。

しかし、リーマンショック時は18ヶ月を経過した2010年3月頃に急激な空室率悪化に歯止めがかかった。コロナショックの起点を2020年3月とすれば、2021年9月が18ヶ月後に該当し、図表の通り急激な悪化からの改善傾向が出てきている。

この傾向が今後も続くようであれば、投資家のオフィス市場悪化懸念も一定程度は解消に向かうものと考えられる。更に一部の投資家がオフィス市場改善を見越してオフィス系銘柄への投資を行えば、J-REIT全体の価格は上昇に転じる可能性がありそうだ。