1. 直近の価格動向

J-REIT価格は、5月から上昇基調が続いている。東証REIT指数は、5月末に1,700ポイント台、6月9日には1,750ポイント台まで上昇し、2018年末の水準まで回復したことになる。2019年は大幅な価格上昇となったことを考慮すれば、平常時の価格帯まで回復したと言えるだろう。

一方で業績の先行きに対する状況は、2018年末と現在では大きく異なっている。2018年末は、大半の銘柄の増配基調が続くことが予想されていた。しかしコロナ禍によって、J-REITが保有する資産の半分程度を占めるオフィス市場にも悪影響が生じる状況になっている。

つまり業績面から見れば、東証REIT指数が1,750ポイント台でも割高な水準になっていると考えられるのだ。

2. ホテル系銘柄が5月に大幅上昇

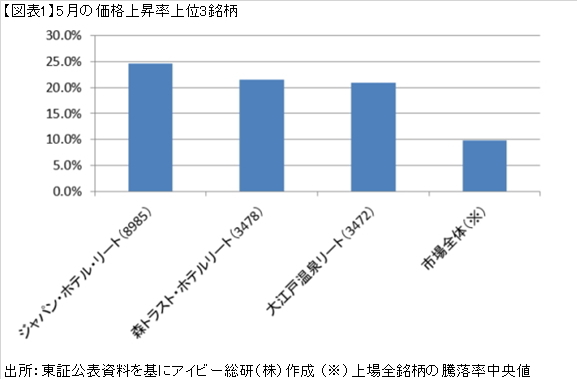

本来J-REITは安定した分配金がメリットである投資商品だ。しかしホテル系銘柄の価格動向を見ると、現在は業績面の先行きを無視したかのような値動きになっている。図表1で示した通り、5月は価格上昇率上位3位をホテル系銘柄が占めた。

ホテル系銘柄は、コロナ禍で宿泊需要が急減し、前年同期比で大幅な減配予想となっている銘柄が大半を占めている。図表1の上位3銘柄を見ても、ジャパン・ホテル・リート投資法人(8985)は業績予想が未定、森トラスト・ホテルリート投資法人(3478)と大江戸温泉リート投資法人(3472)の当期業績予想は、前年同期比での減配率がそれぞれ46%、16%を超えるものになっている。

宿泊需要の低迷が長期化する可能性が高い点を考慮すれば、業績面の短期的な回復を期待して価格が上昇しているとは考えられない。

3. 価格上昇が続く背景

一方で、業績面では、株式市場の方がJ-REIT市場より先行きが不透明になっている。SMBC日興証券が公表したレポート(※)に拠れば、6割の企業が2020年度の営業利益を未定としている。J-REITでは業績予想を未定としている銘柄は、前述のジャパン・ホテル・リート投資法人の1銘柄だけだ。

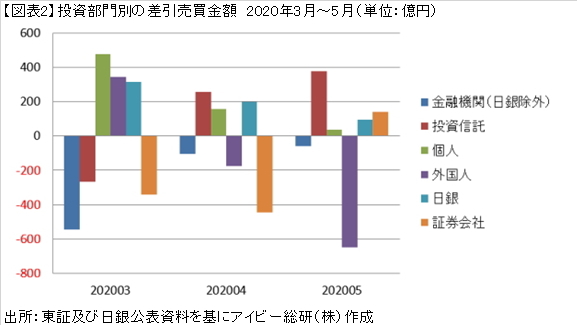

しかし株式市場の価格は大幅に上昇している。従ってJ-REIT価格の上昇は業績面の回復を期待したものではなく、株式市場と比較した場合の「出遅れ感」を感じた投資家の買越しが主導していると考えられる。それに伴いJ-REIT価格が安定的な上昇基調に転じたことで、図表2に示したとおり投資信託の買越しが拡大している。

株式市場の上昇基調が続けばJ-REIT価格も追随する動きとなりそうだ。しかし前述の通り業績面から見れば、3月中旬以降に投資を行った銘柄に関しては利益確定も視野に入れる必要があるのではないだろうか。

(※)SMBC日興証券 2020年5月15日付「週刊株式アウトルック」