今回は10年国債利回りとJ-REITの利回りの傾向について記載します。

本コラムで既に記載している通り、2014年からのJ-REITの主要な買い手は金融機関になっています。その要因として、日銀の金融緩和に伴う国債利回りの低下により金融機関は利回りが比較的高いJ-REIT投資を拡大していることが挙げられます。

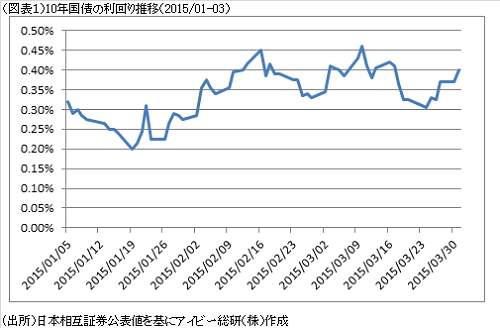

2015年に入ってからの国債利回りは「図表1」の通り1月19日まで順調に低下していましたが、その後は乱高下を経ながら上昇基調になっています。それに伴いJ-REITの利回りも上昇(価格は下落)しています。

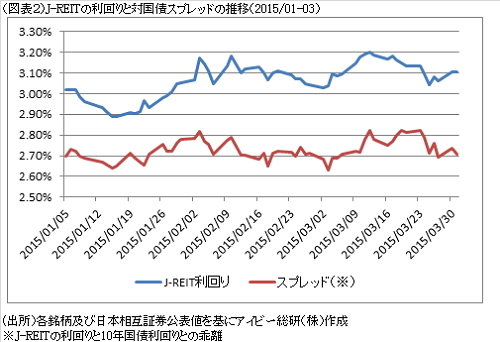

但し、国債利回りとJ-REIT利回りとの関連は、完全な相関関係となっていません。国債利回りとJ-REIT利回りとの乖離(スプレッド)は「図表2」の通りJ-REITの利回りが上昇する局面では、スプレッドが拡大する傾向を示しています。例えば1月から3月の間でJ-REIT利回りが3.17%と最も高くなった2月3日には、スプレッドは2.82%まで拡大しています。一方でJ-REIT利回りが低下する局面では、スプレッドは縮小傾向となっています。3月27日にJ-REIT利回りが3.06%まで低下した日のスプレッドは2.69%となりました。このようにスプレッドに注目すると2.70%を切ると高値感が強まり、2.80%を超えると割安感が生じる状況が続いています。

国債利回りは今後も不安定な状態が続き、そのことが金融機関のJ-REIT投資を後押しすることになると筆者は考えています。従って、スプレッドが2.70%を切る状態が恒常化する状態になれば、金融機関のJ-REIT投資の拡大を示すことになると考えられます。