J-REIT価格が反発しています。東証REIT指数は、7月14日に1,620ポイントまで下落しましたが、その後は上昇基調に転じ、26日は1,682ポイントまで回復しました。

但し、今回のJ-REIT価格の反発が続く可能性は低いものと考えられます。

従って今回は、2015年のJ-REIT価格の動向を元に、今後について想定される点を記載します。

1. 2015年と2017年の価格推移の比較

2015年と2017年に共通する点として、J-REIT価格を継続的に押し上げる日銀の金融緩和政策が期待できないということがあります。

また2015年は前年10月末に追加金融緩和の影響で価格が上昇して迎えた年であり、2017年も前年11月中旬に日銀が長期金利の抑え込みを行う方針を明確にしたことで、価格が上昇基調で迎えた年でした。

図表の通り、2015年は中国経済の先行き懸念から、6月からJ-REIT価格が急落しましたが、その後は反発しました。

2017年6月の価格急落要因は明確ではありませんが、7月中旬以降の反発は、J-REIT価格が急落した時によく見られる動きでしかないと考えられます。

一方で、2015年は、中国経済の先行き懸念という海外要因がありました。

この点が2015年9月のJ-REIT価格急落に繋がりましたが、2017年は9月に予定されているドイツの総選挙が与党優位で進んでいることから、当面の懸念材料は少ない状況です。

2. 主要投資家の動向に対する懸念

但し、J-REITの主要投資家動向の先行きに関しては、2017年は2015年と比較すれば懸念が大きい状況です。

まず日銀ですが、追加金融緩和を打ち出した2014年10月から年間900億円を購入するという政策を続けていますので、2015年と2017年はほぼ同額となっています。つまり日銀に関して、先行きに懸念はありません。

従って今後の懸念材料は、金融庁の政策の影響を受ける可能性がある投資信託と金融機関です。

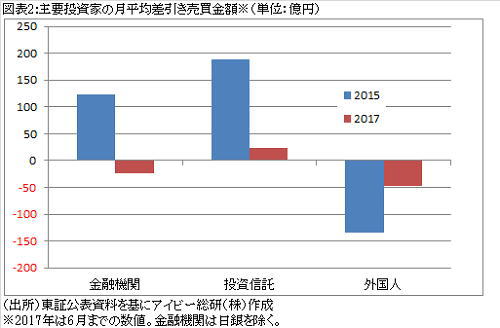

図表2の通り、2015年は海外市場混乱の影響もあり、外国人投資家が大幅な売越し基調となりましたが、投資信託と金融機関の買越しで「受け止めた」かたちでした。それでも2015年は、図表1の通り年初から見ればJ-REIT価格は下落で終わった年となりました。

2017年の売買動向を月別に見ると、特に懸念が強い投資主体が投資信託です。

1月から3月までの買越しから4月以降売越しに転じ、図表2の通り僅かな買越しとなっています。

投資信託は販売会社の影響力が強い投資商品ですが、金融庁が販売姿勢に大きな懸念を抱いている状況です。今後も投資信託の売越し基調が続けば、J-REIT価格は2015年8月以降と同様に反落する可能性が高いと考えられます。

このような点から当面は上昇が続いたとしても、東証REIT指数でみれば、1,700ポイント程度までの緩やかなものとなりそうです。

また反落したとしても、海外市場が混乱するという事態でなければ、7月中旬の下落のように1,600ポイント程度までとなりそうです。