[ JAPANESE ]

FISCO REIT REPORT

不動産価格に対する借入金の割合(資産価値に対する負債比率)であるLTV(Loan to Value)の水準は45%程度としている。資産の取得等に伴い、一時的に50%を超えることがあり得るが、原則として50%を上限としている。

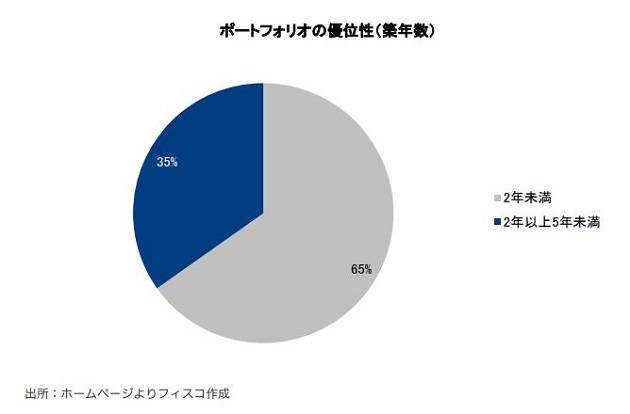

また、物流関連施設は、土地建物価格に占める建物価格比率が高いという特性を有し、減価償却費が他のアセットクラスに比較して高めに計上される傾向にある。同投資法人のポートフォリオの平均築年数は2.0年と極めて浅く、資本的支出がほとんど発生しないことが見込まれている。そのため、修繕のほか、借入金の返済、新規物件の取得資金への充当などの他の選択肢についても検討の上、原則として毎期継続的に利益を超えた金銭を分配する方針である。なお、継続的な利益超過配分の水準は、減価償却費の30%に相当する金額を目途として総合的に判断する。

(Billions of yen)

| 1 | Shinjuku Mitsui Bldg. | 170 |

|---|---|---|

| 2 | IIDABASHI GRAND BLOOM | 139 |

| 3 | Roppongi Hills Mori Tower | 115 |

| 4 | Shiodome Building | 107 |

| 5 | Tokyo Shiodome Building | 83 |

| 1 | Nippon Building | +0.98% |

|---|---|---|

| 2 | ORIX JREIT | +0.95% |

| 3 | HEIWA | +0.84% |

* This website provides information and data on J-REITs and is not intended as a solicitation for investment. * The information appearing on this website has been carefully vetted, but the accuracy of the content is in no way guaranteed and may change without notice (that is, it may be modified or deleted). * Users shall be responsible for the use of the information published on this website. The Company cannot be held liable whatsoever regarding the use of this information. * Copyrights related to the information published on this website belong to the Company. The unauthorized use (diversion or reproduction, etc.) of this information is strictly prohibited.