下半期のJ-REIT価格の注意点/アイビー総研 関 大介

1. 直近のJ-REIT価格動向

直近1ヶ月(8月25日から9月27日)のJ-REIT価格は、年初来高値を更新する場面もあったが、結果的にボックス圏に戻った。

東証REIT指数は9月5日に年初来高値となる1,918.34ポイントをつけたが、11日に1,900ポイント台を割り込むと、1,870ポイント前後での値動きが続いている。7月からは年初来高値を更新する場面もあるが、跳ね返されている状態だ。

一方で、長期金利動向という外部環境を考慮すれば、J-REIT価格は「健闘」していると見方も出来る。米国10年債利回りは、8月下旬から見れば上昇基調が続き9月下旬には4.5%を超える水準での推移となっている。23年1月初旬は3.5%程度の水準であったことを考慮すれば、極めて高い水準まで上昇した。

また日本の10年国債利回りも7月末の日本銀行の政策変更の影響を受けて、23年1月初旬の0.5%程度から9月下旬には0.7%を超える水準まで上昇している。利回り投資商品としての側面が強いJ-REIT価格にとっては、価格が下落する可能性が高い状態となっている。

2. オフィス賃貸市場の先行きに注意が必要

株式市場では円安による業績上振れ期待もあるが、国内不動産を保有するJ-REITにとって円安はプラス材料にならない。前述の通り長期金利が上昇する中で、J-REIT価格がボックス圏での推移となっている要因としてオフィス系銘柄の価格上昇が挙げられる。

オフィス系銘柄は、コロナ禍に伴う在宅勤務進展や23年に東京都内で大規模オフィスビルが相次いで竣工するというオフィス賃貸市場悪化懸念を抱えていた。しかしオフィス市場の悪化が続く米国とは異なり、日本国内では在宅勤務から出社へ変更する企業が増加している。またオフィスの大量供給の影響についても、オフィス系銘柄はこれまで慎重な見通しを示すことが多かったが、8月に決算発表を行った日本ビルファンド投資法人(NBF)など、これまでと比較すると強気な予想を示す銘柄が増えて来ている。

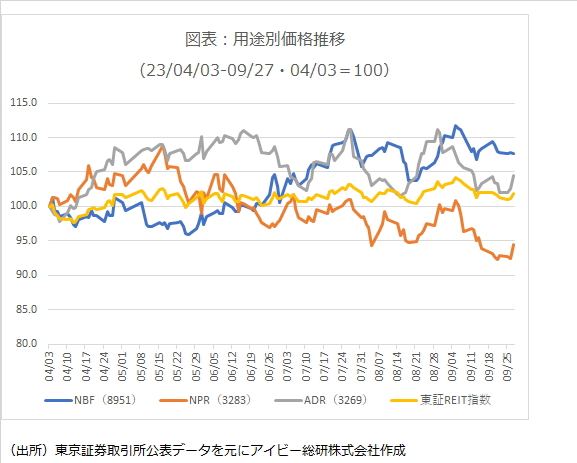

このようにオフィス賃貸市場が想定ほど悪化しない可能性が浮上する中で、オフィス系銘柄の価格上昇がJ-REIT価格を支えている状態となっている。図表はNBFと時価総額が用途の中で最も大きい物流系の日本プロロジスリート投資法人(NPR)、住居系のアドバンス・レジデンス投資法人(ADR)の価格動向を東証REIT指数と比較したものになっている。

収益の安定性から投資家の需要を集め利回りが低くなっていたNPRは、外国人投資家比率が高いことも影響し、米国10年債利回りの上昇に併せ価格が軟調になっている。また6月までは東証REIT指数を大幅にアウトパフォームしていたADRも長期金利上昇に伴い下落基調になっている。

一方でNBFは6月以降東証REIT指数を大幅にアウトパフォームしている。

米国10年債利回りが低下するようになれば、NPRなど物流系の価格が再度上昇に転じると考えられるが、その可能性は当面低い。

従ってオフィス賃貸市場の見通しが再度悪化するような事態になれば、J-REIT価格を支える用途が存在しなくなる可能性が高いため、投資家としてはオフィス市場動向に対する注意が必要となりそうだ。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】