福岡リート投資法人のポートフォリオの特徴と収益力/アイビー総研 関 大介

今回は、4月8日に第21期(2015年2月期)の決算を公表した福岡リート投資法人(証券コード8968)について記載します。

1. 福岡リート投資法人とは?

本投資法人は、商業施設を中心に様々な用途に投資する総合型銘柄です。

総合型銘柄は、投資比率の構成で見るとオフィス中心の銘柄が多くなっています。商業施設の比率が高い総合型銘柄は阪急リート投資法人(証券コード8977)やアクティビア・プロパティーズ投資法人(証券コード3279)が挙げられますが、本投資法人だけが商業施設の投資比率が60%弱と唯一50%を超えています。

また本投資法人の特色として、J-REITで唯一の九州地域特化型となっている点が挙げられます。MIDリート投資法人が投資方針を変更することになったため、首都圏以外の地域を主要投資対象とする銘柄は、本投資法人と阪急リート投資法人の2銘柄だけとなります。

2. 福岡リート投資法人のポートフォリオの特徴は?

本投資法人は、投資地域が首都圏以外であり、投資用途が商業施設中心という収益の安定性を維持することが難しい銘柄のように見えますが、その点の対策を充分に行っています。まず投資地域に関しては、スポンサーはメインとなる福岡地所に加え九州電力などの九州地盤の大企業が加わったかたちになっています。オール九州とも言えるスポンサー構成とすることで地方では欠かせない需要が強い地点を選別するというピンポイントの物件取得が可能となっています。

次に投資用途については、商業施設は都市部以外の郊外型商業施設に関しては、長期契約とするだけなく契約期間内の賃料更改を禁止することで収益の安定性を高めています。また旗艦物件である「キャナルシティ博多」は、ポートフォリオ1,800億円弱のうち33%程度を占めていますが、多数のテナントで構成することで収益の安定化を図っています。

さらにキャナルシティ博多を含め3物件で売上歩合賃料を導入していますので、景気回復による賃料収入の増加も期待できそうです。変動賃料が賃料全体に占める割合は、第21期時点で10%以下ですが、福岡空港が市街地に近いことに加え福岡港に寄港するクルーズ船による外国人観光客も増加しているため、いわゆるインバウンド消費の取り込みも充分可能となっています。

3. 福岡リート投資法人の収益力は?

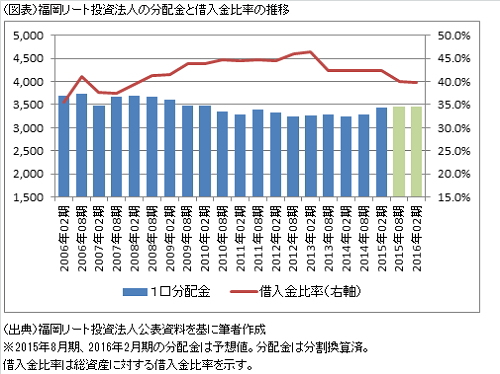

このような収益の安定性の高さは、分配金の推移でも明確になっています。図表は上場後2期目からの1口当たり分配金の推移を示していますが、常に3,200円(本投資法人は投資口を2014年8月期から5分割していますので分割前換算で16,000円)以上となっています。

また最も注目すべき点は、借入金比率の低下と分配金の増加を両立させていることです。本投資法人の借入金比率は、2016年2月期に2008年2月期以来となる40%以下となる予定です。これは本投資法人が4月に増資を行ない117億円の調達を行う一方で増資に伴う物件取得額を52億円程度としたためです。つまり物件取得額を上回る増資による資金調達としました。

本投資法人は、堅調な投資口価格を生かしてプレミアム増資(増資前の1口当たり出資額を上回る価格で行う増資)を行ない、安定的な財務基盤を得たことになります。増資による需給悪化もあり価格はやや軟調に推移していますが、借入金による物件取得の余地も大幅に拡大していますので、分配金のさらなる増加も期待できそうです。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】