追加金融緩和のデメリットについて/アイビー総研 関 大介

今回は、前回予告した通り、日銀の追加金融緩和がJ-REITに与える悪影響について記載します。

J-REIT価格はほぼ6年ぶりとなる価格まで順調に上昇していますが、分配金の増加は価格の上昇に追いついていません。従って、投資家がこれからJ-REIT投資を行なう場合は低い水準の分配金利回りとなることが、最も分かり易いデメリットと言えるでしょう。

さらにJ-REIT投資を既に行っている投資家にも、追加緩和は1口当たり分配金の成長を阻害する要素を持っています。

その理由として、追加緩和が不動産価格の高騰を導く可能性が高い点が挙げられます。

追加緩和は安定的な物価上昇が実現するまで、この政策を続けることを明言しています。また追加緩和により金融機関からの借入金の金利水準は、追加緩和前と比較して低下することになります。

不動産価格の上昇を見込む短期転売型の不動産私募ファンドにとっては、格好の材料が揃うことになるのです。

不動産私募ファンドは、J-REITより高い借入金比率で運営するため、調達金利の低下は好材料です。さらに転売を想定しているため、J-REITより短い調達期間となります。

つまり不動産私募ファンドは、J-REITと比較して調達金利が高いというデメリットが解消できる状態になっているのです。

このような状態になると、J-REITは不動産の取得競合で不動産私募ファンドに劣ることも多くなります。J-REITは、1口当たり出資額を大きく上回るプレミアム増資が可能な価格水準でも、物件取得が困難となることで、その好機を生かせなくなるのです。

また、不動産価格は競合が重なることで高くなります。都市型商業施設やホテルなど賃料が明確な増加基調にある用途もありますが、J-REITが保有する代表的な用途では、まだ賃料は横ばいです。

このような状況では、J-REITは低い利回り(高い価格)で不動産を取得することになります。プレミアム増資を行っても不動産価格の上昇によって、1口当たり分配金の増加が実現できなくなるのです。

追加金融緩和の2点目のデメリットとして、新規上場銘柄の増加という点が挙げられます。J-REITの価格上昇によって低い利回りでも上場が可能という状況が長く続くためです。

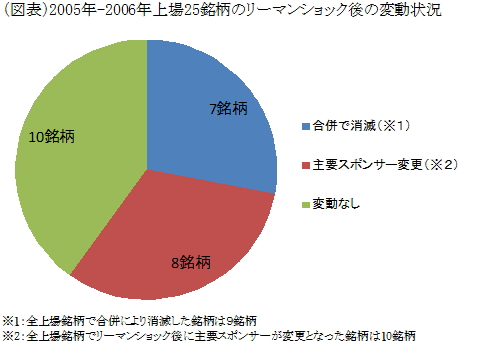

かつてJ-REIT市場では、価格が上昇過程を続けていた2005年から2006年に2年連続で10銘柄以上が上場するという時期がありました。

2004年12月に上場したニューシティ・レジデンス投資法人が2008年に破綻したことが象徴している通り、上場ラッシュとなった時期の銘柄の多くは図表の通りリーマンショック後に合併により消滅するか主要スポンサーの変更を経ています。このような銘柄に投資していた投資家の大半は、1口当たり分配金の大幅な減少という事態を経験することになりました。

価格上昇期が長く続くことは、J-REITの投資家にとって歓迎すべきことですが、「粗製濫造」銘柄が登場する時期とも言えるのです。

従って、投資家は今後上場してくる銘柄に対しては、既存銘柄以上に注意する必要があると考えられます。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】