2024年のJ-REIT物件取得動向分析、そして2025年の傾向は?/アイビー総研 関 大介

1. J-REIT価格はTOB後の反発とその後の下落の繰り返し

直近(2月13日~3月12日)のJ-REIT価格は、2月末までは上昇基調であったが、その後は反落する動きとなった。東証REIT指数は2月12日の1,663ポイントから月末には1,700ポイントまで上昇したが、3月12日には1,654ポイントまで下落した。

上昇のきっかけは、1月下旬と同様に、3Dインベストメント・パートナーズ(3DIP)による阪急阪神リート投資法人(HHR)への株式公開買付公表と考えられる。1月も3DIPのNTT都市開発リート投資法人(NUD)への株式公開買付をきっかけにJ-REIT価格は上昇し、その後は下落する動きとなっていた。従って直近の値動きも同様な経緯をたどっている。

2. 2024年のJ-REIT物件取得額、ホテルが初めて用途別で最大に

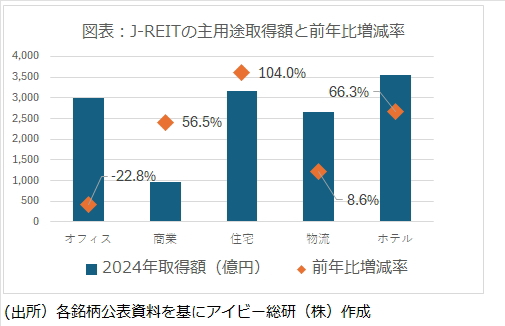

2024年のJ-REIT物件取得額は、前年比22%増の1兆3500億円程度となった。用途別取得額で見るとホテルが3500億円を超え、初めて用途別で最大となった(図表)。

ホテル取得額が最大となった要因は、他用途に投資する銘柄が価格低迷の中で増資を控えている一方で、ホテル系銘柄が増資を強行し、物件取得を積極的に行った影響が大きい。

ホテル系銘柄は4銘柄であるが、2024年は3銘柄が増資を行った。増資に伴う物件取得ではインヴィンシブル投資法人(8963)が1.044億円、ジャパン・ホテル・リート投資法人(8985)が562億円と大幅にポートフォリオを拡大した。さらにホテル系以外の総合型銘柄のホテル取得も増加している。

3. 2025年も特化型銘柄の中ではホテル系銘柄が増資可能性大か?

増減率では住宅が前年比104%増(図表)と倍増となった。但し、積水ハウス・リート投資法人(3309)が米国でタワーマンション2棟を916億円で取得した影響が大きく、国内での取得は2,250億円程度となり、この場合の増減率は45%増とホテルの増減率を下回る。

用途別比率ではJ-REIT最大のオフィス及び物流施設は、それぞれ23%減、9%増と市場全体の増減率を下回った。要因は共通しており、オフィス特化型及び物流特化柄で増資を行った銘柄がなかった。さらに物件取得と売却を併せて行う物件入替えが中心であったため、取得額が低水準になっている。なお、商業施設の取得額増減率も高くなっているが、2023年の取得が低水準であったことも影響している。

以上のような傾向を考慮すると、特化型銘柄の中でホテル系銘柄は2025年も増資を行う可能性が高いと考えられる。J-REIT市場全体でも需給が弱い中での増資となるため、価格が下落する可能性がある点には注意が必要となりそうだ。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】