「売られすぎ」のJ-REIT価格/アイビー総研 関 大介

1. 直近のJ-REITの価格動向は下落傾向、価格下落の最大要因とは

直近のJ-REIT価格は続落となった。東証REIT指数は9月25日には1,750ポイントを超えていたが、その後は下落傾向が続き、10月15日に1,700ポイント台を割り込むとそのままの水準で推移している。

価格下落の最大要因は、米国の長期金利再上昇と考えられる。米国10年債利回りは9月下旬には3.8%程度であったが、10月に入ると上昇傾向が続き、23日(日本時間ベース)には4.2%を超える水準になった。

米国長期金利の低下を見込んで、8月と9月にそれぞれ736億円、538億円と大幅な買い越しをしていた外国人投資家は、見通しが外れた格好だ。そのため10月は外国人投資家が大幅な売り越しに転じたことで、J-REIT価格が下落したのだろう。

国内の機関投資家から見ても、外国人投資家が売り越し基調になりやすい状態であり、J-REIT投資拡大には躊躇する可能性が高い。さらに米国長期金利の上昇で円安が進展しているため、国内金利上昇も懸念する必要性が生じている。日銀が利上げを行うことによって、日米の金利差を縮小し、円安の進展を止める可能性があるからだ。

2. 利回り面では「売られすぎ」状態

一方で、米国長期金利は再上昇しているが、利回り面から見ればJ-REIT価格は極めて割安感が高い状態になっている。前述の通り米国10年債利回りは再上昇が続き4.2%を超えているが、今後も上昇が続いたとしても既に「売られすぎ」の状態だと考えられる。

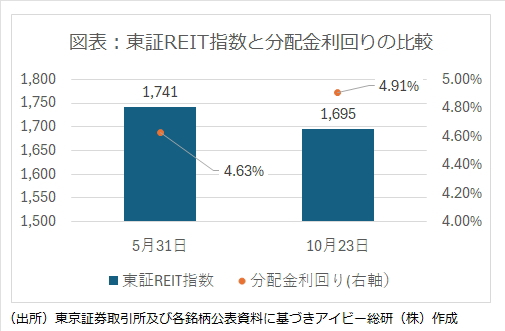

例えば、米国10年債利回りは5月31日に4.5%を超えていた。図表はその時と10月23日を比較したものである。米国10年債利回りが4.5%になったとしても10月23日時点は東証REIT指数で見れば46ポイント、利回りで見れば0.28%高い状態になっている。言い換えれば、米国10年債利回りが10月23日に4.5%であったとしても、東証REIT指数及び利回り面から見れば割安な状態だと言えるだろう。

さらに、利回りを支える賃貸収益及び物件売却益も堅調な状態が続いている。J-REIT保有資産の4割程度を占めるオフィスビル賃貸市況は、オフィス賃貸仲介大手の三鬼商事に調べによると、東京都心5区(千代田・中央・港・新宿・渋谷)の空室率は好不調の目安とされる5%以下の状態が続いている。

物件売却益計上を公表する銘柄も続いており、例えば10月11日には積水ハウス・リート投資法人(3309)が「赤坂ガーデンシティ」(東京・港区)を2025年5月に546億円で売却し48億円弱の売却益を計上する予定だ。

外国人投資家や国内機関投資家は、国内外金利の影響で売買動向が変化する可能性があり、J-REIT価格は短期的にはさらに下落する可能性もある。しかし、高い利回りを支える分配金は、安定的に推移することが見込めそうだ。従って短期的な運用成績にこだわる必要が少ない個人投資家のスタンスであれば、現状の東証REIT指数の水準は割安感が強く投資好機と考えられる。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】