米国の利下げとJ-REIT価格への影響/アイビー総研 関 大介

1. 直近のJ-REIT価格動向

8月以降のJ-REIT価格は騰落幅が大きい動きとなっている。東証REIT指数は株式市場が急落した8月5日に下落し1,621ポイントと年初来安値を更新した。その後は急速に反発を示し、8月27日には1,791ポイントと1,800ポイント台に近づく場面もあったが反落し、9月に入ってからは1,750ポイント台近辺での値動きが続いている。

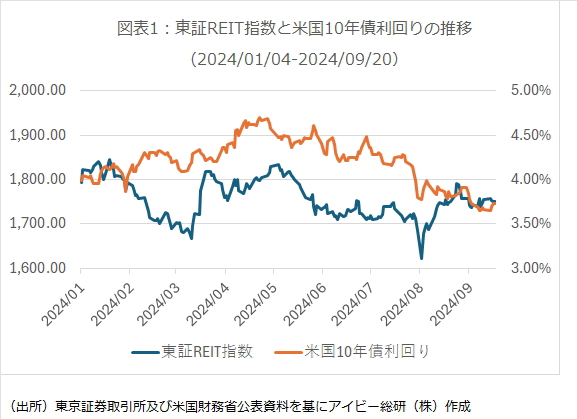

J-REIT価格は5月初旬から下落傾向となっていたが、反発のきっかけは米国長期金利の低下と考えられる。米国FRB(連邦準備制度理事会)が利下げを実施する確度が高まり、図表1の通り8月以降の米国10年債利回りは4.0%以下の水準で推移している。FRBが実際に0.5%利下げを実施した9月19日以降も、利回り水準は変化していないため、市場では8月時点から織込み済みだったと見られる。

同様の利回り水準は、2023年5月から7月頃以来であり、当時の米国10年債利回りは上昇傾向であった点を併せて考慮すると、金利の低下傾向はJ-REIT価格には「追い風」の状態だ。

2. オフィス系2銘柄の大幅上昇

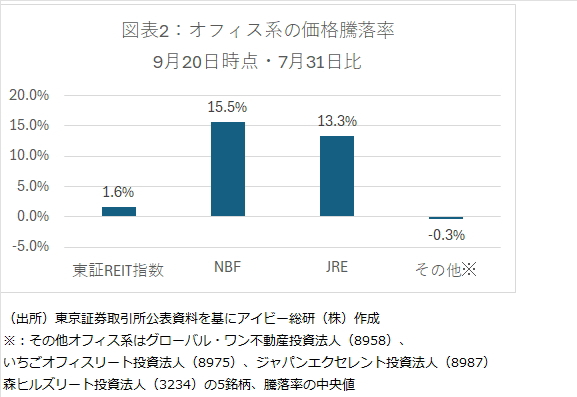

東証REIT指数の回復には、時価総額が大きい日本ビルファンド投資法人(NBF)とジャパンリアルエステイト投資法人(JRE)の価格上昇が寄与している。

NBFは8月中旬に行った2024年6月期決算にて、今後はオフィス賃貸収益の回復が分配金を下支えしていくとの予想を示している。その点が投資家に評価され価格が上昇したと考えられる。またJREは、9月決算銘柄である点とNBFと同様の値動きを示すことが多いため、追随する結果となった。

ただし投資家の大半がオフィス市況全体の回復を想定しているわけではなさそうだ。NBFとJREは大幅に価格が上昇しているが、その他オフィス系銘柄の値動きが重いたからだ。図表2の通り、その他オフィス系銘柄の価格騰落率は中央値で0.3%下落となっており、最も価格が上昇した大和証券オフィス投資法人(8976)でも4.6%の上昇に過ぎない。

3. 米国長期金利低下の価格への波及は今後の期待か

上記の値動きを見る限り、オフィス市況回復というより、割安感の強かったNBFやJREは時価総額が大きいことから、国内機関投資家の買いを集めたと考えられる。一方で、東証REIT指数の戻りが鈍い理由は、オフィス系と同様に時価総額が大きい銘柄がある物流系の価格が停滞しているからだ。

物流施設は長期契約が多いことから賃料上昇が期待しにくい面をもつため、国内機関投資家は投資に慎重になっている可能性がある。ただし、物価連動型の賃貸借契約を導入している銘柄も増えており、賃貸収益で収益拡大となれば国内投資家の懸念も徐々に解消していくだろう。

また物流系銘柄は、米国長期金利上昇による外国人投資家の売り越しによって価格が下落してきた。米国長期金利低下傾向が鮮明な中、まだ外国人投資家の大幅な買い越しを示す値動きが生じていないが、今後は物流系銘柄の価格上昇に伴い東証REIT指数が上昇する可能性は高いと考えられる。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】