インフラファンドの収益特性と投資上の注意点/アイビー総研 関 大介

1. インフラファンドは収入の安定性が高い点がメリット

本連載では、過去2回インフラファンドについて記載してきたが、投資を行う上で重要な事象が、昨年秋以降生じているため、今回はその点について記載する。

インフラファンドとは、J-REITと同様に投資家に利益の90%超を還元することで実質的に法人税などが課税されない上場投資商品のことを指す。

6銘柄が上場し、5.5%~6.5%程度の分配金利回り(2020年1月8日時点)になっている。

インフラファンドとJ-REITとの最大の違いは、投資対象が太陽光発電所(※1)になっている点だ。発電所を保有する投資法人はその物件を運営会社に賃貸し賃料を受領するが、運営会社の支払う賃料の源泉は発電による売電収入となっている。

この売電収入は、再生可能エネルギーを電力会社が決められた価格で20年間買い取る「FIT制度(固定価格買取制度)」により安定性が高くなっている。つまり収入部分で安定性が高い点がインフラファンドのメリットになっている。

2.天候が収入に与える影響

しかし、売電収入は文字通り発電してこそ生じる収入であり、雨などによって日照が不足すればその分の収入は得られない。従って発電所を投資法人から賃借する運営会社の支払う賃料は、売電収入次第で変動する賃料となっている。J-REITでは、ホテルの賃料体系と似た変動賃料契約と言えるだろう。

冒頭に記した重要な事象とは、天候不順が収益に直接影響を与える事例が生じたというものだ。例えば東京インフラ・エネルギー投資法人(東京インフラ」は、12月19日に第4期(2019年12月期)業績予想を下方修正(※2)している。この要因は、営業収益(売上高に該当)が、予想の400百万円に対し368百万円と32百万円減少する見込みとなったためだ。

インフラファンドの場合は変動費(収入と連動して変化する費用部分)が少ないため、東京インフラの当期純利益は収入減少分の32百万円減少する見込みとなった。そのため1口当たり分配金は、修正前の2,888円から2,195円と24%の大幅な減少を見込んでいる。

東京インフラは、5物件しか保有していないことに加え、発電所のパネル出力で見れば福島に保有する1物件が65%程度を占めている。その他3物件が関東に所在しているため、地域面での分散効果も低い。

減収予想となった要因は、天候不順。特に台風19号や21号の影響で福島では10月の雨量が統計開始以来1位になるなど予想していた発電量に到達しない可能性が高くなったためだ。このように、地域や物件分散効果が低い場合には、変動賃料のデメリットが強く働くことになる。

3. 投資上の注意点

このように天候不順が生じると、FIT制度で売電価格が安定していても収入が減少するというリスクが顕在化した。しかし東京インフラが業績予想の修正で「なお、本業績修正は構造的要因によるものではなく、当期の天候要因によるものであり、第5期以降の予想に影響を与えるものではありません」と記載している通り、あくまでも一時的な要因である。

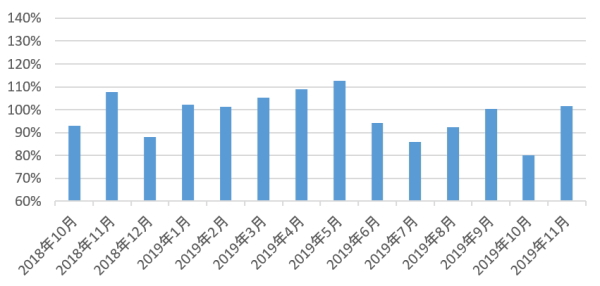

今回事例として挙げた東京インフラは、前期となる第3期(2019年6月期)、業績予想に対し営業収益が21百万円上振れしている。これは図表1の通り第3期に該当する2019年1月から6月の間の日照時間が多く、予想発電量を上回ったためだ。

日照時間は、長期的には過去の統計値に近づくものと考えられている。従ってインフラファンドに投資を行う際には、短期的な日照時間の上下に一喜一憂しないという姿勢が重要と考えられる。言い換えれば、長期保有することで、統計値に近づいた日照時間ベースでの収益が期待できる投資商品と言えるだろう。

(※1)本稿執筆時点であり、風力発電所などの再生可能エネルギー施設なども投資対象となる。

(※2)東京インフラ・エネルギー投資法人 2019年12月19日付「2019年12月期の運用状況及び分配金の予想の修正に関するお知らせ」に拠る。

【図表1】東京インフラの発電量達成率(※)(2018年10月~2019年11月)

※発電量予想値に対する実績値の割合

出所:東京インフラ・エネルギー投資法人公表資料を基にアイビー総研(株)作成

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】