スターアジアグループによるさくら総合リートの投資主への合併提案について(1)/アイビー総研 関 大介

1.初めての「敵対的」買収提案

スターアジア不動産投資法人(スターアジアREIT)のスポンサーであるスターアジアグループ(SAG)のライオンパートナーズ合同会社は、5月10日にさくら総合リート投資法人(さくらREIT)の投資主に向けて、スターアジアREITとの合併に「向けた」提案を行ったことを公表した。

この提案は2段階に及ぶものとなっている。

第1段階は、さくらREITの現在の執行役員と資産運用会社を解任し、SAG側が選任する執行役員の就任とスターアジアREITの運用会社をさくらREITの運用会社とすることを内容とする投資主総会の開催を求めるものとなっている。

ライオンパートナーズはさくらREITの投資口3%以上を6ヶ月以上保有しているため、投資主総会の招集権限を有している。

第2段階は、上記第1段階の投資主総会でSAG側の提案が承認された場合、合併比率などの詳細な合併条件を協議した上で、合併の承認を求める投資主総会を開催するとしている。

第1段階は、投信法上の重要事項に該当しないため過半数の賛成で成立し、第2段階は3分の2以上の賛成が必要な決議となる。

このようなSAG側の提案に対し、後述するようにさくらREIT側は反対の旗幟を鮮明にしている。

J-REIT市場ではこれまで14件の合併が成立しているが、両投資法人側が事前に合意したものであった。

従ってさくらREIT側から見れば、J-REIT市場では初めての敵対的買収となっている。

なお、さくらREITのスポンサーであるガリレオグループと日本管財は、上場時からさくらREITの投資口をそれぞれ2.61%保有している。

投資主提案権の条件である1%を超える保有比率となっていることからSAG側の提案とは相反する提案を投資主に示すものと考えられる。

その場合第1段階の投資主総会では「みなし賛成」(※1)が適用されず、投資家の明確な意思表示がSAG側の買収提案を左右するものとなりそうだ。

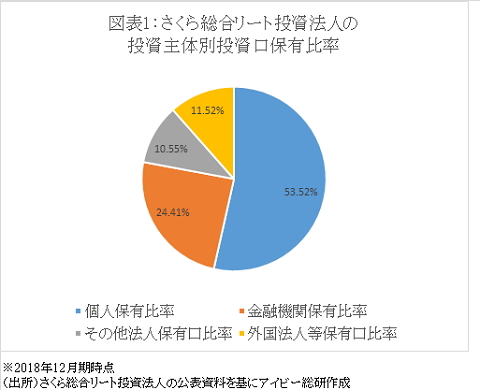

更ににさくらREITの投資口保有比率は、個人投資家比率が最も高く18年12月期時点で53.5%(図表1)を占めている。17,553名の個人投資家の判断が合併の成否に大きく影響することになりそうだ。

2. 合併比率の提示なき合併提案

SAG側がさくらREITに対し合併を提案している理由は、SAG側から見てさくらREITの運用状況は投資主利益を毀損している状況にあるため(※2)とする。

このような状況を鑑み、SAG側はこの提案は「投資主の、投資主による、投資主のための」合併であると主張する。

一方、さくらREIT側は、SAG側の提案に対してさくらREITの「投資主価値が毀損する脅威に晒されている(※3)」とし、本合併の提案は「スターアジアグループの、スターアジアグループによる、スターアジアグループのための合併(※3)」として反対意見を示す。

さくらREIT側は、SAG側が合併を提案しているにもかかわらず、前述の通り第1段階の投資主総会では投資主の過半数の賛成で運用体制を変更することの悪影響を指摘している。運用体制がSAG側になることによって、さくらREITの投資主にとって不利な条件で第2段階の合併が提示される可能性もあるためだ。

SAG側からは現時点ではさくらREIT側との合意がない合併提案であるため、さくらREITの資産査定を行えない状況であり、合併比率が提示できないと考えられる。

冒頭に合併に「向けた」提案と筆者が括弧を付けた理由もこの点にある。

現時点では合併提案とはなっていないためだ。

しかし、さくらREITの投資家は、合併比率の提示がない状態で合併に向けた運用体制変更への賛否を求められる状況になっていると言えるだろう。

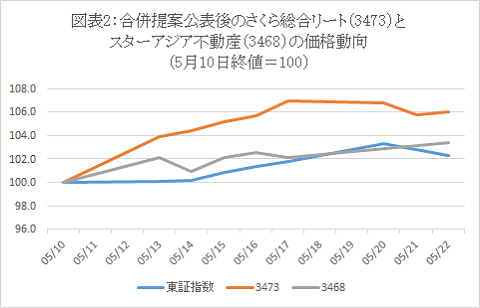

SAG側の提案は、図表2の通り価格動向を見る限り投資家に好感されているようだ。

但しSAG側とさくらREIT側の主張には異なる点が多いため、次回連載では対立点について記載したい。

(注)

※1:投信法第93条1項では、「投資法人は、規約によって、投資主が投資主総会に出席せず、かつ、議決権を行使しないときは、当該投資主はその投資主総会に提出された議案(複数の議案が提出された場合において、これらのうちに相反する趣旨の議案があるときは、当該議案のいずれをも除く。)について賛成するものとみなす旨を定めることができる。」としている。

※2:スターアジア不動産投資法人による5月10日付「本日公表の適時開示に関する補足説明資料1 ~スターアジアグループからさくら総合リート投資法人の投資主様に向けた提案資料」

※3:さくら総合リート投資法人による5月17日付「さくら総合リート投資法人の投資主の皆様へ スターアジアグループからに提案に対する見解」及び「少数投資主の臨時投資主総会の招集請求等に関する本投資法人の意見」

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】