J-REITの内部成長とは/アイビー総研 関 大介

1. 不動産賃貸業としての特徴

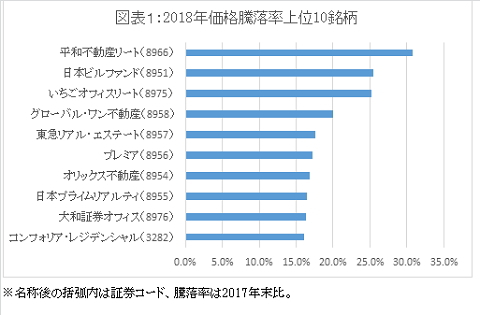

2018年の個別銘柄の価格上昇率は、図表1の通り。上位9位まで(※1)がオフィス特化型や投資用途にオフィスを含む銘柄になった。その背景には、好調なオフィス市況の存在があると考えられる。

オフィス仲介の大手である三鬼商事の調べによれば、東京都心5区のオフィスビルの空室率は2月末時点でわずか1.78%となっている。その他J-REITが物件を多く保有する大阪や名古屋の空室率もそれぞれ2.71%、2.52%と極めて低い値になっている。

一般的に空室率が5%以下になると貸し手有利とされている。J-REITでは保有物件の収益が増加することを内部成長というが、オフィスビルが最も内部成長の期待が大きいと投資家が判断するのも当然であろう。

但し、不動産賃貸業であるJ-REITは、賃貸市況が好調であってもその恩恵が収益に寄与するまでに時間がかかるという特徴がある。

例えばオフィスビルの場合、一般的にテナントとの契約期間は2年となっている。J-REITは大半が6ヶ月決算となっているため、契約満期となり賃料更改の対象となるテナントは単純計算で25%だけだ。更改対象のテナントに対し平均で5%の賃料上昇を実現しても賃貸収入は1.25%(25%×5%)しか増加しない。

さらに賃料更改は、テナントとの交渉が必要な収入増加要因だ。テナントとの賃料が現状の募集相場よりも10%低い状態であったとしても、その10%分テナント賃料を増加させることはかなり難しい。このような点から内部成長は短期間では、その恩恵が投資家への1口当たり分配金としては反映しくいものとなる。

例えば、2018年に25%を超える価格上昇となった日本ビルファンド投資法人(NBF)の当期(2019年6月期)業績予想では、既存保有物件の収入増加額は2億円程度(※2)だ。

NBFの発行済投資口は1,412,000口であるため、収入面だけで見ても分配金を106円増加させる効果に留まっている。実際には修繕工事などの費用増加要素もあるため、収入増加額がそのまま分配金増加に繋がるわけでないが、全額が増配に寄与したとしても前期(2018年12月期)実勢分配金の10,283円を1%程度増加させるに過ぎない。

2. 長期的な「積み上げ」効果が内部成長

一方で、J-REITの内部成長は、収入の積み上げ効果という側面がある。更改したテナントとの賃料は2年間原則としてそのまま維持できるため、前述の5%の賃料上昇を継続できれば収入は毎期1.25%ずつ増加し、4期後(2年後)には5%増加することになる。

つまり前期比という面ではJ-REITの内部成長は分配金への寄与が少ないように見えるが、賃貸市況が好調な状況であれば、増配基調を続ける要因となっているのだ。

このような点から、オフィスビル銘柄では既存テナントと募集賃料の乖離(レントギャップ)に注目すべきであろう。前述の通り賃料引き上げは難しいが、賃料ギャップが今後も増収余力を示すものとなっているためだ。

例えば、日本リート投資法人(3296)の前期(2018年12月期)の決算説明会資料(※3)によれば、同投資法人のオフィスビルのレントギャップは2019年2月時点でマイナス9.21%となっている。つまり現行オフィステナントの募集賃料より10%近く低い状態であり、収入の増加余地が大きいことを示している。

さらに、レントギャップが大きいことは、賃貸市場が反転した場合にも収入への影響が少なくなる効果がある。前述の通り、賃料単価の変化が収入に波及するまでには時間を要するが、日本リートの場合を例にすれば賃料単価が5%低下したとしても、まだレントギャップが残っていることを意味している。

実際に賃料単価が下落に転じた場合は、テナントとの賃料交渉の難易度がさらに増すため収入増加への期待は剥落する。しかしレントギャップが大きければ、テナントが退去したとしても後継テナント入居時に賃料水準は維持できるというメリットも生じるという効果も生んでいる。

(※1)価格騰落率10位のコンフォリア・レジデンシャル(3282)は住居特化型

(※2)日本ビルファンド投資法人 2018年12月期 決算説明会資料 P23に記載

(※3)日本リート投資法人 第13期(2018年12月期)決算説明会資料 P19に記載

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】