日本ロジスティクスファンド投資法人の自己投資口消却について/アイビー総研 関 大介

1. 市場初となる2期連続の消却へ

日本ロジスティクスファンド投資法人(JLF)は、9月12日に自己投資口の取得と消却(事業会社における自己株式の取得及び消却と同じ)を2019年1月期中に行うことを公表した。

JLFは、前期にも投資口消却を行っているため、J-REIT市場では初めて2期連続の実施となる。

投資口消却は、投資口数が減少することになるため増配要因となる。

一方で利益の内部留保を原則として持てないJ-REITでは、投資口取得のための資金は会計上の費用であり資金流出を伴わない減価償却費か物件売却資金に依存することになる。

従って物件売却を伴わない投資口消却は、減少する口数が少なくなるため、増配割合が大幅なものになるという事例はまだ生じていない。

JLFの具体的な投資口消却は、前期は11,000口(25億円)、当期は9,000口(20億円)をそれぞれ上限として行う方針を示し、前期は11,000口を24億円強で取得して消却を行った。減少する投資口の割合は1%程度であるため、増配割合も1%程度の増加となっている。分配金額で見れば、当期に投資口消却を行わない場合は4,660円であるが、消却を行った場合は4,700円としている(※1)。実額にして40円の増配であり増配率は1%にも満たないという予想だ。

2. 消却の効果

つまり投資口消却は増配という面では効果が極めて限定的となる。

しかし投資口価格に対しては、一定程度の効果があるようだ。

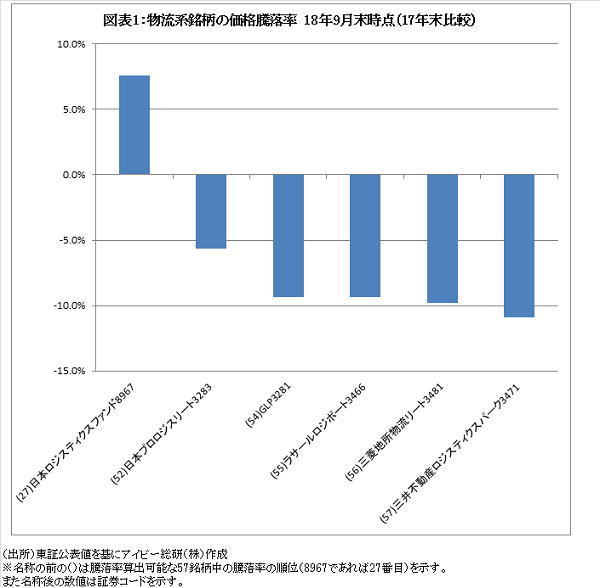

2018年は物流系銘柄の価格下落が顕著となっているが、図表1の通り、JLFの価格は他の物流系銘柄の値動きとは全く異なり、唯一上昇したかたちになっている。

投資口の消却は、増配効果よりも、その投資法人が投資主に対して利益還元を行う方針を持っているということを明確に示すという効果の方が大きい。

更に、投資口が割安であり、物件取得よりも消却の方がより効率的という認識をその投資法人が持っていることを投資家にアピールすることになる。

この点は、投資家から見れば、利益還元方針だけではなく、投資口消却を公表した価格帯では増資を行わない可能性が高いという判断も行えることになる。

つまり投資口消却を公表した銘柄は、短期的に増資による需給悪化という価格下落要因に繋がる懸念を持たなくて済むという効果がありそうだ。

従って、他の物流系銘柄も同様に投資口消却を行えば、投資口価格が反発するという考え方も成り立つ。

しかしJLFと他の物流系銘柄では、分配方針に違いがあるため追随することは難しいと考えられる。

またJLFの価格上昇は、投資口消却だけが要因ではないと考えられる要素もありそうだ。

これらの点については、次号で検証したいと考えている。

※1:2018年9月12日付「自己投資口取得に係る事項の決定に関するお知らせ」による。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】