不動産価格高騰時にJ-REITが物件取得を行う問題点(その1)/アイビー総研 関 大介

1. J-REITが物件取得を行うメリット

J-REITの物件取得は、不動産価格が高騰している中でも続いている。

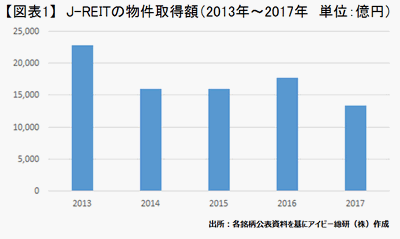

2017年は日銀が異次元緩和を開始した2013年以降で初めてJ-REITの物件取得額が1兆5,000億円を割り込んだ(図表1参照)が、2018年はその水準を回復する勢いで物件取得を行っている。

1月から5月末までの物件取得額(※1)を比較すると、2017年の6,700億円弱に対して2018年は9,500億円弱の取得となっている。

J-REITのスポンサーや事業会社は3月決算期であることが多いため、J-REITの物件取得額は1月から3月に増加するという傾向がある。

その点を考慮しても物件取得額は、2014年、2015年水準までの回復は実現すると考えられる。

J-REITは、原則としてポートフォリオ規模の拡大が投資家のメリットとなることが多い。

最も大きなメリットは、物件の分散効果が高くなることだ。特にテナント分散効果が低い物流施設、商業施設やホテルなどを主要な投資用途とする銘柄では、物件の分散効果を高めていることが分配金の安定性に繋がりやすい。

次のメリットとして、安定的な規模拡大が可能になることが挙げられる。

出資総額(資本金に相当)が大きくなるため、投資口価格が低迷している時期でも安定的に増資を行うことも可能になるためだ。いわゆるディスカウント増資を行っても分配金が希薄化する影響を回避しやくなるというメリットがある。

2. 不動産価格高騰時に取得した物件は含み損失に転じやすい

しかし、不動産価格の高騰はJ-REITにとって物件取得ペースの減速要因となる。

その理由は、J-REIT業界にはリーマンショック後に保有資産の含み損失が拡大したという「歴史」があるためだ。

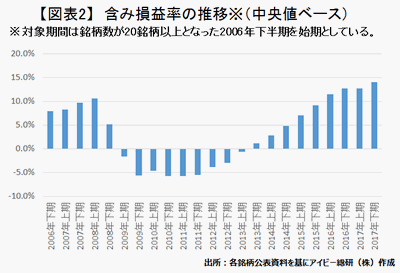

図表2の通り、含み損失率はピークの2011年上期(※2)に中央値でマイナス5.7%まで拡大した。銘柄数で見れば、当時上場していた35銘柄のうち26銘柄がポートフォリオに含み損失を抱える状況になっていた。

この26銘柄のうち10%を超える含み損失率となっていた8銘柄の上場時期を見ると、7銘柄が2005年以降の上場銘柄であった。

個別物件で見れば、リーマンショック直前のファンドバブルとされた2006年から2008年頃に取得した物件は含み損失率が高くなった。

つまり不動産価格高騰時に上場した銘柄や取得した物件は、不動産売買市況が反転した場合には含み損に転じやすいという認識を投資家としては持っておくべきものと考えられる。

一方で図表2の通り、2017年下期時点で既にリーマンショック前のピークであった2008年上期を超える含み益率となっている。

またリーマンショックのような大型の経済危機が再来する可能性は低いと考えられるため、過度な警戒の必要性は低いだろう。

更に、この含み損失が発生するという問題点は、簿価と不動産鑑定価格の差額であり、当該物件を売却しない限り投資家への悪影響は少ないという見方もできる。

例えば読者の方が3年程度の投資期間でJ-REIT投資を検討していて、その期間に不動産市況が大幅に反落することはないと考えている場合には影響は生じないことになる。

仮に不動産市況の見通しが外れたとしても、財務面で借入金の調達コストが上昇するというリスクが生じるという点に絞られる。

但し、2018年以降に物件取得を続けることは、これまでとは異なり分配金を減少させる要素を多く含んでいる。

この点については次回連載で記載する予定。

※1:取得日ベース。但し合併による取得(変動)分を除外している

※2:2011年上期の含み損失率の単純平均値はマイナス4.9%の含み損となり全期間中で最小値となっている。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】