買い手不在が強まるJ-REIT市場/アイビー総研 関 大介

2月13日に東証より公表された1月のREIT投資口売買動向を見る限り、従来以上に今後の投資口価格の下落に注意が必要な状況になっていると考えられます。従って今回は、投資口売買動向から見る注意点について記載します。

1. 1月の東証REIT指数

1月は東証REIT指数が終値ベースで前月末の1,662ポイントから一時1,768ポイントまで大幅に上昇しました。

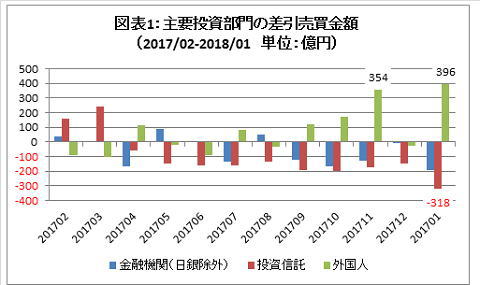

この価格上昇を牽引した投資主体は、昨年11月の価格上昇時と同様に、外国人投資家でした。外国人投資家は2017年11月に354億、2018年1月に396億円もの買越しを行っています(図表1)。

2. 外国人投資家の動き

外国人投資家は、株式市場では1月の第3週には1,991億円、第4週には3,588億円を売越し、利益確定の動きを強めていました。

一方でJ-REIT市場に対しては、東証REIT指数が1,700ポイント以下の水準であれば外国人投資家から見れば割安感がある水準に映っている可能性があります。

冒頭に記載した直近の価格反発も外国人投資家の影響が強いものと考えられます。

但し、外国人投資家は、日銀が異次元金融緩和策を始めた2013年4月以降で見れば売り買いが交錯する投資主体です。

例外は、日銀がマイナス金利政策導入後の2016年2月から4月にかけて月平均で874億円もの大幅に買越しを行った時期だけです。従って今後も安定的な買越し主体となることは期待出来ません。

3. 投資信託と金融機関の動き

次に売越し主体となった投資部門で最も端的な状況は、2017年4月から続く投資信託の売越し基調が1月も続いたことに加え、売越し額が最大となった点です(図表2)が、投資信託の売越しが拡大したかたちになりました。

投資信託に投資を行っている個人投資家は、価格上昇を好機と捉え売却を行ったものと考えられます。従って、外国人投資家の買越し基調が続いたとしても、投資信託の売越し基調は1年を超えて今年の4月以降も続く可能性が高まっているため、J-REIT価格上昇を妨げるものとなりそうです。

また日銀を除く金融機関も1月に売越し額が拡大しました。

J-REITの利回りは2017年6月から4%を超える水準になり、価格下落に伴い一時4.3%まで上昇したことで、日本の10年国債利回りとの差異(イールドギャップ)は大幅に拡大しています。

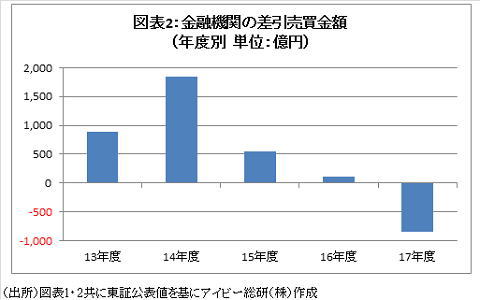

イールドギャップの拡大は金融機関の投資を誘引するとされていましたが、実際には図表2の通り、差引売買金額は年度別では2014年度をピークに買越し額が減少し、2017年度は1月までですが大幅な売越しになっています。

このような投資部門別の売買動向を見ると、J-REIT市場は外国人投資家が売り越し姿勢を強めた場合には買い手不在の状況が長く続くことになりそうです。

2月初旬のように海外市場が急落した時だけでなく、2017年と同様に数ヶ月に渉る下落局面も想定しておく必要がありそうです。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】