2017年の価格推移を振り返って/アイビー総研 関 大介

今回は、昨年2017年のREIT価格の動向について記載します。

1. 2017年の価格動向の特徴

2017年の価格動向は、これまでにない動きを示しました。

具体的には投資家の評価が低く利回りが高い銘柄(以下、高利回り銘柄)の価格が上昇基調を続ける一方で、投資家の評価が高く利回りが低い銘柄(以下、低利回り銘柄)の価格下落が続いたことです。

これまでの高利回り銘柄の価格動向は、低利回り銘柄の価格が上昇し割高感が強くなる中で遅れて上昇していくという傾向がありました。言い換えれば、高利回り銘柄の価格上昇は、J-REIT市場全体の価格が頭打ちになり下落に転じるサインでもあったのです。

しかし2017年は価格上昇率が38%を超えたマリモ地方創生リート投資法人(証券コード3470)の分配金利回りが2017年末時点でも6%を超えているなど、高利回り銘柄の価格上昇が顕著な年となりました。

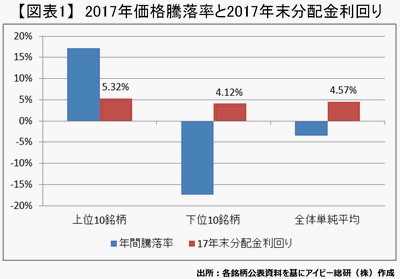

昨年来の比較が可能な2016年末時点上場銘柄57銘柄のうち、価格上昇率上位10銘柄は全て分配金利回りが2017年末の平均4.57%を超えています。

一方で価格下落率が高かった10銘柄は、全て平均より低い利回りとなっています(図表1)。

2. 2017年の価格推移の背景

このような特異な価格形成になった要因は、安定的な買い主体であった投資信託からの資金流出が続いているためだと考えられます。

投資信託は、東証REIT指数に連動しないアクティブ型であっても、時価総額が高く利回りが低い銘柄を組入れ上位銘柄としています。従って投資信託の解約が続けば、売却額は低利回り銘柄の方が大きくなります。

さらに個人投資家の一部が低迷する投資信託の運用実績を受けて解約し、利回りに注目して高利回り銘柄への投資拡大をしたことで、高利回り銘柄の価格が上昇したものと考えられます。

本来、J-REITは高い利回りを背景にして長期投資を行う個人投資家層の拡大を図るという目的がありました。

その点では高利回り銘柄への投資拡大を通じて個人投資家が増加することは歓迎すべき動きです。

但し、高利回り銘柄への投資を行った個人投資家が長期投資を視野に入れているかは現時点では明確になっていません。この点には、今後も各銘柄の個人投資家数を検証していきたいと考えています。

3. 高利回り銘柄への投資の留意点

また、長期投資を視野に高利回り銘柄に投資を行っている投資家は留意すべき点があります。

それは高利回り銘柄は、借入金の調達期間が短く変動金利で支払い利息を抑制している銘柄が多い点です。

利回りに注目して投資しても、今後長期金利が上昇した場合には支払利息の増加というかたちで分配金が減少する可能性が高いため、投資した金額に対する利回りが低下することになります。

さらに高利回り銘柄は前述した通り価格は上昇しましたが、市場平均の利回り以上で推移しています。従って増資を行った場合に、増資前の1口当たり出資額を下回る増資価格になり1口当たり分配金の希薄化(減少)が起きる可能性が高いことにも注意が必要です。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】