三菱地所物流リート投資法人について/アイビー総研 関 大介

今回は、9月14日に上場予定の三菱地所物流リート投資法人(証券コード3481)について記載します。

1. 三菱地所物流リート投資法人の概要

スポンサーは投資法人の名称が示す通り、三菱地所であり、同社が100%出資する三菱地所投資顧問が運用会社となります。

三菱地所が運用する上場REITとしては、ジャパンリアルエステイト投資法人(証券コード8952)につぐ2銘柄目、非上場の日本オープンエンド不動産投資法人を含めると3銘柄目となります。

決算期は2月/8月、投資法人の設立は2016年7月14日となっているため、上場は第3期(2017年9月1日~2018年2月28日)に当たります。

運用方針では、データセンターなどの「その他用途」を20%以下の割合で組入れることを可能としていますが、上場時は物流施設の保有割合が100%と物流施設特化型銘柄となる予定です。

上場前取得済の1物件も含め、上場時に8物件、取得額709億円弱のポートフォリオで、旗艦物件は「ロジポート相模原(取得額213億円強)」と「ロジポート橋本(182億円)の2物件をそれぞれ49%、45%の共有持分を取得予定です。

2. ポートフォリオ分析

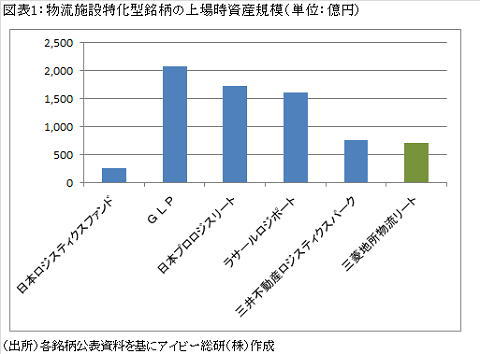

上場時の資産規模としては、既存の物流特化5銘柄の平均値1,289億円を下回りますが、直近に上場した三井不動産ロジスティクスパーク投資法人(証券コード3471)と同規模程度(図表1参照)であり、ポートフォリオの分散は上場時点でも一定程度図られています。

また上場時ポートフォリオのうち4物件はテナントが1社ですが、物件としては全て複数テナントに対応するマルチテナント型施設となっています。

図表1の物流特化型銘柄のうち、日本ロジスティクスファンド投資法人(証券コード8967)以外が2012年以降上場となっていることが示す通り、物流施設の取得競合は激しさを増しています。

その中で本投資法人は、スポンサー開発物件だけではなく非上場REITの運用も行っている三菱地所投資顧問の物件選別力を生かして、規模の拡大を図っていく方針としています。上場時8物件のうち5物件は、スポンサー開発以外の、三菱地所投資顧問が運用するファンドから取得となりました。

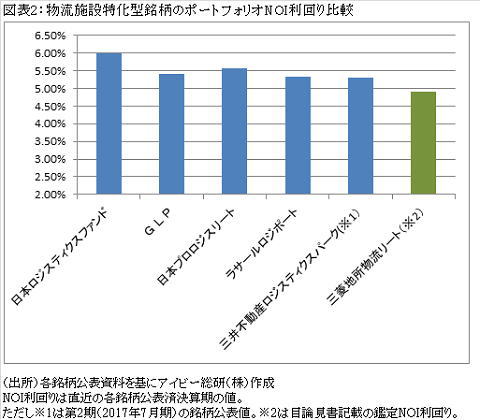

一方、物流施設の物件価格が高騰している影響を受け、上場時ポートフォリオの鑑定NOI利回り(※1)は4.9%、鑑定価格算出に使用される直接還元法のキャップレートの中央値は4.8%となっています。

2017年6月までJ-REITが取得した物流施設32物件のキャップレートは中央値で4.8%となっていますので、本投資法人が物件を高値買いしたということにはなりません。

しかし、他銘柄のポートフォリオNOI利回りと比較すると、鑑定NOI利回りとの比較とはなりますが、本投資法人のポートフォリオ利回りは、図表2の通り、低い値になっています。

3. 上場後の価格予想

公募価格は、8月30日に仮条件が決定となりブックビルディングを経て9月6日に決定する予定です。

直近に上場した銘柄は、上場日から軟調な価格推移となっていますが、本投資法人は公募価格が第4期(2018年8月期)の予想分配金を年額換算したベースで4%を超えていれば、上場後も堅調に価格が推移するものと考えられます。

その要因として、AA格相当(AA-)の格付けをもって上場することや、三井不動産ロジスティクスパーク投資法人と同様に、国内大手不動産会社がスポンサーとなっている銘柄であることが挙げられます。

※1:鑑定NOI利回りとは、不動産鑑定価格算出のために不動産鑑定士が想定する当該物件の収支のうち、実際には発生しない資金の運用益と物件の大規模修繕費を年額換算した資本支出分を控除した物件収支に対する利回りのこと。NOI利回りが実績値である点とは異なる。

- 2026/02/27

- 再成長に乗り出すJ-REIT、投資上の留意点とは/アイビー総研 関 大介 【関 大介】

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】