REITの増資と投資口価格の関係/アイビー総研 関 大介

今回は、増資と投資口価格の関係について記載します。

1. 2015年上半期の増資動向

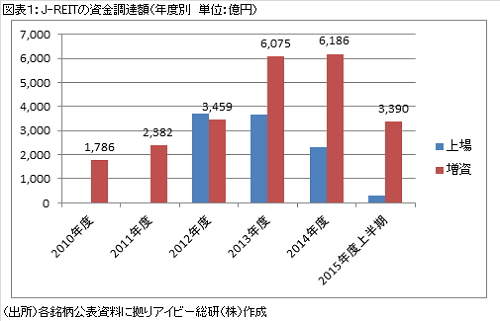

2015年度上半期の増資による調達額は3,390億円となり、このペースを維持すると2015年度は過去最高であった2014年度の6,186億円を上回ることになります(図表1参照)。

この要因として、2012年度から新規上場した銘柄の多くが、資産規模拡大によるポートフォリオ収益の安定性を図るため物件取得を積極的に行っていることが挙げられます。物件取得を行うために増資による資金調達が必要となっているのです。

2. 増資の背景

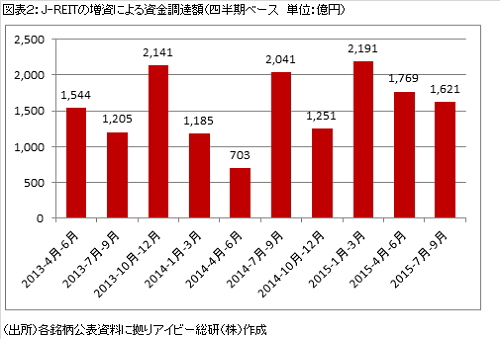

増資金額が多くなった2013年度以降の動向を四半期別に見ると、図表2の通り2015年1月~3月(2014年度第4四半期)の増資による資金調達額が最大となっています。

これは、日銀が第二弾の金融緩和を行い、2015年1月上旬に東証REIT指数がリーマンショック後の最高値を付けたことが影響しているものと考えられます。

高い価格で増資を行うことで調達金額当たりの発行口数を少なくすることができるという、プレミアム増資効果を多くの銘柄が期待したと思われます。

具体的に東証REIT指数の平均値は、2014年10月から12月の1,748ポイントから2015年1月から3月には1,885ポイントに上昇しています。

一方で、J-REIT価格は2015年7月から9月に大幅に下落しましたが、増資による調達額は図表2の通りその前の4月から6月とほぼ同じ金額となっています。これは、大半の増資が物件取得とセットで行われるためです。物件取得交渉を行ないながら増資の準備も進めるため、価格が下落しても増資を行うことになるのです。

3. 増資と投資口価格の関係

このように価格が軟調になっても増資が実施されるため、投資口の需給を悪化させ、7月から9月のJ-REIT価格が大幅に下落した要因ともなりました。東証REIT指数が1,500ポイント以上であれば、大半の銘柄は増資による発行価額が既存の1口当たり出資額を上回るプレミアム増資となります。従って今後もJ-REIT価格が軟調に転じた場合でも、増資が実施されることで下げ幅が広がるという状況が繰り返される懸念があります。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】