オフィス賃貸市況とJ-REIT/アイビー総研 関 大介

J-REITの時価総額の上位2銘柄は、オフィス特化型の日本ビルファンド投資法人(8951)とジャパンリアルエステイト投資法人(8952)ですが、オフィス以外に投資する銘柄も含めその他の銘柄の価格は、この2銘柄の価格に追随するというという特色があります。

具体的には、この2銘柄の価格が上昇(利回りは低下)した場合、他銘柄の価格も同様の傾向を示す局面が多く存在します。

従ってオフィス市況の動向が、J-REIT全体の価格を左右する要素になるとも言えますので、今回は東京のオフィス賃貸市況の動向について記載します。

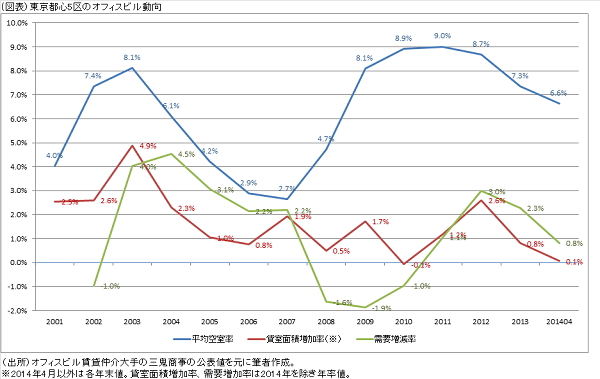

東京のオフィスビル賃貸市場は、リーマンショックとその前に計画された大規模物件の大量供給が2011年から2012年にかけて続いたことで空室率が大幅に上昇しました。東京都心5区(千代田・中央・港・新宿・渋谷)の空室率は2011年末に9.0%まで悪化しました(図表)。同様に大規模オフィスビルの供給があった2003年にも空室率が大幅に上昇したことがありましたが、その後急速に回復し2005年末には賃料単価の反転の目安とされる空室率5%を切る状況になりました。

2014年4月末時点の空室率は、貸室面積が0.1%程度の増加に対して需要が0.8%増えたため、2013年末と比較して0.7%改善し6.6%となっています。空室率は年率で2.1%程度(0.7%×3)改善していますので、この傾向が続いた場合には年末に5%を切る局面も考えられます。

現在の東証REIT指数1,500ポイント前後、分配金利回りで3.7%程度という水準は、ちょうど2005年当時と同じレベルです。

J-REITの価格は2005年から2007年5月まで大幅に上昇しましたが、その背景には図表の通り空室率の大幅な改善がありました。従って空室率の改善傾向が続く場合には、J-REIT価格は上昇する可能性が高くなっています。

一方で、2005年以降とは異なり消費税増税の影響で空室率の改善傾向が続かないことも考えられます。その場合には、J-REIT価格が既にオフィス市況改善を一部織込んで形成されている可能性があるため、下落に転じることが考えられます。従ってJ-REITの投資家としては、オフィス市況の動向に注意を払う必要が強くなっています。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】