オフィス賃貸市況の動向と今後の投資妙味について/アイビー総研 関 大介

今回は、オフィス賃貸市況の動向と今後へのプラス効果について記載します。

1. オフィスの賃貸市況

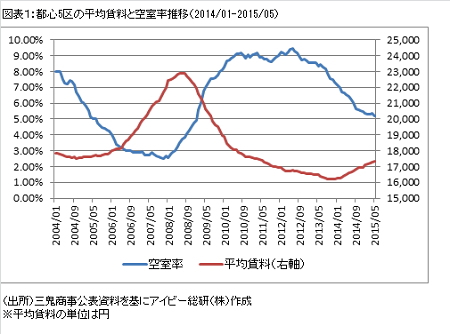

賃貸仲介大手の三鬼商事の調べによると、東京都心5区(千代田・中央・港・新宿・渋谷)の空室率は、2015年5月末時点で貸主優位となる5%を切る水準に近づく5.17%まで低下し、平均賃料も図表1の通り、2014年1月から17ヶ月連続で上昇しています。

2. REITの分配金への影響は?

一方で、REITのオフィス系銘柄の分配金は、予想値を含めても明確な上昇を示していません。この理由には、増資で借入金比率を引き下げている銘柄が多いことも影響していますが、最も大きな要因は、保有している物件の収益低下が続いていたためです。

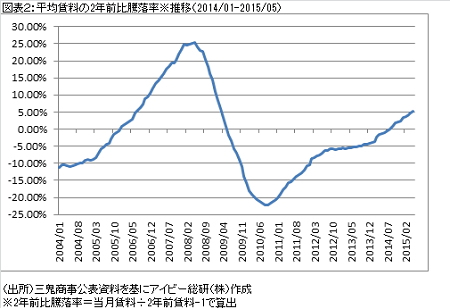

前述の通り、マーケットの平均賃料は上昇していますが、平均的なオフィス契約期間である2年前と比較した場合に上昇に転じた時期は、図表2の通り平均賃料の反転から半年以上遅い2014年9月からです。

例えば2014年4月の賃料単価は16,455円と前月比0.80%上昇していますが、2年前と比較すると1.53%下落しています。この場合、2年前に入居したテナントとの賃料交渉では、テナントから引き下げの要請があっても不思議ではない状況です。つまり、既存物件の収益は減少することになるのです。

しかし、賃料単価は2015年5月に2年前比5%以上の上昇となりました。また賃料単価が上昇している中で、2年前比5%以上の賃料上昇を示した時期は2006年7月以来です。

このような状況で入居テナントとの賃料更改交渉を今後行っていくことになりますので、既存物件の収益が改善する時期はかなり近づいていると考えられます。

具体的な影響をオフィス系銘柄として代表的な日本ビルファンド投資法人(証券コード8951、以下NBF)で見てみると、NBFの分配金は2006年から2008年に掛けて上昇傾向を示しました。従って2年前比の単価が2006年以降と同様に大幅な回復を続ければ、今後オフィス系銘柄の分配金が増加する可能性が高いと考えられるのです。

3. 需給相場から業績相場へ

このように業績が明確に改善する傾向となれば、J-REIT価格は2010年から続く日銀の金融政策による需給相場から業績相場に久しぶりに移行することになります。このような状況になると、オフィス系銘柄の価格が業績改善期待で上昇(利回りは低下)し、相対的に割安感が生じる他用途の銘柄には価格上昇余地が生まれます。

また、業績相場となることで、7月初旬のような大幅な価格下落となる可能性が低くなり、J-REIT投資に対する安心感も加わる状況となるでしょう。

更に7月初旬の下落で東証REIT指数では空白地帯となっていた1,700ポイント台の売買金額も増加していますので、オフィス市況の改善が続くと考える投資家には、価格上昇余地が大きいという点で投資妙味がある時期と言えるでしょう。

但し、本連載で過去に記載していますが、日銀の異常とも言える金融緩和で、今のJ-REIT価格が形成されているという認識を持つことは重要です。

消費税の再増税の時期となる2017年4月も近付いていますので、短期的な売却益狙いという側面が現在のJ-RETI投資には強いことには留意して下さい。

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】