J-REIT価格の停滞要因と今後の見方/アイビー総研 関 大介

足元のJ-REIT価格は、方向感のない展開となっています。東証REIT指数は3月4日に1,900ポイントを割り込むと、12日には1,809.26ポイントまで下落し、18日まで1,850ポイントを回復できずに推移しています。株式市場では日経平均株価が2万円を目指す展開になっていますが、J-REIT価格は停滞している状況とも言えます。

そこで今回は、J-REIT価格の停滞要因と今後の上昇余地について記載します。

まずJ-REIT価格の停滞要因として考えられる点は、10年国債利回りの上昇です。本コラムで繰り返し述べていますが、2014年に最大の買越し主体となった金融機関は10年国債利回りの低下により比較的利回りを確保しやすいJ-REIT投資を積極的に行っています。

10年国債利回りは、1月21日の日銀金融政策決定会合以降は10年国債利回りが反転するようになりました。月別に10年国債の最低利回りを見ると、1月は0.200%、2月は0.285%、3月は17日までですが0.345%となっています。また3月は12営業日を経過しただけで10年国債の利回りが0.40%を超える日が10営業日もあります。2月は4営業日、1月は全て0.40%以下で推移していましたので、国債利回りの上昇傾向は明らかです。

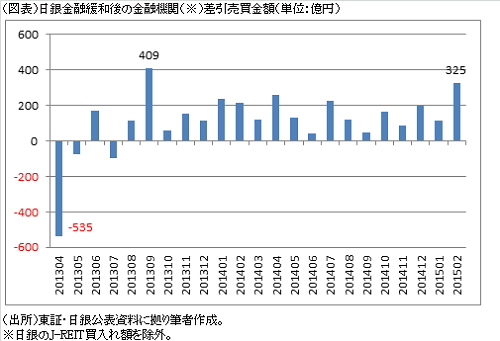

つまり10年国債利回りの上昇とJ-REIT価格の停滞は、軌を一にしていることになります。この点から10年国債の利回り上昇が、金融機関のJ-REIT売りを誘引しているようにも見えます。実際は10年国債の利回りが上昇傾向をなった2月に金融機関は、歴代2番目となる325億円(※)の買越しを行っています。10年国債利回りの低下傾向を決定づけた2013年4月の異次元緩和実施時期から見れば2015年2月は、金融機関が最も買越しとなった月となりました(図表参照)。

10年国債の利回りは、前述の通り1月以降に上昇傾向にありますが、2014年10月末に日銀が行った追加金融緩和前の0.50%を超える水準より現在の金利水準が低いことや国債利回りが不安定なことで、金融機関が国債投資に逡巡する状況が続いているためと考えられます。

従って3月に入ってからのJ-REIT価格の低迷は、10年国債の利回り上昇とは異なる要因がありそうです。最も大きな要因として考えられる点は、投資信託の売越しです。投資信託は、J-REIT価格が反転した2月に金融機関に次ぐ290億円近い買越しとなりました。しかし、前述の通り株式市場が急速に回復していることにより個人投資家の資金を背景にした投資信託が3月には売越しに転じている可能性が考えられます。筆者はJ-REITの分析を専門としていますが、今の状況は年金の株式投資拡大をいう明確な買い材料がある株式市場に分があります。

但し、これからJ-REIT投資を検討している投資家にとって、現在の状況は見方によっては僥倖と言うこともできそうです。J-REITは、景気の遅行指標である賃貸市場に収益の多くを依拠しているからです。現在の株式市場が、景気回復を先取りして上昇しているとすれば、賃貸市場回復の実現性も高まります。つまり株式市場がJ-REITに先行して上昇することは、J-REITにとって悪材料ではないのです。賃貸市場回復に伴い、J-REITは1口当たり分配金の継続的な上昇も期待できる状況が到来することになります。

一方で、現在の株式市場が年金資金の流入による「官製相場」に外国人投資家が追随して上昇していると見る投資家であれば、当面J-REIT投資は様子見を決め込む必要がありそうです。前述の通り長期金利は絶対的な水準では低くなっていますが、上昇傾向を続けているため、今後は頼りとする金融機関の投資縮小を招きかねない状況です。3月末の年度末から4月上旬にかけて一時的にJ-REIT価格が上昇する可能性もありますが、主要な買い手が不在な状況では、継続性がある上昇相場とはならない点に留意が必要です。

※日銀の2015年2月J-REIT買入れ額108億円を控除した金額

- 2026/02/16

- 自民党の「大勝」がJ-REIT価格に与える影響は /アイビー総研 関 大介 【関 大介】

- 2026/01/30

- J-REIT市場でのTOBが与える影響について/アイビー総研 関 大介 【関 大介】

- 2026/01/23

- J-REIT市場初の友好的TOBの概要/アイビー総研 関 大介 【関 大介】

- 2026/01/09

- 長期金利上昇下での2026年のJ-REIT価格見通し/アイビー総研 関 大介 【関 大介】

- 2025/12/19

- インバウンド減少がJ-REITに与える影響とは/アイビー総研 関 大介 【関 大介】